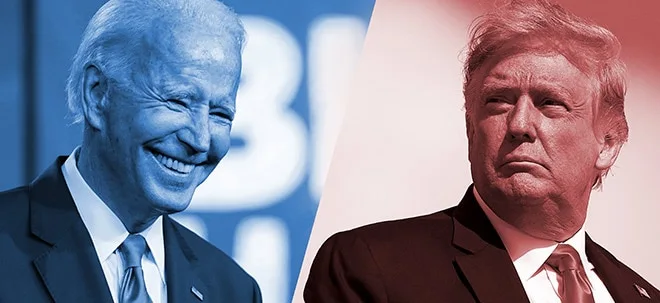

Es ist einer dieser Momente, der in die amerikanische Geschichte eingehen dürfte. Ob als positives oder abschreckendes Beispiel, das hängt wie so vieles in den USA vom politischen Standpunkt des Betrachters ab. Tief in der Nacht zum Mittwoch, kurz vor halb drei Uhr Ortszeit, trat Donald Trump vor die TV-Kameras, erklärte sich vorab zum Sieger der Präsidentschaftswahl und forderte, die noch laufende Stimmauszählung zu stoppen. Im außerbörslichen Handel drehten die Aktienkurse zeitgleich ins Minus, stabilisierten sich aber schnell wieder. Auch das zeigt, wie sich das politische Klima in den USA unter Trump verändert hat - was in anderen Demokratien als Verfassungskrise interpretiert würde, ist in den USA Teil des politischen Schlagabtauschs.

Mittlerweile hat sich gezeigt, dass es zu einem Führungswechsel im Weißen Haus kommt. Nach einer tagelangen Hängepartie sicherte sich der Demokrat Joe Biden am Samstag den Sieg über Trump. Biden setzte sich laut Berechnungen des Datenanbieters Edison Research und des Senders CNN im Bundesstaat Pennsylvania durch. Der Bundesstaat stellt in dem sogenannten Wahlkollegium, das den Präsidenten bestimmt, 20 Wahlleute. Biden kommt damit auf 273 Wahlleute, für einen Sieg braucht er mindestens 270. Trump steht bei 214 Stimmen. Aus einigen Bundesstaaten liegen noch keine endgültigen Ergebnisse vor, doch wegen des Siegs in Pennsylvania ist Biden nicht mehr einzuholen.

Unbestritten ist dennoch: Die im Vorfeld von vielen Umfragen in Aussicht gestellte "Blaue Welle", also ein deutlicher Wahlsieg von Biden und den Demokraten, hat es nicht gegeben. Das Land bleibt gespalten und voraussichtlich auch die Machtverhältnisse in Washington. Die bisherigen Ergebnisse deuten darauf hin, dass die Republikaner ihre Mehrheit im Senat verteidigt haben, die Demokraten im Repräsentantenhaus die Kontrolle behalten. Obwohl Biden die Präsidentschaftswahl letztlich gewinnt, wird es schwer haben, größere Gesetzesinitiativen durch das Parlament zu bringen.

Das könnte auf Blockade hinauslaufen - ein Szenario, das sich für die Aktienmärkte in der Vergangenheit oft als ergiebig erwiesen hat. Ganz konkret ist es bei geteilter Macht im Kongress unwahrscheinlich, dass die Demokraten die von den Republikanern unter Trump durchgesetzten Steuersenkungen zurückdrehen. Biden hatte angekündigt, den Spitzensatz für Unternehmen von 21 auf 28 Prozent anzuheben.

Die Wall Street feiert

Entsprechend positiv reagierten die Aktienmärkte auf den Wahlabend - mit Kursgewinnen auf breiter Front. Der Aktienindex S & P 500 legte am Tag danach mehr als zwei Prozent zu und damit stärker als nach jeder anderen Präsidentschaftswahl in nahezu 100 Jahren. Der Nasdaq 100 mit den hochprofitablen Tech-Riesen verteuerte sich sogar um mehr als vier Prozent.

Zwar gab es zwischenzeitlich eine Fluchtbewegung in sichere Staatsanleihen. Doch der Risikoappetit kehrte binnen weniger Stunden wieder zurück. Besonders deutlich nach oben ging es für jene Branchen, die im Vorfeld als Trump-Profiteure galten: etwa Aktien aus dem Technologie- und Pharmasektor, denen unter einem Präsidenten Biden wohl schärferer regulatorischer Druck drohen würde.

Auf der Verliererseite standen derweil viele Zykliker, auch eher exotische Aktien wie die Cannabis-Hersteller Canopy und Aurora, die bei einem klaren Sieg der Demokraten auf mehr unternehmerische Freiheit hätten hoffen können. Windkraft- und Solartitel verloren kräftig in der Erwartung, dass das in Aussicht gestellte "grüne Konjunkturpaket" ausbleibt. Die Aktie des Medienkonzerns Fox, dessen Nachrichtenkanal Trump bedingungslos unterstützt, geriet ebenfalls unter Druck.

Auch in Europa schlägt die US-Wahl Wellen. Im DAX zählte am Tag danach Fresenius Medical Care zu den Hauptgewinnern. Der Dialysespezialist erzielt den größten Teil seines Umsatzes in den USA und hängt damit stark von den Regulierungen des amerikanischen Gesundheitssystems ab.

Doch Anleger werden sich früher oder später wieder darauf besinnen, dass es am Ende gar nicht so sehr entscheidend ist, wer im Januar ins Weiße Haus einzieht - schon gar nicht in der aktuellen Pandemielage. "Wesentliche Treiber der Kapitalmärkte sind ohnehin vom Wahlergebnis weitgehend unabhängig. Dazu zählt kurzfristig der weitere Pandemieverlauf und mittelfristig die Zentralbankpolitik. Letztere dürfte weiterhin für ein Niedrigzinsumfeld sorgen und auch ansonsten alles tun, um die Märkte zu unterstützen. Das gilt auch außerhalb Amerikas", erklärt Stefan Kreuzkamp, Chefanlagestratege der Fondsgesellschaft DWS.

Unklarheit besteht vor allem über den Zeitpunkt und Umfang des nächsten US-Konjunkturpakets. Dass in Repräsentantenhaus und Senat unterschiedliche Parteien die Mehrheit haben, wird eine Einigung mutmaßlich schwieriger machen. Bidens geplante Geldspritze für den Auf- und Ausbau einer grünen Infrastruktur steht damit auf der Kippe. "Mit einem gespaltenen Kongress wird auch Biden, selbst wenn er gewinnen sollte, nicht in der Lage sein, die von ihm gewünschten Ausgaben zu tätigen. Wenn wir jedoch näher am Status quo bleiben, könnten wir die Konjunkturimpulse früher bekommen, auch wenn das Volumen dann geringer wäre - näher an den 1,5 Billionen Dollar oder weniger", urteilt Esty Dwek, Head of Global Market Strategy bei Natixis Investment Managers.

Die Energiewende abzuschreiben, wäre jedoch ein Fehler. Grundsätzlich haben die Bundesstaaten in diesem Bereich weitreichende Gestaltungsfreiheiten, die sie auch in den vergangenen vier Jahren unter Donald Trump genutzt haben. "Aller Rhetorik zum Trotz sind die USA heute ein erheblich grüneres Land als zu seinem Amtsantritt. Die Fracking-Industrie ist weitgehend ruiniert, und der Anteil der Kohle am Energiemix der USA ist von etwa 30 Prozent auf circa 20 Prozent zurückgegangen. Erneuerbare Energien sind heute nicht nur konkurrenzfähig, sie sind oft sogar deutlich billiger als die fossilen Energien", gibt Georg Graf von Wallwitz, Geschäftsführer der Vermögensverwaltung Eyb & Wallwitz, zu bedenken.

Gleichzeitig haben mit China, Japan und Südkorea gleich drei asiatische Industrienationen in den vergangenen Wochen den Schalter in Richtung CO2-Neutralität umgelegt, die EU will ihre Klimaschutzziele verschärfen und Konjunkturhilfen verstärkt für den Umbau zur kohlenstoffarmen Wirtschaft einsetzen.

Das Virus wütet weiter

Die Turbulenzen in Washington überschneiden sich mit dem anderen großen Thema: der Corona-Krise. Auf beiden Seiten des Atlantik breitet sich das Virus mit wachsender Geschwindigkeit aus. Die USA verzeichnen nach Daten von Reuters am Samstag mit über 129.000 Corona-Neuinfektionen den dritten Tag in Folge einen Rekordwert. Deutschland zählte über 23.000. Während Trump stärkere Restriktionen ablehnt, haben die Regierungen in Europa die Initiative ergriffen: Der Lockdown ist zurück, aber in einer etwas milderen Form als im Frühjahr. Nachdem sich die Wirtschaft und auch die Unternehmensgewinne im dritten Quartal unerwartet kräftig erholt haben, droht darum jetzt der nächste Rückschlag für die Konjunktur.

So dramatisch wie im Frühjahr dürfte es allerdings nicht werden, das sieht man auch an der Reaktion der Aktienmärkte. Während der DAX im März-Crash rund 5.350 Punkte einbüßte, ging es nach dem Zwischenhoch im September lediglich um etwa 1.700 Zähler nach unten. Die jetzt eher verhaltenen Kursabschläge haben psychologische, aber auch handfeste ökonomische Gründe: Anfang des Jahres war das Virus neu, die Auswirkung auf Gesundheit und Wirtschaft schwer abzuschätzen. Dramatische Fernsehbilder von überfüllten Krankenhäusern etwa in New York verstärkten die Verunsicherung, auch an den Finanzmärkten. Heute lässt sich die Lage besser einschätzen, viele Unternehmen haben sich auf die Krise eingestellt, mehrere Impfstoffe sind in der finalen Phase der klinischen Entwicklung. Noch in diesem Jahr dürfte mindestens einer von den Gesundheitsbehörden für den Einsatz frei gegeben werden. Zudem sind die staatlich verordneten Beschränkungen dieses Mal nicht so extrem wie im Frühjahr und auf Bereiche konzentriert, die für die Gesamtwirtschaft weniger wichtig sind. Eine große Stütze für die stark auf den Export ausgerichtete Wirtschaft ist aktuell China. Ausgerechnet im Epizentrum der Corona-Krise ist die Lage inzwischen offenbar unter Kontrolle, die zweite Welle blieb dort bisher aus. Das Leben und die Wirtschaft haben sich weitgehend normalisiert, ohne dass die Regierung die ganz großen Hilfspakete schnüren musste.

"Das annualisierte BIP-Wachstum erreichte im dritten Vierteljahr 4,9 Prozent, im Vorquartal hatte es 3,2 Prozent betragen", sagt Guy Wagner, Chefanlagestratege und Geschäftsführer der BLI Banque de Luxembourg Investments. Zuletzt zog auch der chinesische Dienstleistungssektor, der für rund 60 Prozent der Wirtschaftsleistung und für die Hälfte aller Jobs in den Städten verantwortlich ist, stark an, nachdem er der Erholung der Industrie zunächst hinterhergehinkt war. Der am Mittwoch veröffentlichte Caixin/Markit-Einkaufsmanagerindex stieg im Oktober den sechsten Monat in Folge.

China arbeitet gerade den nächsten Fünfjahresplan aus, der stark auf Klimaschutz und den Binnenmarkt abzielen wird. Das Bekenntnis zum kohlenstoffneutralen Wirtschaften bis 2060 bedingt gigantische Investitionen in den Umbau der Energieversorgung und die Wende zur Elektro- und Wasserstoffmobilität. Zudem will China, was Technologie, Gesundheit und Verteidigung angeht, unabhängiger von den Weltmärkten werden.

Auch andere asiatische Länder wie Südkorea, Taiwan, Vietnam, aber auch Japan sind bisher glimpflich durch die Corona-Pandemie gesteuert. Entscheidend für die Wirtschaft dort ist, dass in vielen Ländern der Handel untereinander beziehungsweise mit China an Bedeutung gewinnt. Das macht sie weniger verwundbar gegenüber den konjunkturellen Schwankungen und Protektionismus-Tendenzen des Westens. Die deutliche Erholung der chinesischen Wirtschaft hilft vielen deutschen Unternehmen, vor allem aus der Autoindustrie, für die China ein wichtiger Absatzmarkt ist. "China präsentiert sich quer durch alle Branchen bärenstark", berichtet auch Markus Steilemann, Chef des Kunststoffkonzerns Covestro.

Ein langer Lockdown

Trotzdem stehen Europa aufreibende Wochen bevor. Während die Bundesregierung den neuen Lockdown zunächst auf einen Monat angesetzt hat, rechnen Volkswirte für die Eurozone schon jetzt mit einer längeren Zwangspause. "Wir gehen davon aus, dass die neuen Beschränkungen drei Monate andauern, bevor sie stufenweise zurückgedreht werden", heißt es bei der Investmentbank Goldman Sachs.

Einen ähnlichen Zeitplan sieht Morgan Stanley: Dort kalkuliert man, dass der Lockdown zunächst wie im Frühjahr sechs Wochen durchgezogen wird, dann weitere sechs Wochen in abgeschwächter Form. Erst im zweiten Quartal des kommenden Jahres, wenn ein Impfstoff für größere Bevölkerungsgruppen verfügbar sein dürfte, sei mit einer Aufhebung aller Restriktionen zu rechnen. Damit wird die europäische Wirtschaft zunächst einen neuen Rückschlag verkraften müssen.

Morgan Stanley erwartet, dass die Wirtschaftsleistung der Eurozone im vierten Quartal um 2,2 Prozent schrumpft, das deutsche Bruttoinlandsprodukt um 1,5 Prozent. Zum Vergleich: Im zweiten Quartal war das Minus mit 12,7 beziehungsweise 9,8 Prozent deutlich tiefer. Das Konjunktur-Comeback ist also nur aufgeschoben und dürfte spätestens im zweiten Quartal des kommenden Jahres starten. Egal, wer dann Präsident der USA ist.

Wie Wall-Street-Profis auf die Wahl reagieren

Von Tim Schäfer, New York

In New York ist es am Tag nach der Wahl friedlich. Die Sonne scheint, es ist angenehm warm. In den Parks sitzen die Menschen in der Mittagspause mit ihrer Brotzeit. Der erbitterte Machtkampf in Washington ist auch in der Finanzmetropole das dominierende Thema. €uro am Sonntag sprach mit Hedgefondsmanager Leon Cooperman. Der Milliardär freut sich natürlich über den hohen Kursanstieg der Aktienmärkte nach der Wahl: "Die Börse feiert das Wahlresultat", sagte er, "es ist ausbalanciert." Er sei froh, dass die linksorientierten demokratischen Senatoren wie Bernie Sanders und Elizabeth Warren den voraussichtlich neuen Präsidenten Joe Biden nicht "korrumpieren" könnten. Durch den Mehrheitserhalt der Republikaner im Senat sei die Macht gesplittet, was gut sei.

Cooperman, der als Sohn eines Klempners in armen Verhältnissen in der Bronx aufwuchs, ist ein Verfechter des amerikanischen Kapitalismus. Aber für Trump stimmte der Investor nicht, sondern für Biden, weil er "den polarisierenden Charakter" des Präsidenten nicht ertragen könne. Der 77-jährige Stockpicker behält seine Strategie bei, er investiert in Value-Aktien, Anleihen machten keinen Sinn. Dass seine größte Position, die Krankenversicherung Cigna, am Mittwoch um 20 Prozent angesprungen ist, freute ihn. "Es ist eine günstige Aktie", begründete er den Kurssprung. "Die Machttrennung in der Regierung zeigt der Börse, dass sich am Gesundheitswesen nichts ändern wird."

Der New Yorker Ex-Hedgefondsmanager und Börsenbriefherausgeber Whitney Tilson ist erleichtert, dass Biden voraussichtlich als Sieger hervorgehen wird. Es werde eine Last von seinen Schultern fallen, wenn Donald Trump das Weiße Haus verlassen müsse, sagte Tilson €uro am Sonntag. Die vier Jahre unter Trump seien eine "einzige Katastrophe" gewesen. Das betreffe den Umgang mit "der Pandemie über das Schüren rassistischen Hasses bis hin zum Aufwühlen unserer Verbündeten wie Deutschland und die gesamte NATO". Die USA sei die einzige entwickelte Nation in der Welt, die nicht jedem Bürger eine universelle Gesundheitsversorgung anbiete, kritisiert Tilson. Er sei Trumps kontinuierliches Lügen und das Attackieren von Menschen leid. Tilson begrüßte indes im Rückblick, dass Trump kritisch mit China umgegangen sei und die Justizreform gemacht habe, da die USA 20 bis 25 Prozent aller Gefängnisinsassen weltweit habe.

Die Favoriten des Aktienprofis

Tilson rät, ein Aktiendepot nicht wegen eines neuen Präsidenten anders auszurichten. Sowohl Demokraten als auch Republikaner seien an einem neuen Konjunkturprogramm interessiert. Einer seiner Aktienfavoriten ist der kleine Einzelhändler Citi Trends, der sich auf Geringverdiener fokussiert. Florida habe beschlossen, den Mindestlohn von 8,56 auf 15 Dollar zu erhöhen, wovon die typische Kundschaft des Textilhändlers profitiere. Beim Schusswaffenhersteller Smith & Wesson sieht er Potenzial, deren Absatz dürfte leider zunehmen, erklärte Tilson.

Die FAANG-Aktien sind seiner Meinung selbst nach dem starken Lauf weiterhin interessant. "Es ist schwer zu erkennen, was sie zum Entgleisen bringen kann." Sein Favorit unter den Tech-Giganten ist Alphabet, weil die Aktie am günstigsten bewertet sei. Alphabet wachse um bis zu 20 Prozent, während Apple seit einigen Jahren einen stagnierenden Umsatz habe. Apples Kurs werde vor allem von den Aktienrückkäufen getrieben. Kaum ein Unternehmen wachse so schnell wie Amazon und es beschleunige sich sogar zur Zeit. "Ich glaube, die Profitabilität beginnt jetzt in die Höhe zu schießen, weil sie ihre Lager gebaut und ihre großen Investments gemacht haben."

INVESTOR-INFO

Erneuerbare Energien

Auch ohne blaue Welle

Eine blaue Welle wäre für Aktien aus dem Bereich der erneuerbaren Energien das beste Szenario gewesen. Entsprechend ist der Sektor nach der Wahl unter Druck geraten. Sollte Biden Präsident werden, sollte er aber auch ohne Mehrheit im Senat Weichen stellen. Kursrücksetzer beim Solarunternehmen First Solar, dem Versorger Nextera oder Enphase Energy, einem Spezialisten für Energiesteuerung, sehen wir als Gelegenheiten.

Big Tech

Steuer-Hoffnung

Sollten die von den Demokraten geplanten Steuererhöhungen ausbleiben, wäre das für die hochprofitablen Tech-Riesen eine besonders gute Nachricht. Auch die schwindende Aussicht auf ein großes Konjunkturpaket hilft Big Tech an der Börse, weil Riesen wie Microsoft und Alphabet auch ohne staatliche Hilfe wachsen. Dass Facebook den Wahltag ohne größere Skandale überstanden hat, ist ebenfalls ein Bonus.

China-Connection

Deutsche Exportstars

Chinas Wirtschaft hat sich vom Corona- Schock erholt und wird unabhängig vom Wahlausgang in den USA für deutsche Unternehmen immer wichtiger. Laut Daten der Commerzbank erwirtschaftete Infineon vergangenes Jahr 48 Prozent seines Umsatzes in den asiatischen Schwellenländern, zu denen auch China zählt. Das ist der Höchstwert im DAX. Es folgen der Spezialchemiekonzern Covestro und der Sportartikelhersteller Adidas mit einem Anteil von einem Drittel.

FONDS UND ETFS

Die besten Portfolios

Die Pandemie und ihre Auswirkungen auf die Weltwirtschaft bleiben das beherrschende Thema der kommenden Monate. Dennoch trauen Experten den Aktienmärkten weiterhin die größten Gewinnchancen zu, da sie von expansiver Zentralbankpolitik gestützt werden. US-Aktien sollten weiter gut laufen, dank EZB und EU-Hilfen stehen die Zeichen auch für europäische Aktien nicht schlecht. Chinesische beziehungsweise asiatische Aktien profitieren von der konjunkturellen Erholung der Region. Bei Firmen,die Lösungen für die Energiewende bieten, sind Rücksetzer gute Einstiegsgelegenheiten. Für jede Kategorie hat die Redaktion jeweils einen kurz- und langfristig hervorragenden aktiv gemanagten Fonds ausgewählt. Zusätzlich nennen wir ETF-Alternativen.

Der Morgan Stanley US Growth (siehe unten) ragt in der Kategorie US-Aktien heraus. Das Management-Team setzt auf wachstumsorientierte Unternehmen mit nachhaltigen Wettbewerbsvorteilen. Aktuell sind das vorwiegend IT- und Gesundheitswerte. Breit in den nordamerikanischen Aktienmarkt investieren Anleger dagegen mit dem Vanguard FTSE North America. Er enthält über 600 Titel, die drei Giganten Apple, Microsoft und Amazon haben zusammen ein Gewicht von 15 Prozent.

Der Comgest Growth Europe Opportunities ist in der Kategorie Aktien Europa schwer zu schlagen. Er investiert in ein konzentriertes Portfolio von aktuell nur 36 Positionen, denen die Manager ein überdurchschnittliches, langfristiges Wachstum zutrauen. Sie weichen dabei mitunter stark von großen Indizes ab. Zu den Top-Positionen zählen Chipproduzent ASML, Hörgerätehersteller GN Store Nord und Zahlungsdienstleister Adyen. Dagegen streuen Anleger ihr Europa-Investment maximal mit einem ETF auf den Stoxx Europe 600-Index. Besonders günstig (0,07 Prozent p.a.) ist der ETF von Lyxor.

Auf asiatische Wachstumsaktien außerhalb Japans

setzt der Morgan Stanley Asia Opportunity. Das

Portfolio besteht im Moment zu gut 60 Prozent aus

chinesischen Aktien, vorwiegend aus dem Konsumbereich, der Rest teilt sich vor allem auf Indien,

Taiwan und Südkorea auf. Als ETF für diese Kategorie empfiehlt sich der iShares MSCI EM Asia.

Perfekt auf das Thema Energiewende abgestimmt

ist das Portfolio des BNP Paribas Energy Transition. Ebenfalls gut eignet sich der iShares Global

Clean Energy ETF.

Mein Konto

Mein Konto