Wie Deutschlands reichste Menschen ihr Geld anlegen, wo sie investiert sind und warum Anleger von ihren Anlageentscheidungen profitieren können. BÖRSE ONLINE nennt die Tipps. Von Tobias Schorr

Ein Sprichwort sagt: Von den Reichen kann man das Sparen lernen. Doch kann man von ihnen auch das Geld verdienen lernen? Gibt es einen Plan, dem Kleinanleger folgen können, ohne die Taschen voll Geld zu haben? Die eine Formel für die Anlage gibt es wohl nicht. Und doch gibt es Ansatzpunkte, auf die man achten kann. Erst einmal sollten sich Anleger über ihr Risikoprofil bewusst werden. So liegen zwischen einem Invest in eine Wachstumsfirma und dem in einen klassischen Value-Titel riesige Unterschiede. Zu den spekulativen Branchen zählt die Biotechnologie. Im vergangenen Jahrzehnt gab es deutlich mehr Flops als Erfolgsgeschichten. Letztere zahlten sich jedoch aus — vor allem für diejenigen, die ganz früh dabei waren, wie etwa die Brüder Strüngmann: Drei Jahre nach dem Verkauf des Generikahersteller Hexal für 5,6 Milliarden Euro an Novartis, stellten sie im Jahr 2008 Biontech 150 Millionen Euro Startkapital zur Verfügung. Zeitgleich beteiligten sie sich an verschiedenen anderen Unternehmen. Die deutsche Biotechbranche war zu der Zeit chronisch erfolglos. Doch die Strüngmanns sahen damals voraus, dass sie eine Schlüsseltechnologie der kommenden Jahre wird.

Natürlich wussten auch sie nicht, welche Firma sich durchsetzen wird und niemand konnte ahnen, dass die Welt einige Jahre später eine Pandemie heimsucht und die Strüngmanns auf das richtige Pferd gesetzt hatten. Doch gaben sie schon damals den Tipp, auf Firmen zu setzen, die einen allgemeineren Ansatz verfolgen und nicht lediglich auf ein Produkt setzen. Denn wird diesem die Zulassung versagt, sind kleinere Biotechnologieunternehmen meist am Ende. Immer setzten sie auf die Menschen, nie allein auf das Produkt, wenn sie sich für ein Invest entscheiden. Sehr überzeugt waren sie von den Biontech-Gründern Ugur Sahin und Özlem Türeci. Immer noch halten die Strüngmanns 47 Prozent. Das Investment katapultierte sie an die Spitze der reichsten Deutschen.

Weitere Biotech-Beteiligungen

Aussichtsreich ist auch die Beteiligung am Hersteller von Biosimilars Formycon. Dabei handelt es sich um Nachbildungen zugelassener Arzneimittel, die biotechnologisch hergestellt werden und deren Patentschutz ausgelaufen ist. Das erste Mittel ist bereits auf dem Markt, ein anderes, das auf Indikationen im entzündungshemmenden Bereich wie Rheuma abzielt, ist in der dritten klinischen Phase. Auch ein drittes Mittel befindet sich kurz vor der Zulassung. Die Bewertung ist zwar hoch, doch die Wachstumschancen und Perspektiven sind sehr gut. Dass auch etwa Glück dazugehört, musste Dietmar Hopp feststellen: Reich geworden ist er als Mitgründer des Softwarekonzerns SAP. Über seine Beteiligungsfirma Dievini investiert er schon lange in Biotechnologiefirmen, seit 2004 etwa in Curevac — einem Wettbewerber von Biontech. Bislang, so die Schätzung, steckte er 250 Millionen in das Unternehmen. Der große Erfolg blieb ihm, anders als den Strüngmanns, mit einem Covid-19-Impfstoff bislang verwehrt. Studien brachten nicht das erwünschte Ergebnis. Der Aktienkurs von Curevac stürzte ab. Der Flop belastete die Bilanz für die ersten neun Monate stark. Es entstand insgesamt ein operativer Verlust von 128 Millionen Euro, die Umsatzerlöse gingen zurück. Mit dem britischen Pharmaunternehmen GlaxoSmithKline (GSK) forscht Curevac basierend auf der mRNA-Technologie weiter an einem Corona- und Grippeimpfstoff der neuen Generation. Erste klinische Ergebnisse soll es Anfang kommenden Jahres geben. Trotz der Misere dürfte Hopps Performance positiv sein. Schon einmal floppte ein großer Hoffnungsträger des Milliardärs. Vor mehr als zehn Jahren enttäuschte GPC Biotech: Kurz vor der Zulassung scheiterte ein Medikament gegen Prostatakrebs. Der Aktienkurs stürzte ab. Aktueller Hoffnungsträger ist Heidelberg Pharma. Er setzt in der Krebstherapie auf den Wirkstoff Amanitin, der über Antikörper gezielt in die Krebszellen gebracht werden soll. Das Potenzial ist da, das Risiko allerdings groß. Zuletzt beteiligte sich die chinesische Pharmafirma Huadong Medicine Co. mit rund 35 Prozent. Zudem wurden Deals über Meilensteinzahlungen abgeschlossen, die sich positiv auf den Cashflow auswirken. Für spekulative Anleger könnte sich die Anlage auszahlen.

Milliarden mit Logistik

Wenn es jemanden gibt, der sich mit Logistik bestens auskennt, ist das Klaus-Michael Kühne. In der aktuellen Liste der reichsten Menschen Deutschlands des „Manager Magazin“ rangiert er auf Rang sechs. Allein die Dividende, die Hapag-Lloyd in diesem Jahr ausschüttete, machte ihn und seine Kühne Holding um rund zwei Milliarden Euro reicher. Und doch gilt er als sehr sparsamer Mensch. Bereits 2008 ist er bei den Hamburgern eingestiegen und hat dann seine Anteile ausgebaut. Aus der langen Krise der Seeschifffahrt ist Hapag-Lloyd gestärkt hervorgegangen. In der Corona-Zeit wurden die Kapazitäten für Container knapp. Die Frachtraten schossen in die Höhe. Sie haben zwar den Zenit erreicht und sinken aktuell wieder — vor allem weil die Konjunktur schwächelt —, dennoch sind die großen Pötte langfristig vermietet, sodass der Konzern noch eine Zeit lang gut verdienen wird. Für das Jahr 2022 rechnet BÖRSE ONLINE mit einer Dividende von 50 Euro, was einer Rendite von knapp 30 Prozent entsprechen würde. Zudem ist der Titel nach dem Kursrutsch wieder günstig zu haben. Licht am Ende des Tunnels sah Kühne auch bei der Lufthansa. Hier hat der erfahrene Logistiker ein Auge auf die Frachttochter geworfen. Die Sparte Cargo war zuletzt ein großer Gewinner im Konzern. Mittlerweile hält Kühne 17,5 Prozent der Anteile. In jüngster Zeit sprang der Aktienkurs an und hat weiteres Potenzial.

Es gibt immer Phasen, in denen es bei Firmen mal besser und mal schlechter läuft. Doch glaubt man als Anleger an ein Unternehmen, sollte man nicht zu schnell aufgeben. Reiche Menschen haben häufig einen langen Atem. Zockerei kann man der reichsten Frau Deutschlands, Susanne Klatten, jedenfalls nicht vorwerfen. Seit Jahren hält sie Anteile an SGL Carbon, derzeit über die Skion GmbH 28,5 Prozent. Damit ist sie der größte Anteilseigner des Kohlestoffspezialisten. Seit 2009 sitzt sie dort im Aufsichtsrat, aktuell ist sie dessen Vorsitzende. Erfolgreich war sie bislang nicht so sehr. Bei SGL Carbon ist die Zeitspanne, in der die Aktie nicht reüssierte, mittlerweile sehr lang. Doch könnte es nun zur Trendwende kommen: Trotz der Probleme bei den Lieferketten und steigender Material- und Energiekosten gelang es SGL Carbon, einen Großteil davon auf die Kunden zu übertragen. Das vor zwei Jahren angestoßene Kostensenkungsprogramm trägt Früchte. Jetzt ist das Unternehmen wieder auf einem guten Weg und sollte von den Zukunftsthemen erneuerbare Energie und E-Mobilität profitieren. Das würde auch Frau Klatten freuen. Wobei sie mit dem BMW-Erbe ohnehin prächtig verdient. Zusammen mit ihrem Bruder hält sie 47 Prozent am Grundkapital — 2022 gab es für die beiden eine Dividendenausschüttung von 1,8 Milliarden Euro. Im kommenden Jahr sollten es noch mal mehr werden. Das könnte sich auch für die anderen Aktionäre lohnen.

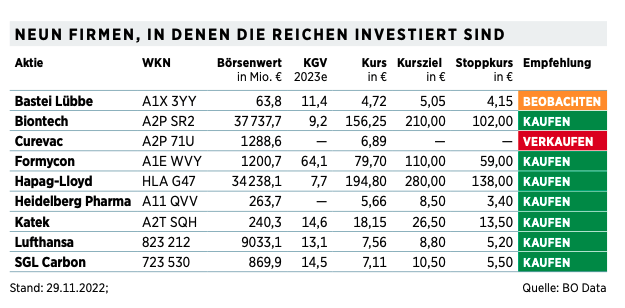

Die Aktien der Milliardäre

Der Drogeriekönig Dirk Roßmann gehört ebenfalls zu den reichsten Deutschen: Im vergangenen Jahr erzielte die Kette mit 56 500 Mitarbeitern einen Umsatz von 11,1 Milliarden Euro. Insgesamt betreibt sie 4361 Filialen. Zudem ist Roßmann als Buchautor und als Investor über seine Beteiligungsgesellschaft aktiv. Am börsennotierten Buchverlag Bastei Lübbe hält er aktuell etwas mehr als 15 Prozent. Dort erscheinen auch seine Romane, die er in den Läden verkauft und auch sonst stark bewirbt. Seit Sommer dieses Jahres ist der Titel nach einem steilen Anstieg etwas unter Druck geraten. Aktuell hat er allerdings einen Boden ausgebildet. Die günstige Bewertung und die hohe Dividendenrendite sprechen für ihn — hohe Papierpreise dagegen. Investiert ist Roßmann auch bei der Molkerei Schwälbchen und beim Kunststoffhersteller Simona — beides jedoch sehr marktenge Werte.Folgen können Anleger auch Klaus Weinmann. Im Jahr 1992 gründete er den IT-Dienstleister Cancom zusammen mit Raymond Kober. Intern sowie durch Zukäufe wuchs das Unternehmen rasant. Zuletzt lag der Umsatz bei mehr als einer Milliarde Euro. Mit der Firma hat er viel Geld verdient. Mittlerweile hält er keine Anteile mehr. Seinem Motto ist er allerdings treu geblieben. Weiterhin setzt er auf Firmen mittlerer Größe. Über seine Beteiligungsgesellschaft Primepulse, an der auch sein Cancom-Kompagnon Kober mit an Bord ist, investiert er in jüngere, aber auch reifere Unternehmen. Mehrheitseigner sind sie etwa beim Elektronikunternehmen Katek. Bei diesem geht es wieder aufwärts: In der Lieferkette funktioniert es nun besser, und Vorstandschef Rainer Koppitz hat auch stets beteuert, dass höhere Preise bei den Kunden durchgesetzt werden können. Mit seinem Buy-and-Build-Ansatz, also Wachstum vor allem auch aus Zukäufen, verfolgt der Großaktionär einen Ansatz, mit dem er schon des Öfteren erfolgreich war. Vom Tief bei rund 13 Euro kletterte der Aktienkurs wieder bis auf knapp 20 Euro. Auch beim Anbieter von Lösungen zur Bildverarbeitung Stemmer Imaging hält Primepulse die Mehrheit. Bei ihm ging es zuletzt mit dem Aktienkurs steil nach oben. Die Prognose für das Ergebnis 2022 wurde angehoben. Auch hier können Anleger den Investoren beruhigt folgen.

Dieser Artikel erschien zuerst in BÖRSE ONLINE 48/2022. Hier erhalten Sie einen Einblick ins Heft.

Mein Konto

Mein Konto