Ausgerechnet in den heißen Sommerwochen zeigt sich der deutsche Aktienmarkt erstaunlich stabil, die US-Börse läuft gar zu Hochform auf. Das liegt aber weniger an den Ergebnissen der laufenden Berichtssaison als an den Aussichten auf eine weitere Lockerung der Geldpolitik.

Das makroökonomische Umfeld trübt sich unterdessen weiter ein. Wirtschaftsinstitute korrigieren ihre globalen Wachstumsprognosen für dieses Jahr nach unten. Der Abschwung hat vor allem die exportorientierten zyklischen Branchen erfasst. In Deutschland haben Weltkonzerne wie BASF oder Daimler ihre Gewinnprognosen für 2019 zusammengestrichen. Auch in den USA mehren sich die Anzeichen, dass sich das Wirtschaftswachstum zumindest abschwächt.

Für Anleger bedeutet das, auf der Hut zu sein. Historisch betrachtet, tendieren die Aktienkurse in den Sommermonaten eher zur Schwäche. Die sinkenden Handelsvolumina zur Urlaubszeit sind ein Grund dafür, die dünne Nachrichtenlage als fehlender Kurstreiber ein weiterer. Dazu kommt jetzt noch: In den steigenden Kursen vieler Aktien sind die belebenden Effekte der lockeren Geldpolitik eingepreist. Wer jetzt Investments eingeht, muss umso mehr darauf achten, welche Konzerne mit ihren Halbjahreszahlen überzeugt haben, oder aber dank guter Wachstumsaussichten ein Comeback ihrer Aktien einläuten können.

Das richtige Timing für den Einstieg liefern charttechnische Kaufsignale. Im Folgenden stellen wir neun Unternehmen vor, bei denen das operative Geschäft rundläuft und gleichzeitig die charttechnischen Ampeln auf Grün stehen. Diese Investments bieten eine gute Chance, auch in unruhigeren Marktphasen eine bessere Rendite als der Gesamtmarkt zu liefern.

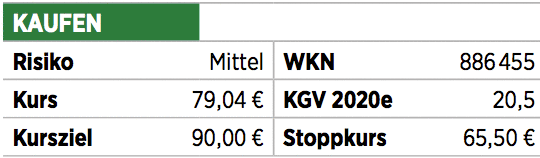

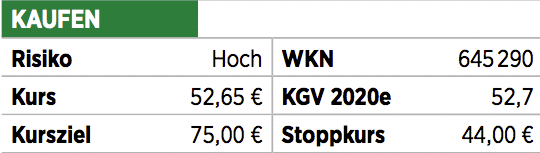

1. Astra Zeneca-Aktie: Renditedosis

Dank neuer Medikamente mit Milliardenpotenzial hat der britische Pharmakonzern eine neue Wachstumsphase eingeleitet. Entscheidend ist vor allem der Absatz neuer Krebsmittel wie Tagrisso und Lynparza. Darüber hinaus hat AstraZeneca als einer der ersten westlichen Pharmakonzerne ein starkes Standbein auf dem chinesischen Markt aufgebaut. Die jüngsten Quartalszahlen untermauern den Aufwärtstrend: AstraZeneca übertraf bei Umsatz und Gewinn die Erwartungen. Konzernchef Pascal Soriot hat die Umsatzprognose für das Gesamtjahr angehoben und erwartet jetzt eine Verbesserung im unteren zweistelligen Prozentbereich. Das Gewinnwachstum wird ab 2019 deutlich anziehen und auf Sicht der nächsten drei Jahre bei durchschnittlich über 30 Prozent liegen.

Die AstraZeneca-Aktie wird in einem stabilen, knapp zweijährigen Aufwärtstrend gehandelt, der sukzessive neue Allzeithochs generiert. Das jüngste stammt vom 5. Juli und liegt bei 77,00 Euro. Eine obere, ebenfalls seit Sommer 2017 etablierte Trendlinie würde derzeit Kurse von etwa 80 Euro, auf Halbjahressicht aber bereits von 90 Euro zulassen. Dort verorten wir das Kursziel. Eine erste gute Unterstützung ist um 70/71 Euro auszumachen, wo die steigenden Gleitenden Durchschnitte der letzten 55 und 200 Börsentage sowie eine horizontale Zone liegen. Der angesprochene Aufwärtstrend verläuft zurzeit um 68 Euro. Erst wenn dieser gebrochen wird, steht die weitere Hausse infrage. Dann stünde die von Ende April bis Anfang Juni etablierte horizontale 66er-Zone auf dem Prüfstand.

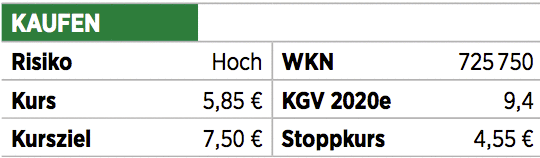

2. Ceconomy-Aktie: Comeback-Story

Seit Februar hat die Aktie des Elektronikhändlers um fast die Hälfte zugelegt. Der Konzernumbau macht Fortschritte: Ceconomy verschlankt die Strukturen mittels Einsparungen und Stellenabbau und setzt auf das Internet. So können Kunden ihre Produkte online bestellen und in den Läden von Media Markt oder Saturn abholen. Die Onlineumsätze stiegen im letzten Quartal überproportional um 13,4 Prozent und stellen 14 Prozent des Gesamtumsatzes. Nach dem für 2019 erwarteten Ergebnissprung prognostizieren die Analystenschätzungen für die nächsten Jahre ein Gewinnwachstum von jeweils mehr als 20 Prozent. Damit einhergehen sollen höhere Dividendenzahlungen. Wer jetzt einsteigt, setzt darauf, dass Ceconomy 2019 bei den Gewinnen positiv überrascht.

Die Aktie von Ceconomy ist ein aussichtsreicher Kandidat für den langfristigen Turnaround und zudem gut nach unten abgesichert. Um 5,30/5,50 Euro liegt die Kombination aus dem zweimonatigen Aufwärtstrend, der mittelfristig bedeutsamen 55-Tage-Linie und dem gebrochenen, anderthalb Jahre währenden Abwärtstrend. Der Ausbruch über genau diesen sorgte Anfang Juli für das entscheidende Trendwendesignal, nachdem im April bereits die Rückeroberung der 200-Tage-Linie für Hoffnung gesorgt hatte. Diese nun steigt seit März 2018 erstmals wieder und gibt zusammen mit der horizontalen Zone um 4,60/4,80 Euro guten Halt. Gelingt der Ausbruch über den Widerstand 6,16/6,25 Euro, liegt das Ziel beim logarithmischen 61,8-Prozent-Fibonacci-Retracement der 2018er-Abwärtswelle um 7,50 Euro.

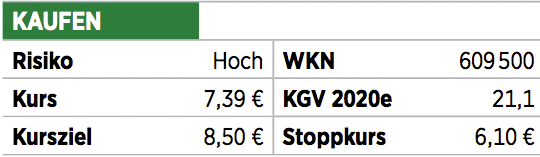

3. Encavis-Aktie: Starker Rückenwind

Der aus dem Zusammenschluss von Capital Stage und Chorus Clean Ener- gy entstandene Betreiber von Solar- und Windparks erzielt auch Veräußerungsgewinne aus seiner Beteiligung an Anlagen. So hat Encavis seine Anteile an vier deutschen Windparks verkauft und daraufhin Umsatz- und Gewinnprognosen für 2019 erhöht. Einen Ertragssprung erhofft man sich vom 2018 abgeschlossenen Kauf eines der europaweit größten Solarkraftwerke in Spanien. Es soll 2020 ans Netz gehen. Damit will Encavis erstmals Einnahmen aus privaten Stromabnahmeverträgen erzielen. Der Strom soll über zehn Jahre an ein Unternehmen veräußert werden. Die Einnahmen sollen ab dem ersten vollen Betriebsjahr 25 Millionen Euro zum Umsatz beitragen. Damit erhöht sich die Planungssicherheit im operativen Geschäft.

Den Anteilscheinen von Encavis gelang im Juli ein frisches Kaufsignal, denn das Zwischenhoch von Anfang 2018 wurde überwunden. Das derzeitige Dreijahreshoch sollte sukzessive nach oben ausgebaut werden, wobei der nächste massive Widerstand um 7,70 Euro auszumachen ist. Auf diesem Niveau befinden sich eine Ende 2015, Anfang 2016 etablierte horizontale Zone und das 61,8-Prozent-Fibonacci-Retracement der 2015/2018er-Baisse. Darüber wäre Platz bis etwa 8,25/8,50 Euro. Derweil dient der Richtung Sieben-Euro-Marke strebende 38-Tage-Durchschnitt als erste Unterstützung. Der seit Ende 2018 gültige Aufwärtstrend sichert zurzeit um 6,60 Euro ab, der steigende 200-Tage-Durchschnitt um 6,20 Euro. Direkt darunter sollten Anleger den Stoppkurs platzieren.

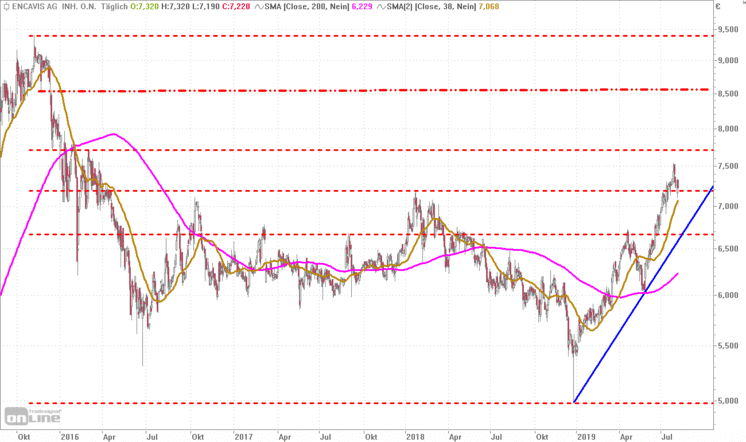

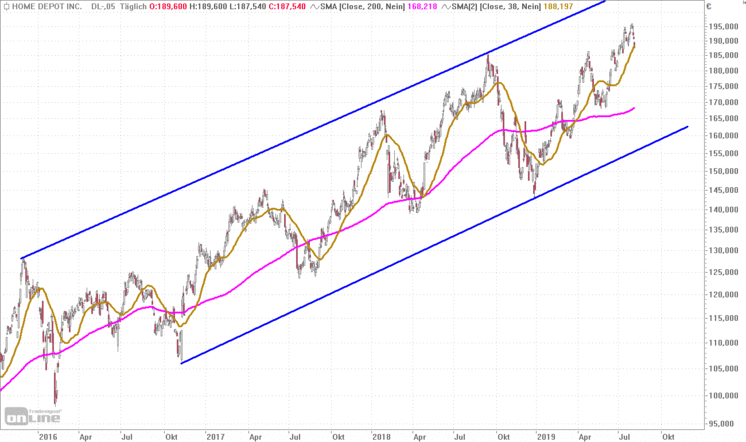

4. Home Depot-Aktie: Stabile Basis

Steigende Immobilienpreise, anhaltender Bauboom und das aktuell schöne Wetter beflügelt Heimwerker. Verschiedene Faktoren treiben Umsatz und Gewinn der größten US-Baumarktkette. Home Depot steht für im Branchenvergleich hohe operative Margen, 2018 waren es 14,6 Prozent. Zugleich steigen die Erlöse auch in Zeiten sinkender Einzelhandelsumsätze, weil sich die verschiedenen Vertriebskanäle gut ergänzen. Um den Onlinehandel wie auch die Lieferkette weiter zu verbessern, investiert Home Depot in den nächsten fünf Jahren 1,2 Milliarden US-Dollar. Dafür nimmt die Gesellschaft auch in Kauf, dass sich die Wachstumskurve 2019 abflacht, um danach wieder anzuziehen. Zudem ist das Unternehmen ein zuverlässiger Dividendenzahler: 2019 erhöhte sich die Ausschüttung zum zehnten Mal in Folge.

Seit mittlerweile gut vier Jahren wird bei der Aktie von Home Depot das Allzeithoch sukzessive weiter nach oben ausgebaut. Dabei hat sich ein Aufwärtstrendkanal etabliert, der zurzeit Kurse bis knapp 210 Euro, auf Sicht eines halben Jahres aber bereits 220 Euro zulässt, wo wir das Kursziel sehen. Das jüngste Ausbruchsniveau 185 Euro dient als erste Unterstützung, zumal sich auf dieser Höhe derzeit auch der 38-Tage-Durchschitt bewegt. Noch solider scheint um 168 Euro die Kombination einer horizontalen Zone und der leicht steigenden 200-Tage-Linie zu sein. Der durch die Tiefs vom Herbst 2016 und Ende 2018 definierte Aufwärtstrend verläuft zurzeit um 158 Euro und dient als Orientierung für den Stoppkurs, der zudem mit der Trendlinie sukzessive nachgezogen werden kann.

5. Lanxess-Aktie: Gegen den Strom

Obwohl es in der Branche zuletzt zahlreiche Gewinnwarnungen hagelte, ist beim Spezialchemiekonzern aus dem MDAX noch alles in Ordnung. Vorstandschef Matthias Zachert bekräftigte zuletzt die Ergebnisprognose für 2019. Der um Sondereinflüsse bereinigte operative Gewinn (Ebitda) soll auf oder sogar einen Tick über dem Vorjahreswert von 1,02 Milliarden Euro liegen. Lanxess hat nach eigenem Bekunden die Abhängigkeit von stärker schwankungsanfälligen Branchen reduziert. Dass sich der Vorstand weit aus dem Fenster lehnt, lässt darauf schließen, dass Lanxess bereits einen Gewinnpuffer aufgebaut hat, der auch bei einer sich weNiter abschwächenden Nachfrage die Jahresziele absichert. Die Aktie bleibt spekulativ, ist aber trotz des jüngsten Kursanstiegs weiterhin moderat bewertet.

Beeindruckend positive Signale kommen vom Kölner Chemiekonzern Lanxess. Nachdem im Juni der Doppelwiderstand aus 200-Tage-Linie und mittelfristigem Abwärtstrend überwunden wurde, glückte zuletzt der Ausbruch auf ein neues 2019er-Hoch. Zudem kam es zu einem "Goldenen Kreuz", einem langfristigen Kaufsignal also, denn die 50-Tage-Linie hat den 200-Tage-Durchschnitt von unten nach oben geschnitten. Nächstes Kursziel ist die auffällige horizontale 64er-Barriere, die aus dem Herbst 2018 stammt. Darüber wäre Luft bis 68 Euro. Dagegen bündeln sich insbesondere im Bereich der 50-Euro-Marke diverse Unterstützungen. Die siebenmonatige Aufwärtstrendgerade verläuft inzwischen um 46 Euro. Etwas darunter sollten Anleger auch ihren Stoppkurs platzieren.

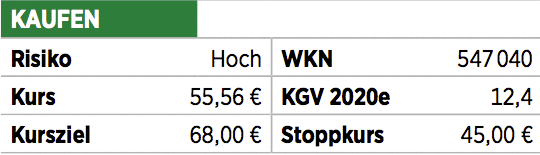

6. MTU Aero Engines-Aktie: Solider Überflieger

Seit gut drei Jahren befindet sich die Aktie des Triebwerk- und Turbinenbauers auf dem Höhenflug. Neuen Kurstreibstoff hat das Unternehmen mit den Halbjahreszahlen geliefert. Besser als erwartet entwickelten sich insbesondere die Verkäufe von Triebwerksteilen für die zivile Luftfahrt. Mit 18,5 Milliarden Euro erreichte der Auftragsbestand einen neuen Rekordwert. Vorstandschef Reiner Winkler sieht MTU Aero Engines für das Geschäftsjahr 2019 "auf Rekordkurs" und hat den Zielwert für die operative Marge auf 16 Prozent angehoben. Die auf etliche Jahre ausgelegten Aufträge garantieren eine hohe Planbarkeit der Einnahmen. Dieser Pluspunkt rechtfertigt in Zeiten eines drohenden Konjunkturabschwungs die mittlerweile höhere Aktienbewertung.

Eine klassische Erfolgsstory ist die Aktie von MTU Aero Engines. Der Titel ist noch im MDAX enthalten, gilt aber als DAX-Kandidat. Es geht nicht nur seit fast elf Jahren nach oben, nur von kurzen Konsolidierungen unterbrochen, selbst im schwachen Börsenjahr 2018 und gegen den schlechten Branchentrend 2019 wurden neue fulminante Rekordwerte erzielt. So konnte etwa der Aktienkurs gegenüber dem Zwischentief von August 2017 noch einmal verdoppelt werden. Der entsprechende Aufwärtstrend verläuft zurzeit um 176 Euro. Davor sichern die Kombination aus Viermonatstief und 200-Tage-Linie um 190/192 Euro ab und der siebenmonatige Aufwärtstrend um 205 Euro, während das jüngste horizontale Ausbruchsniveau um 210 Euro vom 38-Tage-Durchschnitt verstärkt wird.

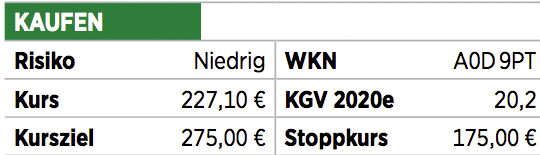

7. Nemetschek-Aktie: Digitaler Architekt

Die Spezialsoftwarefirma für Architekten und Ingenieure Nemetschek glänzt seit Jahren mit im Branchenvergleich hohen Wachstumsraten. Gut läuft vor allem das Geschäft mit Abosoftware aus dem Internet. Das Wachstum hat sich im zweiten Quartal gegenüber dem Rekordquartal Januar bis März 2019 etwas abgeschwächt, kann sich aber weiterhin sehen lassen. Der Umsatz zog um 21 Prozent auf 137,8 Millionen Euro an, während der operative Gewinn auf Ebitda-Basis um 28,6 Prozent auf 40 Millionen Euro zulegte und damit den oberen Rand der erwarteten Bandbreite erreichte. Die Kursschwankungen seit 2018 zeigen aber auch, dass mit der sportlichen Bewertung das Potenzial für Enttäuschungen deutlich gestiegen ist. Risikobereite Anleger nutzen Kursrücksetzer zum Einstieg.

Das Neuer-Markt-Urgestein Nemetschek hat die einstigen Rekorde des Bubble-Jahres 2000 längst hinter sich gelassen und strebt seit 2014 wie an der Schnur gezogen von einem Allzeithoch zum nächsten. Die letzte starke Korrektur gab es im Herbst 2018. Aber mittlerweile wurde auch diese mehr als bereinigt, und es kam im April zu einem weiteren Rekordhoch, das im Juli noch einmal überboten wurde. Dieses frische Kaufsignal sollte mittelfristig zu Kursen jenseits der 60er-Marke führen. Eine obere Trendlinie ermöglicht auf Sechsmonatssicht ein Niveau von 65 Euro. Die Zone 50/52 Euro dient als erste Unterstützung. Abermals wesentlich solider erscheint der Bereich 42/44 Euro, wo sich eine waagrechte Zone, die 200-Tage-Linie und der siebenmonatige Aufwärtstrend befinden.

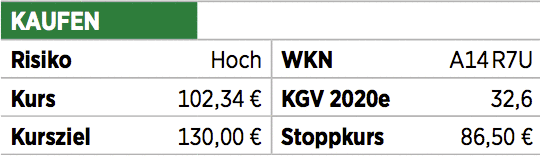

8. Paypal-Aktie: Einstiegschance

Mit Verkäufen haben Investoren auf die jüngsten Zahlen von Paypal reagiert. Betrachtet man die Zahlen und vor allem den Ausblick genauer, hat der Zahlungsabwickler aber eigentlich nicht enttäuscht. Beim Gewinn hat Paypal im abgelaufenen Quartal die Erwartungen sogar übertroffen. Für das Gesamtjahr hat der Konzern die Umsatzerwartungen minimal auf 17,6 bis 18,1 Milliarden US-Dollar gesenkt, im Gegenzug aber die Gewinnprognose um fünf Prozent auf 3,12 bis 3,17 US-Dollar je Aktie angehoben. Mit der verhaltenen Umsatzprognose wappnet sich das Management gegen mögliche Konjunktureintrübungen. Langfristig bleibt die Aktie ein klarer Kauf. Um die Margen zu erhöhen, setzt Paypal auf neue Einnahmequellen wie internationale Geldeinzahlungen.

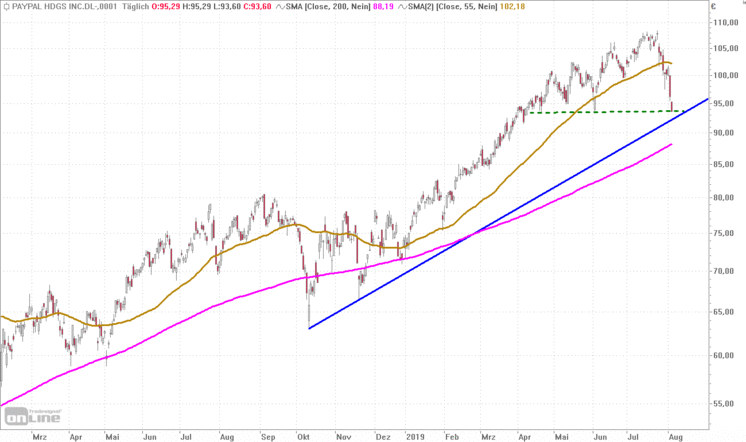

Vor genau vier Jahren wurde Paypal von Ebay abgespalten, und seit etwa drei Jahren geht es mit der Aktie sukzessive nach oben. Aufwärtstrendlinien sind auf allen relevanten Zeitfenstern auszumachen. Direkter Rückenwind kommt aber vom achtmonatigen Aufwärtstrend, der zusammen mit dem steigenden 55-Tage-Durchschnitt um 102 Euro eine enge Unterstützung bietet. Würde diese durchbrochen, könnte die horizontale 95er-Zone Halt bieten. Nicht mehr weit davon entfernt verläuft aber auch bereits der durch die Tiefs von Oktober und November 2018 definierte, bei knapp 92 Euro verlaufende Aufwärtstrend. Bleibt dieser intakt, wird die Aktie bis zum Frühjahr 2020 auf mindestens 130 Euro klettern. Den Stoppkurs platzieren Anleger unter der im 87er-Bereich verlaufenden 200-Tage-Linie.

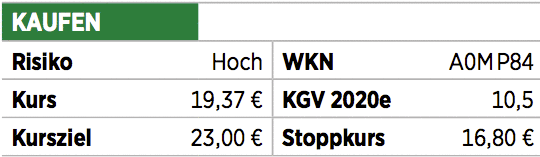

9. Prysmian-Aktie: Wieder unter Strom

Nach dem Horrorjahr 2018 kommt die Aktie des weltweit größten Herstellers von Strom-, Glasfaser- und Unterseekabeln wieder in Fahrt. Hatte das Mailänder Unternehmen noch vor einem Jahr die Jahresprognose für 2018 kassiert, mehren sich jetzt die Anzeichen für einen neuen Aufschwung. Dazu trägt ein Großauftrag über gut 700 Millionen Euro bei, den Prysmian vor einer Woche an Land gezogen hat. Demnach wird das Unternehmen einen Großteil der global längsten unterseeischen Stromkabelverbindung zwischen Großbritannien und Dänemark planen und verlegen. Nach der starken Erholung vom Einbruch des Vorjahrs erwarten die Analystenschätzungen zwischen 2019 und 2021 ein durchschnittliches Gewinnwachstum von 17 Prozent - was der Aktie deutlichen Spielraum nach oben lässt.

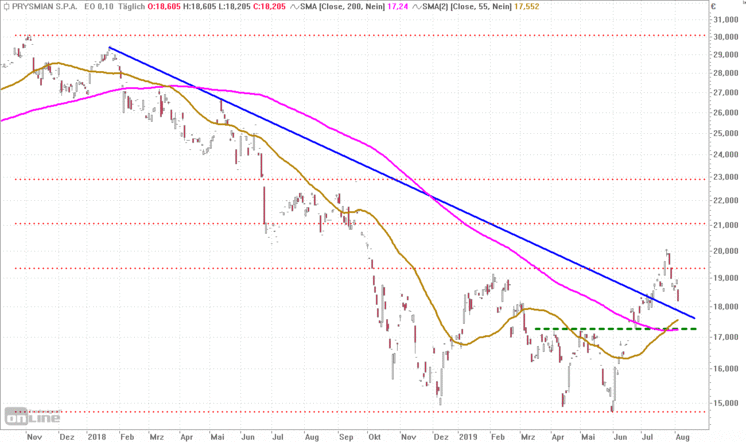

Die im italienischen FTSE MIB enthaltene Aktie von Prysmian weist in Deutschland relativ geringe Handelsvolumina auf. Dennoch ist der Titel hochinteressant, zumal es gerade zu einem starken Kaufsignal, dem "Goldenen Kreuz", kam. Erst im Juni hatte der Wert ein Vierjahrestief erreicht, sich von dort aus aber kräftig erholt und neben sämtlichen bedeutenden Gleitenden Durchschnitten auch den anderthalbjährigen Abwärtstrend und das bisherige 2019er-Hoch überwunden. Unter Fibonacci-Aspekten liegen die nächsten Kursziele um 21 und um 23 Euro. Unterdessen sorgen die Gleitenden Durchschnitte der letzten 50 und 200 Börsentage, der gebrochene Abwärtstrend und ein ehemaliger horizontaler Widerstand zwischen etwa 17,20 und 18 Euro für eine sehr solide Unterstützungszone.

Mein Konto

Mein Konto