Je länger der selbstverschuldete Handelskonflikt auf die Unternehmens- und Verbraucherstimmung drückt, umso gravierender fallen Investitions- und Konsumzurückhaltung aus. Die fundamentalen Kollateralschäden an den Aktienbörsen sind bereits unverkennbar und die Hoffnung auf eine absehbare friedliche Handels-Koexistenz schwindet rapide. Doch wenn man denkt, es geht nicht mehr, kommt von der Geldpolitik ein Lichtlein her.

Vom Handelskrieg…

Nach der jüngsten Eskalation im US-chinesischen Handelskrieg erscheinen Äußerungen Trumps, er würde gerne einen Deal machen, wie Lippenbekenntnisse. Allerdings sollte man erwähnen, dass Politiker in China - trotz einer im Vergleich zum US-Präsidenten diplomatischeren Rhetorik - auch keine handelspolitischen Heiligen sind. Jeder denkt nur an sich.

Leidtragender der Eskalationsspirale ist der internationale Freihandel. Der von der Citigroup veröffentlichte Überraschungsindex für die Weltwirtschaft - er misst die Abweichung der realen Konjunkturdaten von den Analystenerwartungen - bewegt sich seit Herbst 2018 ununterbrochen und zuletzt noch deutlicher im Enttäuschungs-Terrain.

Eine handelskonfliktseitig schwächere Nachfrage der Auto-, Maschinen- und Elektroindustrie zieht ebenso sinkende Industriemetallpreise nach sich.

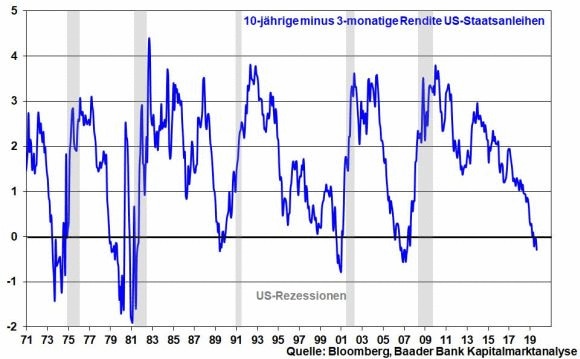

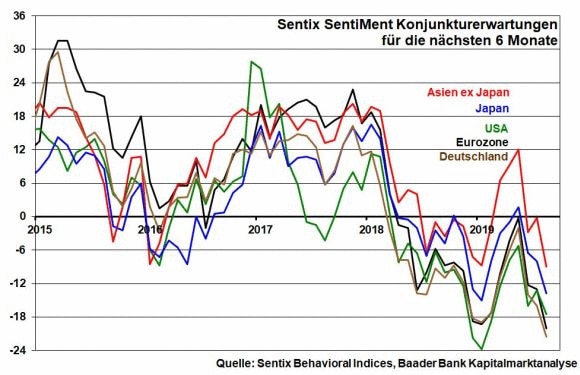

Gemäß Anlegerbefragung des Finanzdatenanbieters Sentix betreffen die Konjunktursorgen ausnahmslos alle Wirtschaftsregionen. In den USA deutet eine invers gewordene Zinsstrukturkurve klar auf eine Rezession hin, sollten sich die Erfahrungen der Vergangenheit wiederholen.

Ein besonderer Leidtragender ist die deutsche Wirtschaft. Die Konjunkturerwartungen für die nächsten sechs Monate sind auf den niedrigsten Stand seit Sommer 2012 eingebrochen. Laut dem Verband deutscher Maschinen- und Anlagenbauer (VDMA) hinterlassen neben Exporteintrübungen das unsichere Brexit-Szenario sowie der tief greifende Strukturwandel in der Autoindustrie tiefe Spuren. BIP-Schätzungen für das II. Quartal sagen bereits eine Konjunkturschrumpfung voraus. Niederschlag findet die Konjunkturangst auch im Bundeshaushalt. Es wird schon laut über das Ende der schwarzen Null nachgedacht. Die momentanen Dementis werden sich nach den ostdeutschen Landtagswahlen verflüchtigen.

…zum Währungskrieg?

Einkalkulierend, dass er mit seiner jüngsten US-Zollverschärfung chinesische Vergeltung provoziert, diese auch erhält und so einer weiteren wirtschaftlichen Verschlechterung Vorschub leistet, will Trump die US-Notenbank zu einer deutlicheren Lockerung ihrer Zinspolitik zwingen. Als Argument dient ihm nicht zuletzt die angebliche Währungsmanipulation in Form der zwischenzeitlich abrupten Renminbi-Abwertung zum US-Dollar über die psychologisch wichtige Marke von 7 auf ein 11-Jahres-Tief. Und so sagt Trump: "Unser Problem ist nicht China. Unser Problem ist, dass die Federal Reserve zu stolz ist, um ihren Fehler einzugestehen, zu schnell gehandelt und zu stark gestrafft zu haben".

Sicherlich hat China ein Interesse, die zollbedingt schwächeren Exportchancen möglichst zu kompensieren, sich über eine schwächere Währung Absatzvorteile zulasten der US-Exporteure zu verschaffen. Allerdings, bei weiterer chinesischer Währungsschwäche wird dies die Fed auf den Plan rufen, die, der US-Konjunktur verpflichtet, dann ebenso eine Exportstabilisierung über einen schwächeren Dollar begünstigt.

Wenn frei nach Johann Wolfgang von Goethe für die Fed gilt "Halb zog er sie, halb sank sie hin", würde Trumps Strategie aufgehen. China bliebe ihm als Feindbild im Wahlkampf erhalten. Die freizügiger als bislang geplante Geldpolitik würde dem Aktienmarkt trotz Fundamentalbaisse via Liquiditätshausse auf die Sprünge helfen. Und die günstigeren Verschuldungskonditionen böten Raum für wählerwirksame Geschenke.

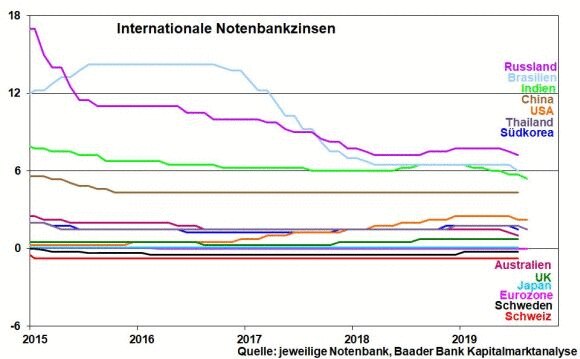

Doch um Aufwertungseffekten auf ihre Währungen zum Schaden des Außenhandels zu begegnen, wird aus dem bilateralen US-China-Währungskrieg ein multilateraler. Allein in dieser Woche haben fünf Notenbanken, darunter Indien und Thailand, ihre Leitzinsen gesenkt. Die EZB hat ohnehin schon mit dem Wink des Zaunpfahls eine zukünftig noch lockere Geldpolitik angekündigt.

Wenn allerdings jede Notenbank ihre Währung schwächt, wird am Ende keine Währung wirklich schwach werden können, da Wechselkurse immer X gegen Y gerechnet werden. Selbst wenn der Kampf um die schwächste Währung schließlich nicht zu gewinnen ist, profitieren immerhin die Aktienmärkte langfristig von noch unattraktiveren Zinsanlagen.

Ohne Handelskompromiss kommt 2020 die Gewinnrezession

Da sowohl Amerika als auch China im Handelskrieg mit hohem Einsatz pokern, nimmt der politische Spielraum für Kompromisse immer weiter ab. Während Chinas Präsident Xi zunehmend unter Druck der KP steht und sich keinen Gesichtsverlust leisten kann, wird Trump seine harte Verhandlungslinie zum Zwecke seiner Wiederwahl im kommenden Jahr kaum aufgeben können. Zur "lame duck" will er kurz vor der heißen Phase des US-Präsidentschaftswahlkampfs bei seinen Anhängern nicht werden.

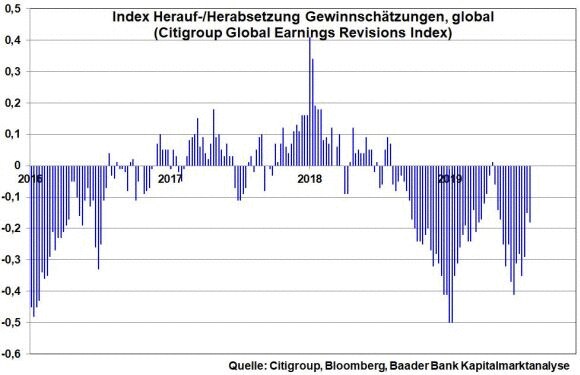

Aktienanleger stellen sich schon einmal auf weitere Konjunkturturbulenzen ein. Da die Unternehmensgewinne der konjunkturellen Stimmung mit einer Verzögerung von sechs Monaten folgen, ist bei Beibehaltung des handelspolitischen Status Quo ab Anfang 2020 mit einer Gewinnschrumpfung zu rechnen.

Tatsächlich, gemäß Citigroup Global Earnings Revisions Index senken Finanzanalysten weltweit die Gewinnschätzungen von börsennotierten Unternehmen im Trend weiter.

Wenig verwunderlich haben konjunkturzyklische Aktien gegenüber Defensivtiteln im Trend das Nachsehen.

Marktstimmung - Vorerst keine fundamentale Ruhe im Aktien-Karton, aber…

Der verschärfte US-chinesische Handelskonflikt ist beherrschendes Börsenthema. Mit einer baldigen Lösung wird nicht mehr gerechnet. Dass China seine Währung zuletzt nicht weiter abwerten ließ, sorgt zwar für etwas Entspannung. Trotzdem wird jeder handelsseitigen Aktienstabilisierung zunächst mit Skepsis begegnet. Zu oft wurden diesbezügliche Hoffnungen enttäuscht.

Immerhin hat die aktuelle Berichtsaison mit ihrer Flut an Gewinnwarnungen und vernebelten Ausblicken zu hohe Erwartungen zurechtgestutzt.

Aktienstützend wirkt der sich noch verstärkende geldpolitische "Zinssadismus", der zu vielfach negativen Renditen auch im Unternehmenssektor geführt hat. Im Gegensatz dazu bieten DAX-Titel eine durchschnittliche Gewinnrendite nach Inflation von über sechs Prozent. So gewinnen deutsche Aktien im relativen Vergleich an Attraktivität.

Vermögensverwalter und Kapitalsammelstellen werden ihren Anlagenotstand auch zukünftig durch Aktienengagements befriedigen (müssen). Zinsmasochismus können sie sich nicht antun.

Insgesamt bleiben regelmäßige Ansparpläne ein wunderbares Anlageinstrument. Bei krisenbedingt schwankenden oder nachgebenden Aktienkursen erhalten Anleger mehr Aktienanteile für ihr Geld. Bei auch zukünftig nicht ausgestorbenen Kursanstiegen sorgt dies für einen großen Hebel der Kapitalvermehrung.

Aus Sentimentsicht sind aktuell Niedergeschlagenheit und Verunsicherung unter den Anlegern groß. Ihre Risikoscheu kommt in einer rückläufigen Investitionsquote unter US-Fondsmanagern zum Ausdruck. Sie berücksichtigen auch die Gefahr eines No Deal-Brexit und eines transatlantischen Handelsstreits. Und dann gibt es ja auch noch italienische Neuwahlen.

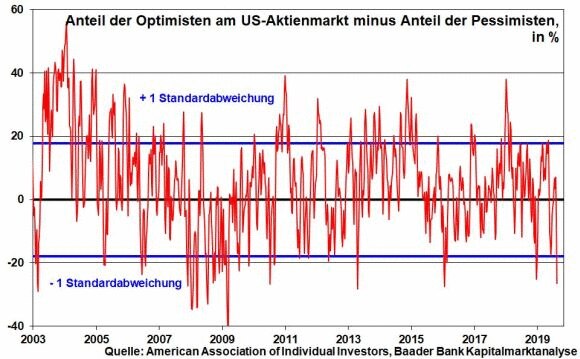

Trotz neutraler Zukunftserwartungen sind Anleger zunächst im Gewinnmitnahme-Modus. Immerhin liegt der Anteil der Optimisten am US-Aktienmarkt abzüglich des Anteils der Pessimisten mittlerweile unterhalb der ersten Standardabweichung und signalisiert als Kontraindikator ein allmähliches Auslaufen des Ausverkaufs.

Charttechnik DAX - Auf der Suche nach Halt

Charttechnisch trifft der DAX bei einer fortgesetzten Konsolidierung bei 11.748 und darunter bei 11.650 Punkten auf erste Unterstützungen. Darunter folgen dann weitere Haltelinien bei 11.560 und 11.440. Kommt es zu einer Gegenbewegung, liegt ein erster Widerstand bei 11.850. Wird dieser durchbrochen, nimmt der Index Kurs auf die Barrieren bei 11.960, 11.993 und 12.050 Punkten.

Der Wochenausblick für die KW 33 - Konjunkturperspektiven bleiben trüb

In China setzt sich die Konjunkturabschwächung laut Daten zu Industrieproduktion und Einzelhandelsumsätzen im Juni fort.

In den USA kommt die Stimmungseintrübung der Industrie in einem schwächeren Einkaufsmanagerindex der Philadelphia Fed zum Ausdruck. Baubeginne und -genehmigungen signalisieren auch einen nachlassenden Rückenwind im Immobiliensektor. Immerhin weisen beständige Einzelhandelsumsätze und ein laut University of Michigan stabiles Konsumentenvertrauen auf eine (noch) robuste Binnenkonjunktur hin.

In Deutschland bleiben die Wirtschaftsperspektiven gemäß ZEW Konjunkturerwartungen eingetrübt.

Rechtliche Hinweise / Disclaimer und Grundsätze zum Umgang mit Interessenkonflikten der Baader Bank AG: https://www.bondboard.de/main/pages/index/p/128

Robert Halver leitet die Kapitalmarktanalyse bei der Baader Bank.

Robert Halver leitet die Kapitalmarktanalyse bei der Baader Bank.

Mein Konto

Mein Konto