Angesichts zunehmender wirtschaftlicher und politischer Unsicherheit hat Gold zuletzt seinen Status als sicherer Hafen wiedererlangt. Und die Analysten bei der Australia & New Zealand Banking Group Ltd (ANZ) gehen davon aus, dass sich dieser Trend bis weit in die zweite Jahreshälfte hinein fortsetzen wird.

Laut ANZ Research sei es zuletzt jedenfalls zu einem deutlichen Stimmungswandel gekommen. Denn noch im Vorjahr habe Gold nicht von seiner traditionellen Rolle als sichererer Hafen profitieren können. Stattdessen hätten Anleger den Dollar und US-Staatsanleihen als Schutz vor Makrorisiken bevorzugt.

Anders als 2018 gestalte sich die Ausgangslage 2019 anders. Das US-Wirtschaftswachstum habe sich verlangsamt - um 0,8 Prozentpunkte gegenüber 2018, wobei es damals noch um 0,7 Prozentpunkte gegenüber dem Jahr 2017 gestiegen sei. Zudem agiere die US-Notenbank zunehmend wieder geldpolitisch expansiv und zuletzt hätten die Verantwortlichen bei der Fed sogar Zinssenkungen noch in diesem Jahr signalisiert. Diese beiden Faktoren dürften den Anstieg des Dollar begrenzen, der im vergangenen Jahr noch als Bürde für den Goldpreis wirkte.

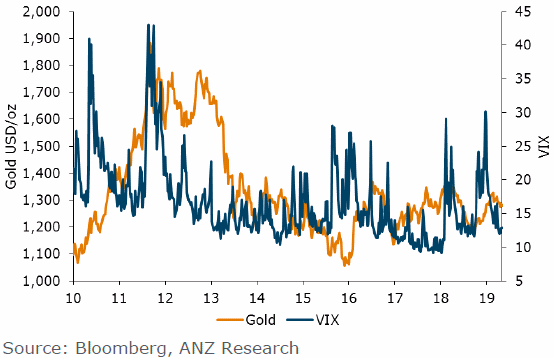

Darüber hinaus beeinflussten die anhaltenden Spannungen im Handel zwischen den USA und China die Stimmung der Unternehmen, was die Unternehmensgewinne belaste und der Volatilität zu einem Comeback verhelfen könne. Eine steigende Volatilität wiederum dürfte die Anleger dazu veranlassen, das Risiko zu diversifizieren, indem sie Gold in ihre Portfolios aufnehmen, da die Korrelation von Gold mit Aktien geringer bis negativ sei.

Bis Ende dieses Jahres sieht ANZ Research vor diesem Hintergrund den Goldpreis von 1.420 Dollar je Feinunze steigen und in den nächsten zwölf Monaten auf 1.500 Dollar je Feinunze. Mehr zu den Hintergründen für diese Prognosen zusammen mit aussagekräftigen Charts rund um Gold und dessen Preisentwicklung finden Sie auf den nachfolgenden Seiten.

Auf Seite 2: Der US-Dollar bleibt der Schlüssel für den Goldpreis

Der US-Dollar bleibt der Schlüssel für den Goldpreis

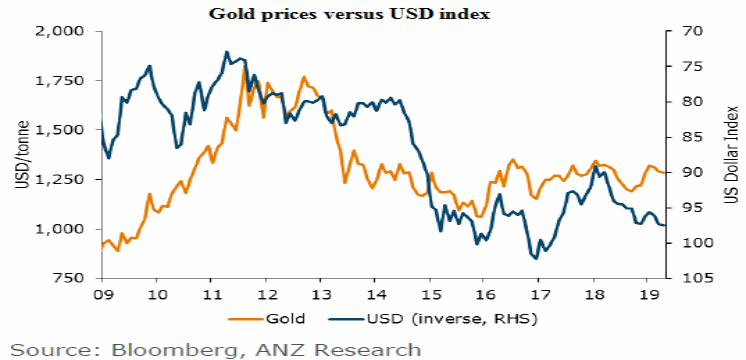

Ein stärkerer Dollar bei steigenden Zinsen in den USA belastete die Goldpreise im Jahr 2018 stark, so ANZ Research. Der Hauptgrund für den stärkeren Dollar im vergangenen Jahr waren laut den Analysten die unterschiedlichen Leitzinsen in den USA gegenüber anderen Märkten.

Dies werde sich jedoch voraussichtlich 2019 ändern, mit einer synchronisierten Zinssenkung über viele Regionen hinweg. Gold habe aber eine umgekehrte Korrelation mit dem Dollar, und diese Korrelation sei im vergangenen Jahr auf 65 Prozent (Höchststand 85 Prozent) gestiegen, verglichen mit dem Zehnjahres-Durchschnitt von 50 Prozent. Obwohl sich die negative Korrelation von Gold zum Dollar Anfang dieses Jahres abschwächte, sieht ANZ Research weiterhin einen stärkeren Dollar als Hauptrisiko für Gold.

Der Markt gehe derzeit in diesem Jahr von zwei Zinssenkungen durch die Fed aus. Das sollte den Dollar tendenziell schwächen. Ein Risiko mit Blick auf den Dollar stellten aber die politischen und wirtschaftlichen Unsicherheiten in der Europäischen Union dar. Die EZB dürfte die Zinsen niedrig halten, wobei es so sei, dass die Region sehr empfindlich auf eine Verschlechterung des Welthandels reagiere.

Sollte sich die Lage in Europa verschlechtern und das mit zügig durchgeführten Zinssenkungsschritten der US-Notenbank einhergehen, dürfte sich dadurch die US-Zinskurve gegenüber Europa versteilern. Eine solche Entwicklung könnte positiv für den Dollar sein. Wie die Zentralbanken in den Schwellenländern angehe, hätten einige die Zinsen bereits gesenkt. In den USA stehe der Zinssenkungszyklus aber erst am Anfang, dies werde den US-Dollar benachteiligen. Die Währungen der Schwellenländer dürften sich trotz der anhaltenden Handelsspannungen relativ besser halten als im Vorjahr, so das Urteil.

Auf Seite 3: US-Zinssenkungen zeichnen sich ab

US-Zinssenkungen zeichnen sich ab

Der Leitzins der FED ist laut ANZ Research eine der wichtigsten Säulen bei der Festlegung der Goldpreisrichtung. Ein steigender Zinszyklus ist negativ für die Goldpreise, während sinkende Zinsen die Goldpreise stützen. Der US-Zinserhöhungszyklus, der Ende 2015 begann, dürfte in diesem Jahr eine Pause einlegen.

ANZ Research geht davon aus, dass die Fed die Zinsen im Oktober 2019 senken wird und dann erneut im ersten Quartal 2020, um die zyklische Inflation stärker voranzutreiben. Es bestehe aber auch ein steigendes Risiko, dass die Fed früher und schneller reagieren müsse.

Die jüngsten Konjunkturdaten seien schwach ausgefallen, was auf eine bevorstehende wirtschaftliche Verlangsamung hindeute, während gleichzeitig die Inflation hartnäckig niedrig geblieben sei. Eine abrupte Verlangsamung der US-Industrieproduktion sei zu einer Zeit eingetreten, in der eskalierende und anhaltende Handelsspannungen drohen, das Wachstum stärker zu beeinträchtigen.

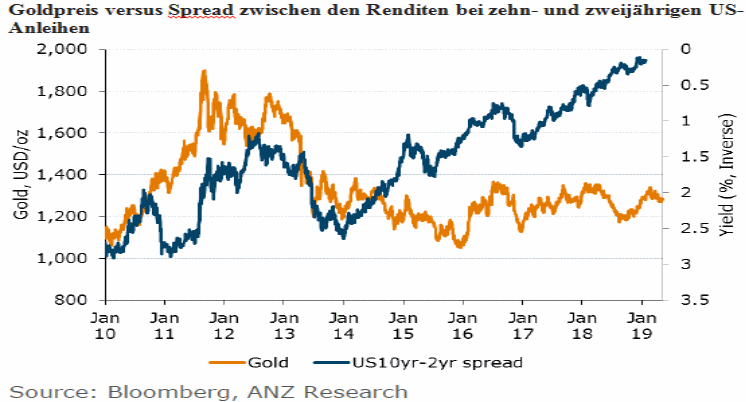

Dies habe dazu geführt, dass sich die Zinsstrukturkurve gemessen an der Differenz zwischen den Renditen bei den Anleihen mit zehn Jahren und drei Monaten Laufzeit wieder in den negativen Bereich verschoben habe, nachdem dies bereits Ende März kurzzeitig geschehen sei.

Normalerweise sei eine sich abflachende Zinsstrukturkurve für den Goldpreis förderlich, da niedrige längerfristige Zinsen die Opportunitätskosten für das Halten von nicht verzinslichem Gold senke. Eine weitere Abflachung der Zinskurve öffne die Tür für verstärkte Safe-Hafen-Kapitalströme in Gold.

Goldpreis versus Spread zwischen den Renditen bei zehn- und zweijährigen US-Anleihen

Auf Seite 4: Aktien-Volatilität dürfte zunehmen

Aktien-Volatilität dürfte zunehmen (WKN: 590900)

Kursabschwächungen an den Aktienmärkten verheißen in der Regel Gutes für Goldanlagen, so die Analysten von ANZ Research. Zuletzt sei zwar wieder Optimismus unter den Aktieninvestoren aufgekommen, doch es sie auf vpr dem Hintergrund erneuter Handelsspannungen denkbar, dass die Anleger künftig zunehmend den Wunsch verspüren, ihre Positionen vor etwaigen Verluste zu schützen.

Da die Wirkungen der Steuersenkungen in den USA nachlassen würden, dürfte sich das Wachstum der US-Gewinne im Laufe dieses Jahres verlangsamen. Das Vertrauen der Unternehmen werde zudem durch die anhaltende Handelsspannung beeinträchtigt, was die Unternehmensgewinne erheblich beeinträchtigen werde.

Dies falle mit einem Konjunkturzyklus zusammen, der 2018 seinen Höhepunkt erreicht habe und die Volatilität möglicherweise wieder in den Markt zurückbringen könnte. Es gebe zahlreiche Wetten auf einen fallenden Volatilitätsindex und ein überraschendes Anziehen der Volatilität könnte zu Verkäufen an den Aktienmärkten führen. Dies würde dann vermutlich die Marktstimmung von risk-on auf risk-off drehen lassen. In einem risikoaversen Umfeld geht ANZ Research aber davon aus, dass Fonds von Risikoaktiva zu sicheren Anlagen überwechseln, wobei Gold am beliebtesten sei.

Auf Seite 5: Handels- und geopolitische Unsicherheit halten an

Handels- und geopolitische Unsicherheit halten an

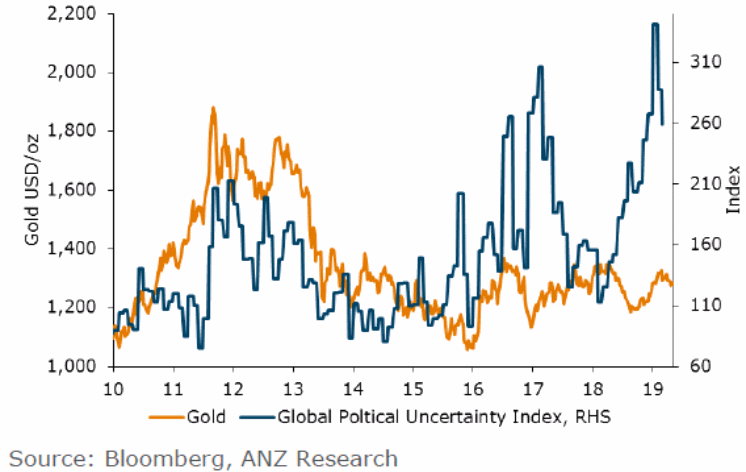

Hoffnungen, dass ein Handelsabkommen zwischen den USA und China jederzeit zustande kommen würde, seien im Mai zunichte gemacht worden, als Präsident Trump sagte, dass China seine Zusagen nicht eingehalten habe. Dann habe er damit gedroht, die Zölle auf Waren aus China im Wert von 200 Milliarden Dollar von zehn Prozent auf 25 Prozent zu erhöhen.

China habe sich mit Zöllen von bis zu 25 Prozent auf fast 60 Milliarden Dollar an US-Waren revanchiert. Die Staats- und Regierungschefs beider Nationen sollen Ende Juni auf dem G20-Gipfel in Osaka zusammentreffen und die Tür für Fortschritte in den Verhandlungen öffnen. Die Rhetorik im Vorfeld bleibe jedoch kämpferisch.

Die USA habe in Sachen Handel auch Europa im Visier, wie die vorgeschlagenen Zölle auf europäische Autoimporte in die USA zeige. Obwohl dieses Thema zuletzt zeitlich nach hinten verlagert worden sei, beeinflusse es zusammen mit anderen globalen Themen die Stimmung doch negativ.

Auch der Brexit sei auf Oktober verschoben worden, was die Unsicherheit um weitere fünf Monate verlängere. Zudem stehe Venezuela unter US-Sanktionen, ebenso der Iran, was die Feindseligkeiten im Nahen Osten schüren könnte. Insgesamt beobachtet ANZ Research sich verschärfende Spannungen und die Gefahr, dass dies das globale Wachstum negativ beeinflusst.

Da Gold in einem turbulenten Finanzmarktumfeld normalerweise gedeihe, bekräftigen die Analysten ihre Ansicht, dass Gold nach wie vor eine gute Versicherung zum Schutz vor solchen Risiken ist.

Auf Seite 6: ETF-Kapitalströme werden positiv

ETF-Kapitalströme werden positiv

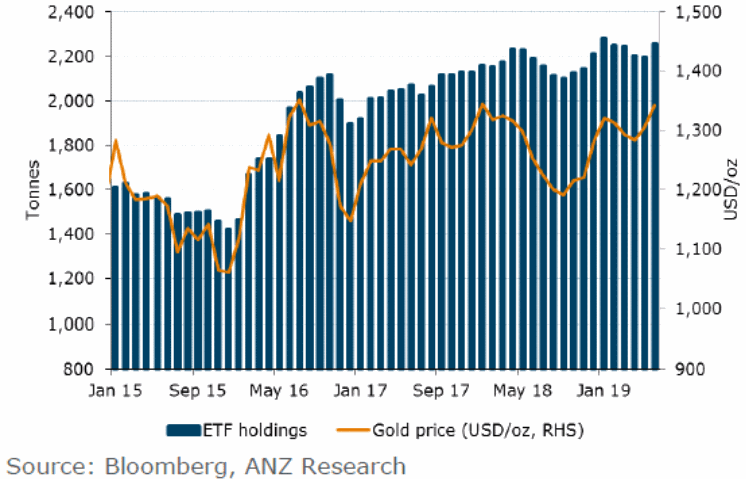

Die Investmentnachfrage über Exchange Traded Funds (ETF) ist einer der wichtigsten Treiber für den Goldpreis. Die starke Liquidation von ETF-Beständen hat in der Vergangenheit zu erheblichen Preiskorrekturen geführt, so ANZ Research. In den Jahren 2013-14 habe der Goldmarkt einen Abfluss von 1.030 Tonnen verzeichnete, was mit einem Rückgang des Goldpreises um rund 30% einhergegangen sei. Auch im dritten Quartal 2018 hätten die Preise um elf Prozent korrigiert. Auf der anderen Seite hätten die hohen Zuflüsse in den Jahren 2016-17 und im vierten Quartal 2018 bis Januar 2019 stark mit den höheren Goldpreisen korreliert.

Diese Korrelation habe auch in der jüngeren Vergangenheit angehalten, als sich ein Preisanstieg durch die Liquidation von fast 80 Tonnen an ETFs-Beständen ins Gegenteil verdrehte. Eine v-förmige Erholung am Aktienmarkt bei erhöhter Risikobereitschaft habe die Stimmung gegenüber Gold auch zu Beginn dieses Jahres verwandelt.

Die jüngste Eskalation des Handelskonflikts wiederum habe dazu geführt, dass die Zuflüsse in gold-gesicherte börsengehandelte Fonds wieder zugenommen hätten. Seit Ende Mai seien die gesamten Goldbestände laut Bloomberg-Daten um über zwei Millionen Unzen (61 Tonnen) auf knapp über 72,5 Millionen Unzen (2.258 Tonnen) gestiegen. Interessanterweise sei dies trotz einer Erholung der Aktienmärkte in den USA geschehen.

ANZ Research hält an der hauseigenen Schätzung von Goldzuflüssen in Höhe von 150 Tonnen fest, was die Gesamtbestände bei den ETFs weiter auf 2.350 Tonnen steigen lassen würde. Die Analysten glauben, dass nach dem Ausverkauf im Vorjahr nur noch langfristig orientierte Investoren übrig geblieben seien, was das Risiko für Liquidationen reduziere, da diese Investoren Gold in ihrem Portfolio hielten, um ihr Risiko zu diversifizieren.

Auf Seite 7: Anleger werden optimistisch

Anleger werden optimistisch

Die Anlegerpositionierung war laut ANZ Research traditionell volatiler als bei ETF-Anlagen und liefert damit einen besseren Hinweis auf taktische Kursschwankungen. Die Liquidation von Long-Positionen und das Hinzufügen von Shorts zwischen Juni und Oktober 2018 erkläre weitgehend die Goldpreiskorrektur. Die Netto-Leerposition seien Ende Oktober in Netto-Long-Positionen umgewandelt worden und bis Februar dieses Jahres weiter gestiegen. Dies habe dazu geführt, dass sich die Goldpreise im gleichen Zeitraum auf über 1.340 Dollar je Feinunze erholt hätten.

Nachdem sie sich zwischenzeitlich zwei Monate lang relativ neutral gezeigt hätten, sei es mit der Anlegerstimmung zuletzt wieder nach oben gegangen. Seit Anfang Mai haben die Anleger ihre Long-Positionen den ANZ-Angaben zufolge um 41 Prozent auf 777 Tonnen erhöht. Die Positionierung sei jedoch keineswegs überzogen. Ein sich verschlechterndes makroökonomisches Bild habe vielmehr nach wie vor das Potenzial, die Goldpreise nach oben zu treiben.

Allerdings könnte ein Handelsabkommen zwischen den USA und China nach der jüngsten Preiserholung zu Gewinnmitnahmen führen. Dies ist jedoch nicht die Basisannahme von ANZ Research. Vielmehr gehen die Analysten davon aus, dass die Handelsspannungen kurzfristig hoch bleiben dürften.

Auf Seite 8: Physische Nachfrage sollte sich leicht erholen

Physische Nachfrage sollte sich leicht erholen

Während die Stimmung der Anleger Volatilität erzeugen könne, verleihe die physische Nachfrage den Preisen eine gewisse Stabilität. Indien und China machen nach Angaben von ANZ Research 50 Prozent des weltweiten Goldverbrauchs aus, und andere Schwellenländer steuerten weitere 20 Prozent bei. Die Nachfragedynamik in diesen Märkten habe also erhebliche Auswirkungen.

Die in diesen Ländern aufstrebende Mittelschicht und die jeweils betriebene länderspezifische Politik seien die wichtigsten Treiber auf kurze Sicht. Der Ausblick von ANZ Research auf die Nachfrage werde durch höhere Preisprognosen gemildert, weil dies das Nachfragewachstum in preissensitiven Regionen bremsen könnte.

Auch geht man bei ANZ Research davon aus, dass die Währungen der Schwellenländer besser abschneiden werden als im Vorjahr, was die physischen Käufe unterstütze sollte. Die Nachfrage hänge letztlich aber von vielen Einflussfaktoren ab. So stamme etwa in Indien mehr als 50 Prozent der Gesamtnachfrage aus ländlichen Gebieten, deren Einkommen von der Landwirtschaft abhingen. Eine anormale Monsunzeit (Juni-September) könne die Ernteerträge im Sommer, das ländliche Einkommen und damit die Goldnachfrage verringern.

Die Nachfrage nach Barren und Münzen habe auf niedrigere Preise, Volatilität an den Aktienmärkten und zunehmende Makrorisiken reagiert. Die Schwächung der Währung und die zunehmende Spannung im Handel zwischen den USA und China hätten chinesische Privatanleger zu Käufen motiviert. In Indien sei das Gegenteil der Fall, wo ein starker Aktienmarkt und eine schwächere Währung die Nachfrage gedämpft habe. Russland sei dabei, eine 20-prozentige Mehrwertsteuer auf Goldbarrenkäufe zu streichen, was die Nachfrage voraussichtlich um 50-100 Tonnen pro Jahr erhöhen werde.

Der globale Münzmarkt sei stark geblieben, mit einer Nachfrage von 236 Tonnen aufgrund des gestiegenen Verbrauchs in Ländern wie dem Iran und Südafrika. Geopolitische Unsicherheit und Währungsschwäche seien die Hauptfaktoren gewesen. ANZ Research geht davon aus, dass die Volatilität der Aktienmärkte und andere geopolitische Risiken die Nachfrage nach Barren und Münzen in diesem Jahr oben halten wird, wobei man die Nachfrage 2019 auf 1.200 Tonnen steigen sieht.

Goldschmucknachfrage aus Indien und China

Auf Seite 9: Solide Zentralbank-Käufe von Gold dürften anhalten

Solide Zentralbank-Käufe von Gold dürften anhalten

Der Zentralbank-Einkauf erreichte erreichten laut ANZ Research im Vorjahr 651,5 Tonnen, der höchste Stand seit 1971 und der zweithöchste in der Geschichte. Erhöhte geopolitische und wirtschaftliche Risiken und die Volatilität der Währungen der Schwellenländer hätten die Zentralbanken zur Diversifizierung ihrer Devisenreserven motiviert.

Russlands Ziel, den Anteil der Dollarbestände zu reduzieren, habe beispielsweise in den vergangenen Jahren zu einer Belebung der Goldkäufe geführt. Im Jahr 2018 habe das Land 274,3 Tonnen gekauft, während man Bestände an US-Treasuries liquidiert habe. Es sei der höchste jährliche Goldkauf aller Zeiten gewesen und habe die gesamten Goldreserven auf 2.113 Tonnen erhöht. Bislang habe Russland in diesem Jahr 70,4 Tonnen gekauft, um das Dollar-Risiko weiter zu minimieren.

Da Gold als gute Absicherung gegen zukünftige strukturelle Veränderungen auf dem internationalen Finanzmarkt gilt, rechnet ANZ Research damit, dass die Zentralbanken ihre Käufe fortsetzen. Die Prognose lautet, dass die Käufe weiterhin in einer Größenordnung von 600-650 Tonnen liegen werden.

Auf Seite 10: Goldangebot dürfte nur moderat steigen

Goldangebot dürfte nur moderat steigen

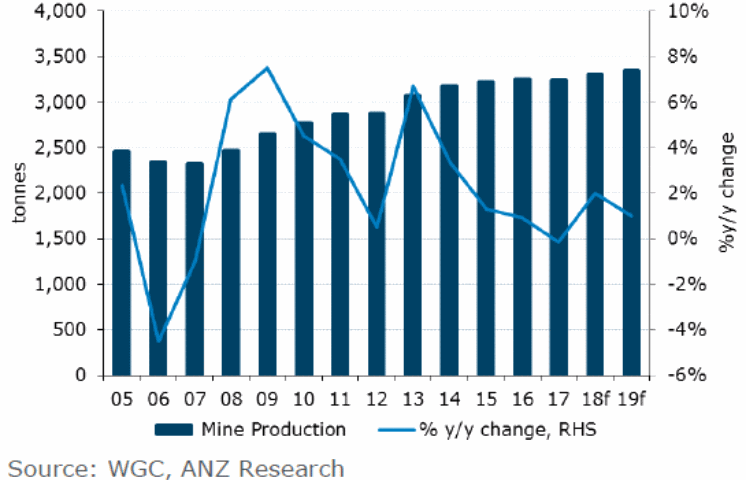

ANZ Research geht davon aus, dass sich die Minenproduktion im Jahr 2019 leicht auf 3.350 Tonnen erhöht, bevor es dann in den nächsten zehn Jahren in einen strukturellen Abwärtstrend übergeht.

Das Wachstum der Goldproduktion in Russland und Kanada dürfte die Rückgänge in China, Südafrika und Indonesien in diesem Jahr ausgleichen. Die russische Produktion sei um vier Prozent gestiegen auf 282 Tonnen, was auf eine günstige Bergbaupolitik und Steueranreize zurückzuführen sei, so der GFMS-Umfragebericht.

Die chinesische Goldproduktion sei 2018 um acht Prozent gegenüber dem Vorjahr auf 395 Tonnen gesunken. Die Umweltvorschriften hätten den Bergbau negativ getroffen. Auch in den vergangenen vier Jahren sei die Produktion zurückgegangen (von 454 Tonnen im Jahr 2015 auf die bereits genannten 395 Tonnen im Jahr 2018). Obwohl strengere Umweltauflagen die Minenproduktion nach wie vor belasteten, sollte sich die Produktion in diesem Jahr durch eine höhere Effizienz stabilisieren.

Hochwertigere Erze aus Indonesien näherten sich dem Ende und die Grasbergmine habe mit dem Abbau unter Tage begonnen. Die südafrikanische Produktion habe sich im Jahresvergleich um 18 Prozent verringert, aufgrund von Streiks und der Schließung von verlustbringenden Minen.

Es werde erwartet, dass sich das Angebot an Altgold nach zwei aufeinander folgenden Jahren des Rückgangs wieder erholen wird, was durch die festeren Goldpreise gefördert werde. ANZ Research ist der Ansicht, dass das Schrottangebot bis 2019 auf 1.230 Tonnen gegenüber 1.190 Tonnen im Vorjahr steigen wird.

Mein Konto

Mein Konto