Der Kryptomarkt ist bekanntlich sehr schwankungsfreudig. Regelmäßig treten Phasen auf, in denen sich die Preise extrem volatil zeigen. Die Ausschläge können dabei sowohl nach oben als auch nach unten erfolgen. Wobei die Schübe gen Süden in der medialen Berichterstattung zumeist mehr Beachtung erhalten.

So war es auch eben im Anschluss an das Wochenende wieder, als die Kurse bei vielen Kryptowährungen nach unten absackten. Selbst der Bitcoin als größte und liquideste Kryptowährung verlor da in der Spitze in kürzester Zeit bis zu 22 Prozent an Wert.

Im Zuge dieses Abwärtssog fiel die Notiz kurzzeitig auf unter 42.000 Dollar. Gegenüber dem am 08. November bei 67.567 Dollar markierten Hoch stellt das einen herben Rückschlag dar. Fairerweise ist zu erwähnen, dass die Notiz ausgehend von einem Zwischentief von 41.035 Dollar seit dem 28. September zuvor auch sehr stark gestiegen war. Aber selbst das untermauert nur die These, dass es bei Bitcoin & Co. sehr volatil zugeht.

Einfluss von Spekulanten weiterhin sehr groß

Bei der Suche nach einem Grund für den jüngsten Ausverkauf kommen die Analysten Kelly Chia und Carsten Menke bei der Bank Julius Bär zu den folgenden Schlussfolgerungen: "Da die Kryptos bereits am Freitag unter Druck standen und die Risikoaversion an den Aktienmärkten widerspiegelten, fällt es uns schwer, einen spezifischen Grund für den Ausverkauf auszumachen. Dies unterstreicht die Tatsache, dass Kryptowährungen nach wie vor eine risikoreiche Anlageklasse sind, die besonders stark mit Aktien nach unten korreliert. Dies deutet auf begrenzte Chancen einer Abkoppelung hin, sollten die Aktien seitwärts oder schwächer tendieren.

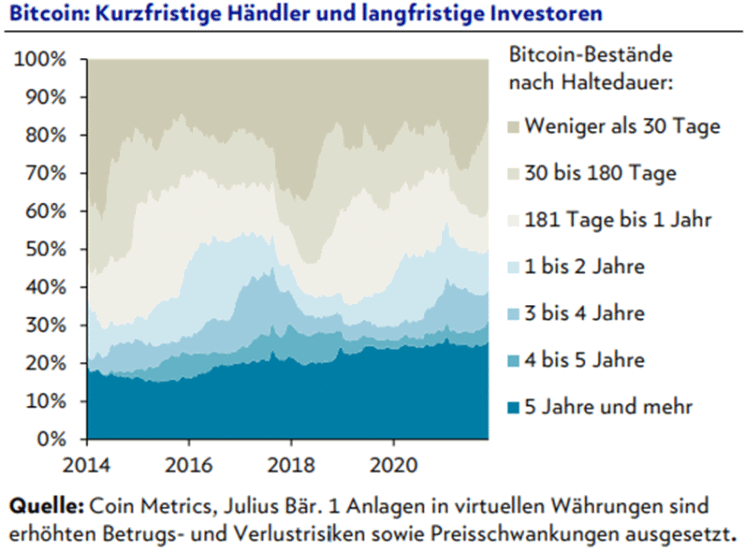

Darüber hinaus unterstreicht der Ausverkauf einmal mehr den Einfluss kurzfristig orientierter, spekulativ agierender Händler, die einen erheblichen Anteil des Angebots halten. Im Gegensatz dazu gibt es einen fast ebenso großen Anteil an langfristigen Investoren, was unsere Ansicht eines zweigeteilten Marktes untermauert und von Zeit zu Zeit große Volatilitätswellen mit sich bringt."

Wie die Aufteilung der Bestände von kurzfristig und langfristige orientierten Marktteilnehmern bei Bitcoin im Detail aussieht, zeigt die nachfolgende Grafik.

Spekulative Wetten mit extrem hohen Hebeln erhöhen die Risiken

Passend zu den obigen These sagte Nicholas Colas, Mitbegründer von DataTrek Research, gegenüber der Finanzseite Marketwatch, dass es aus seiner Sicht kein Zufall war, dass der große Rückgang während des Wochenendes stattfand, was seiner Meinung nach wiederum wahrscheinlich das Ergebnis von Zwangsverkäufen war. Für erwähnenswert hält er es in diesem Zusammenhang außerdem, dass es noch keinen gemeinsamen globalen Regulierungsrahmen für finanzielle Hebelwirkungen im Zusammenhang mit dem Handel mit virtuellen Währungen gibt.

Wie er weiter berichtet, kursierten Gerüchte über Hebel von 50:1 und sogar 100:1 für den Tageshandel mit diesen Vermögenswerten. Vor diesem Hintergrund sei es kein Wunder, dass es zu unpassenden Zeitpunkten zu Zufallsverkäufen komme, wenn sich die Preise unerwartet bewegen, so seine Bestandsaufnahme.

Geht es außerdem nach Morgan Stanley-Strategin Michelle Weaver, dann stehen den Kryptowährungen wegen dem von der US-Notenbank anvisierten Zinserhöhungszyklus erst noch die echten Bewährungsproben bevor. Warum das so sein könnte, erläutert sie gegenüber Marketwatch wie folgt:

"Bitcoin entstand im Gefolge der globalen Finanzkrise und war eine Reaktion auf die quantitative Lockerungspolitik der Fed und die schlechte Stimmung im traditionellen Bankwesen. Einige Privatkunden entscheiden sich für Kryptowährungen, weil sie in einem dezentralen System ohne Banken handeln wollen. Wenn das Kapital jedoch nicht mehr billig ist, bleibt abzuwarten, ob die Präferenz für Kryptowährungs-Transaktionen bestehen bleibt, wenn diese teurer, risikoreicher und weniger bequem sind als die Transkationen mit bestehenden Zahlungssystemen."

Für die UBS ist die Distributed-Ledger-Technologie interessanter als Kryptomünzen und Token

Auch die Experten bei der UBS haben sich rund um die jüngsten Kursturbulenzen Gedanken gemacht. Dabei kommt man bei der Schweizer Großbank wieder einmal zu der Erkenntnis, dass hochspekulative Krypto-Token und -Münzen genauso schnell fallen können wie sie steigen.

Kryptomünzen und Token würden außerdem oft als Portfolio-Diversifizierer oder Inflationsschutz angepriesen, so Mark Haefele, UBS-Chief Investment Officer Global Wealth Management. Doch der jüngste Kurseinbruch untergrabe diese Darstellung. Auch habe er gezeigt, wie stark Krypto-Coins miteinander korrelieren seien, was eine Diversifizierung schwierig mache.

Ohne glaubwürdige Fair-Value-Schätzungen sei es für die Marktteilnehmer schwierig, eine fundamental fundierte und vertretbare Einschätzung der Preise abzuleiten. Die UBS vertritt deswegen die Ansicht, dass ein direktes Engagement in Krypto-Münzen und -Token nur für sehr risikotolerante und spekulative Anleger geeignet ist und dass sie nicht in ein traditionelles Finanzportfolio gehören.

Gleichzeitig heißt es aber auch, dass diese Haltung nicht bedeute, dass dieser Bereich für Anleger nicht vielversprechend sei. Man sieht aber eher Chancen in der Distributed-Ledger-Technologie (DLT) als in den Krypto-Tokens selbst. Zu sehen ist das auch vor dem Hintergrund der hauseigenen Schätzung, dass die Einführung von DLT das globale Bruttoinlandsprodukt in den nächsten zehn Jahren um mehr als eine Billion Dollar steigern könnte.

Mein Konto

Mein Konto