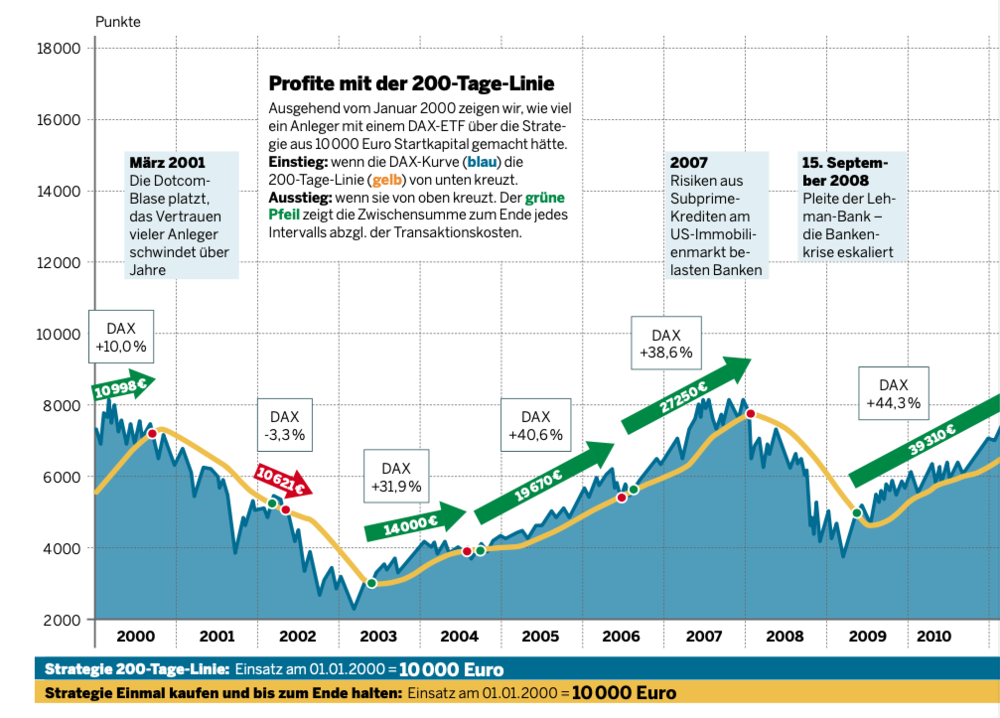

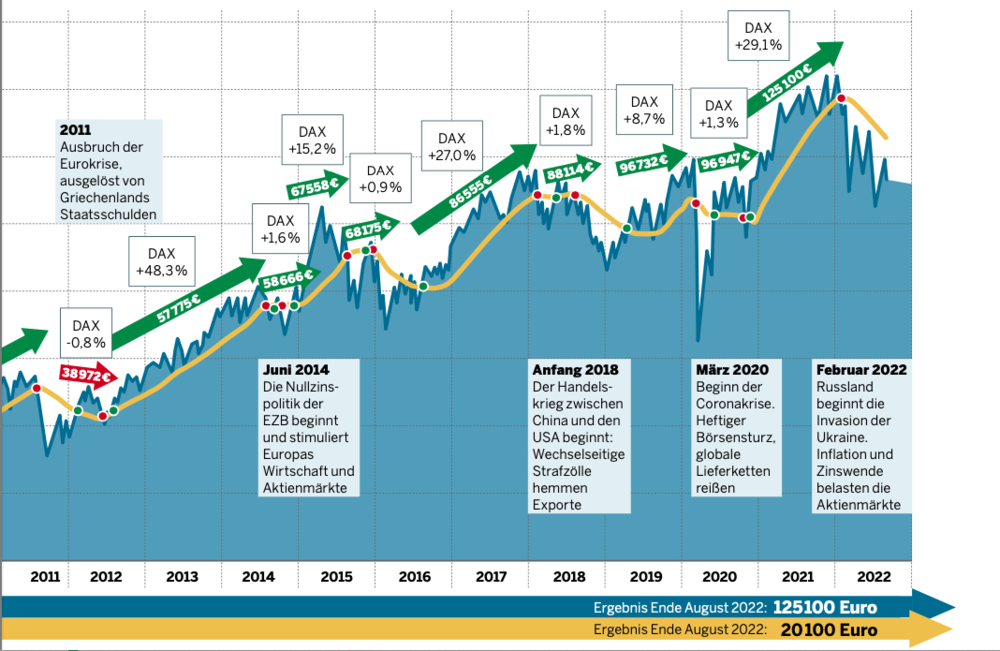

Gewusst, wie: Wenn Anleger konsequent der 200-Tage-Linie folgen, können sie ihr Investment systematisch vervielfachen und Rücksetzer vermeiden.

Nehmen wir mal an, Sie würden über die perfekten Informationen an der Börse verfügen. Sie könnten sich aussuchen, ob Sie zu einem Zeitpunkt in einen Aktienindex investieren, der Ihnen auf Sicht von einem Jahr eine durchschnittliche Rendite von plus 14,1 Prozent oder minus 2,3 Prozent bringt. Welchen würden Sie wählen? Dumme Fra ge natürlich.

Nehmen wir zudem an, Sie wüssten, dass zu dem Zeitpunkt die Wahrscheinlichkeit auch für kurzfristige Kurssteigerungen in den nächsten beiden Börsentagen um 30 Prozent höher liegt. Wäre das nicht perfekt? Die gute Nachricht: Es gibt diesen Zeitpunkt, und es ist perfekt.

Sie müssen sich nur an einem einzigen Kriterium orientieren: der 200-Tage Linie. Sie gibt an, wie sich ein Index oder eine Aktie im Durchschnitt der vergangenen 200 Tage entwickelt hat. Ihr Verlauf wird ermittelt, indem man für jeden Tag das arithmetische Mittel der Schlusskurse der vergangenen 200 Handelstage berechnet und diese grafisch verbindet.

Die 200-Tage-Linie-Strategie

Auf fast allen gängigen Finanz-Websites gibt es eine einfache Funktion, mit der Sie die 200-Tage-Linie zu einem Aktien- oder Indexchart hinzufügen.

Liegt ein Index oder Aktienkurs über seinem 200-Tage-Durchschnitt, dann bedeutet das, dass die Mehrzahl der Anleger, die in den vergangenen 200 Tagen gekauft haben, mit ihrem Investment im Gewinn liegen. Liegt die Aktie oder der Index unter dem 200-Tage-Durchschnitt, sitzt die Mehrzahl der Investoren auf Verlusten.

Wenn die Anleger im Minus aber die Geduld verlieren, besteht die Gefahr weiterer Verkäufe und Kursrückschläge. Freut sich die Mehrzahl der Anleger über steigende Kurse, so lockt die Entwicklung nicht selten weitere Käufer an.

Lässt sich diese Strategie beweisen

Ja. In ihrem preisgekrönten Aufsatz „Leverage for the Long Run“ haben die Experten Michael Gayed und Charlie Bilello für den Index S& P500 von 2015 bis 1918 zurückgerechnet. „Befindet sich der Aktienmarkt über der 200-Tage-Linie, entsteht ein Umfeld, das höhere Renditen wahrscheinlicher macht“, urteilen die beiden.

Für Anleger bedeutet das: Sie steigen mit einem ETF in den S&P 500 ein, wenn der Index die 200-Tage-Linie von unten nach oben durchstößt. Und verkaufen, wenn er die Linie von oben nach unten durchbricht. Aber funktioniert das auch für die deutschen Indizes DAX, MDAX und TecDAX? Ja, es funktioniert, wie die Grafik oben mit einer Rückrechnung bis zum Jahresanfang 2000 zeigt. Wenn man Transaktionskosten eines der gängigen Brokerage-Anbieter miteinberechnet, die bei jedem An- und Verkauf anfallen, so werden aus 10 000 Euro in 22 Jahren rund 125 000 Euro (abzüglich etwaiger Depotgebühren, die jährlich anfallen).

Da Sie mit der 200-Tage-Strategie momentan nicht investiert wären und auf Cash säßen, liefern wir auf den nächsten Seiten weitere Strategien, wie Sie diesen Barbestand sinnvoll einsetzen.

Dieser Artikel erschien zuerst in der €uro 10/2022. Werfen Sie hier einen Blick ins Heft.

Mein Konto

Mein Konto