Von Unternehmen aus erster Hand zu hören, wie ihre Geschäfte laufen, kann aus Anlegersicht hilfreich sein. Zumal sich bei so einem Kontakt auch ein gewisses Gespür dafür entwickeln lässt, was von den Verantwortlichen im Vorstand zu halten ist.

Die deutsche Privatbank Berenberg hat jüngst ihre fünfte Tarrytown-Conference USA abgehalten, die etwa 25 Meilen nördlich von New York City, im historischen Hudson River Valley stattfindet. Dabei hat man sich in diesem Jahr über Europa hinaus gewagt und neben 98 europäischen Unternehmen auch 25 US-Gesellschaften aus den USA die Gelegenheit gegeben, sich zu präsentieren.

Ähnlich wie bei der alljährlichen Pennyhill-Konferenz in Großbritannien gibt es auch bei dieser Veranstaltung keine besonderen Sektor-Schwerpunkte oder ein speziell hervorgehobenes Thema. Wobei wie es heißt allerdings zu beobachten gewesen sei, dass das Schlagwort ESG, und somit Umwelt, Soziales und gute Unternehmensführung (Environmental, Social and Governance) sehr stark thematisiert worden ist.

In entspannter Atmosphäre zielt die Berenberg Bank mit Hilfe dieses einfachen Konferenz-Konzepts darauf ab, so viele interessante Unternehmen wie möglich zu einer Teilnahme zu ermutigen, damit diese sich einer möglichst großen Zahl an Investoren vorzustellen können.

Zu dem von Berenberg abgedeckten Universum ist erwähnenswert, dass das Team in London aus 110 Analysten besteht, die 750 Aktien abdecken, sowie ein Team von 20 Analysten in New York, das 130 Aktien abdeckt. Im Nachgang zu der Konferenz meldete sich das Sales-Team von Berenberg dahingehend zu Wort, dass sie jeweils jene Unternehmen herausstellten, die sie mit ihrer Präsentation am meisten überzeugt haben.

Unter den 21 so herausgefilterten Titeln sind auch vier Werte aus Deutschland dabei. Diese stellen wir auf den nächsten Seiten etwas näher vor und führen dabei auch aus, warum die Berenberg-Sales-Mitarbeitern dieses Quartett positiv hervorheben. Gegenüber den hausintern von den Analysten vergebenen Kurszielen haben diese vier Aktien in der Spitze 84 Prozent Luft nach oben.

Auf Seite 2: BASF

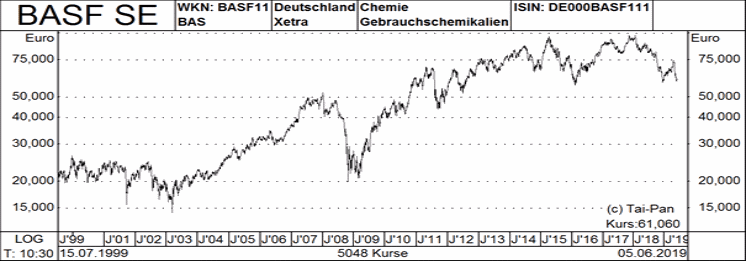

BASF-Aktie

Als besonders überzeugend streicht Berenberg Sales-Mitarbeiter Rodrigo Ortigao den Konferenz-Auftritt von BASF heraus. Bei dem Chemiekonzern beträgt das im Zuge einer Kaufempfehlung vergebene Kursziel 79,00 Euro. Das heißt, damit die Rechnung aufgeht, müsste dieser im DAX vertretene Titel ausgehend von einer aktuellen Notiz von 61,06 Euro um 29,4 Prozent zulegen.

Laut Ortigao warten auf den Kurs von BASF zwei potenziell wichtige Ereignisse. Die eine davon ist eine in diesem Jahr vermutlich anstehende Gewinnwarnung sowie der Börsengang des Öl- und Gasgeschäfts im Jahr 2020. Als Folge von Problemen sowohl im Upstream-Bereich als auch im Downstream-Bereich habe sich der Aktienkurs unterdurchschnittlich entwickelt und der Wert handele nun mit einem Rabatt von rund 25 Prozent gegenüber vergleichbaren europäischen Chemiekonzernen. Das entspreche einem Zweijahreshoch vergleiche sich mit einem durchschnittlichen Bewertungsabschlag von 15 Prozent.

Hinzu komme eine erstklassige Dividendenrendite von rund fünf Prozent, wobei die Ausschüttung durch den Gewinn um das 1,4-fache abgedeckt sei. Ortigao ist der Ansicht, dass der Markt die mit einer Diversifizierung weg von Öl und Gas einhergehenden besseren Renditeaussichten bisher noch übersieht.

Für 2019 rechne das Unternehmen mit einem EBIT-Wachstum von einem bis zehn Prozent, basierend auf der Annahme einer Makroerholung im zweiten Halbjahr, was auch ein Handelsabkommen zwischen den USA und China beinhalte. Aber der Analystenkonsens habe sich längst von dieser Prognose verabschiedet und gehe nun von einem Ergebnisrückgang von drei bis vier Prozent aus. Es sei wahrscheinlich, dass auch das Management die eigene Prognose irgendwann kürzen werde, doch das dürfte dann vermutlich eine Kaufgelegenheit darstellen.

Darüber hinaus gebe es bei BASF eine Reihe von Selbsthilfe-Maßnahmen, darunter die Option auf Kosteneinsparungen. Ein entsprechendes Programm mit einem Volumen von 2,0 Milliarden Euro bis 2022 sei in diesem Jahr gestartet worden und sollte bereits im zweiten Halbjahr erste Früchte tragen. Laut dem zuständigen Analysten Sebastian Bray legt die aktuelle Bewertung der Aktie gemessen am Verhältnis von Unternehmenswert zum EBIT für 2021 die Annahme nahe, dass das Öl- und Gasgeschäft derzeit von der Börse überhaupt keinen Wert zugestanden bekommt.

Charttechnik

Die Aktien von BASF hatten von März 2003 bis Januar 2018 mit einem da verbuchten Anstieg von 14,205 Euro auf 97,67 Euro einen guten Lauf. Seit dem letztgenannten Hoch ging es aber deutlich bergab und aktuell kostet der Titel nicht mehr als bereits Ende 2010. Damit sich das Chartbild nicht weiter verschlechtert, ist es unter anderem wichtig, das Vorjahrestief von 58,40 Euro nicht zu unterschreiten.

Portrait

Die BASF SE ist ein weltweit führendes Chemieunternehmen. Der Konzern verfügt über eines der umfangreichsten Produktportfolios im Bereich der Industriechemikalien und bedient mit seinen Produkten weltweit die Automobil-, Elektro-, Chemie- und Bauindustrie sowie die Argrar- und Pharmabranche und die Öl- und Gasförderindustrie. Die BASF entwickelt und produziert Haupt- und Vorprodukte wie hochveredelte Chemikalien, technische Kunststoffe und Veredelungsprodukte sowie Pflanzenschutzmittel, Öle und Gase.

Die Präparate finden Verwendung bei der Herstellung von Farben und Lacken, Papierprodukten, Hygieneartikeln, Kraft-, Kunst- und Schmierstoffen, Pestiziden, bei der Wasseraufbereitung und einer Vielzahl anderer Anwendungsgebiete. BASF verfügt über Gesellschaften in 80 Ländern, über sechs Verbund- und rund 380 Produktionsstandorte und erreicht Kunden in fast allen Ländern der Welt.

Auf Seite 3: SAF-Holland

SAF-Holland-Aktie

Mit Zachary Krivine hat auch SAF-Holland einen Fürsprecher unter den Berenberg-Sales-Mitarbeitern gefunden. Die Kaufempfehlung für den Zulieferer von Truck- und Trailer-Komponenten ist mit einem Kursziel von 16,00 Euro garniert. Das verspricht bei dem SDAX-Vertreter gemessen am aktuellen Kurs von 9,595 Euro einen Anstieg von 66,7 Prozent für den Fall, dass die Rechnung aufgeht.

Hinsichtlich seiner positiven Haltung führt Krivine zunächst aus, dass es sich bei SAF-Holland um einen weltweit führenden Anbieter von Komponenten und Systemen (z.B. Achsen, Aufhängungssysteme, Sattelkupplungen und Königszapfen) für die Anhänger- und LKW-Industrie (76 Prozent des Umsatzes) handelt, der auch Dienstleistungen im Aftermarket anbietet (24 Prozent des Umsatzes). Regional betrachtet stammten 51 Prozent des Geschäfts aus Amerika, 36 Prozent aus EMEA und 13 Prozent aus Asien-Pazifik (mit Schwerpunkten in China und Indien).

Finanzvorstand Matthias Heiden habe sich im Zuge seines Vortrags offen über die zuletzt unterdurchschnittliche Entwicklung des Unternehmens geäußert. Die Aktie spiegele dies wider und habe sich seit Anfang 2018 nahezu halbiert. Die Gründe für den Rückgang seien eindeutig und wurden wie folgt angesprochen: Erstens eine mangelnde Ausführung in Verbund mit einem schlechten Working Capital Management, was die EBIT-Marge von 8,7 Prozent im Jahr 2016 auf 6,9 Prozent im Jahr 2018 reduziert habe. Dadurch sei der operative Cashflow negativ ausgefallen. Zudem hätten die 25-prozentigen Zölle auf chinesische Waren einen Großteil der Verkäufe von China in die USA eliminiert.

Um die Probleme mit dem Nettoumlaufvermögen zu beheben, habe das Unternehmen im März intern ein Programm gestartet. Ein dabei angegangenes Thema stellten aufgrund des früheren Wachstums und einer zuletzt gestörten Lieferkette zu hohe Lagerbestände dar. Zu sehen sei die Problematik auch vor dem Hintergrund des Wachstums in Regionen mit im Schnitt längeren Zahlungsfristen. In der Region Nordamerika, die der Finanzvorstand als "Problemkind" bezeichnete, habe es wie bereits angedeutet Lieferkettenprobleme gegeben sowie Schwierigkeiten im Zusammenhang mit einer Werkskonsolidierung. Heiden habe jedoch auch festgehalten, dass die EBIT-Marge von minus 4,1 Prozent im vierten Quartal 2017 im ersten Quartal 2019 bereits auf plus 5,2 Prozent gestiegen ist.

Allgemein betonte Heiden in seinem Vortrag auch, dass die eingeleiteten Selbsthilfemaßnahmen in einem gemischten Marktumfeld auf Kurs sind und das Geschäft unterstützen. Er bestätigte darüber hinaus auch den Ausblick für das Geschäftsjahr 2019, der unter anderem aus einem Umsatzwachstum von vier bis fünf Prozent besteht, einer bereinigten EBIT-Marge ungefähr in der Mitte von sieben bis acht Prozent und einer Investitionssumme von 68-70 Millionen Euro.

Charttechnik

Nach einem starken Einbruch im Zuge der Finanzkrise 2007 und 2008 ging es ausgehend von einem Rekordtief von 0,35 Euro ab dem 24. Februar 2009 steil nach oben. In der Spitze erreichte die Notiz 19,91 Euro am 12. Januar 2018. Seitdem ist der Kurs aber immer weiter abgebröckelt und das jüngste Zwischentief wurde erst jüngst Ende Mai bei 9,25 Euro aufgestellt. Derzeit ist ein intakter mittelfristiger Abwärtstrend zu konstatieren, was charttechnisch gegen diesen Titel spielt.

Portrait

SAF-Holland S.A. ist ein führender globaler Anbieter von Bauteilen und Systemen für die Anhänger-, Auflieger-, Lastkraftwagen-, Sattelzugmaschinen-, Bus- und Wohnmobil-Industrie. Das Produktangebot umfasst Achs- und Fahrwerksysteme, Sattelkupplungen, Königszapfen, Anhängerkupplungen und Stützwinden. Zu den Kunden zählen neben Original Equipment Manufacturers (OEMs) und Original Equipment Suppliers (OESs) auch Endverbraucher und Service-Zentren. Zusätzlich verfügt das Unternehmen über eigene Forschungs-, Entwicklungs- und Testabteilungen.

Auf Seite 4: HelloFresh

HelloFresh-Aktie

Als dritten deutschen Konferenzteilnehmer heben die Sales-Mitarbeiter von Berenberg die Aktien von HelloFresh positiv hervor. Die lobenden Worte für das SDAX-Mitglied kommen dabei von Chris Armstrong. Die Kaufempfehlung für den Kochboxenversender beinhaltet ein Kursziel von 16,00 Euro. Das bedeutet bei einer aktuellen Notiz von 8,63 Euro nichts anderes, als dass dieser Titel um 85,4 Prozent anziehen müsste, um diese Vorgabe zu erreichen. br>

Mit Blick auf dieses Unternehmen hält Armstrong allgemein fest, dass der Markt von den Geschäftsmöglichkeiten rund um das Thema Lebensmitteln zum Mitnehmen besessen ist. Allerdings erinnert er gleichzeitig daran, der der Markt für selbst gekochte Lebensmittel deutlich größer sei. So kämen die zu Hause verzehrten Lebensmittel in den USA auf einen Anteil von 50 Prozent und im Rest der Welt von 70 Prozent. br>

Dieses Segment sei reif für disruptive Störungen und der Markt für Menü-Sets komme auch längst stark voran. Dabei habe HelloFresh im ersten Quartal 66 Millionen Mahlzeiten geliefert, was somit über den von den Konkurrenten Grubhub oder Takeaway.com gemeldeten Zahlen liege. br>

Mahlzeiten-Kits kämen auf denselben Preis wie Lebensmitteleinkäufe im Supermarkt, verursachten einen geringeren CO2-Ausstoß und seien billiger als Takeaway-Mahlzeiten. Das sei eine günstige Konstellation die die viel Wachstum verspreche, weil das Bewusstsein der Verbraucher bezüglich der genannten Vorteile zunehme. br>

Die Eintrittsbarrieren für potenzielle Wettbewerber seien weitgehend skalenbedingt, wobei auch die Anforderungen an die Lieferkette hoch seien. Die Tatsache, dass HelloFresh mehr als doppelt so groß sei wie die Nummer zwei in den USA, verhelfe der Gesellschaft zu einem erheblichen Vorteil. br>

Das Unternehmen habe bereits bewiesen, in den beackerten reiferen Märkten ein positives EBITDA erwirtschaften zu können. Da ein Großteil des betriebenen Geschäfts trotz anhaltender Wachstumsraten von rund 25 Prozent diesen Reifegrad erreiche, ist man intern der Ansicht, dass die Bewertung sowohl gemessen am Verhältnis von Unternehmenswert zum Umsatz (0,5-fache auf Basis der Schätzungen für 2021), als auch gemessen an der "weniger modischen" Relation Unternehmenswert zum EBITDA mit dem fünffachen Multiplikator für das übernächste Jahr günstig aussehe. Der kürzlich erfolgte Ausstieg des Gründungsinvestors Rocket Internet sollte außerdem die Attraktivität für andere Anleger erhöhen. br>

Charttechnik

HelloFresh vollzog den eigenen Börsengang am 02. November 2017. Das IPO erfolgte zu einem Ausgabepreis von 10,25 Euro. In der anfänglichen Euphorie ging es bis zum 24, Juli 2018 bis auf 14,94 Euro nach oben. Daran schloss sich dann ein scharfer Rückfall bis auf 5,97 Euro (20. Dezember 2018) an. Seitdem hat sich die Notiz wieder etwas befestigt. Zuletzt gelang es dem Wert aber nicht mehr, das bisherige Jahreshoch von 9,58 Euro zu überwinden. Unter dem Strich gehen damit derzeit vom Chart noch keine echten Kaufimpulse aus.

Portrait

HelloFresh SE ist ein Lieferservice für Lebensmittel. Das Unternehmen liefert die passenden Zutaten und die Rezepte für Gerichte zum selber Kochen an die Haustür. Die Lieferungen können individuell abgestimmt werden und die Essensplanung mit wöchentlich neuen Gerichtideen wird von HelloFresh übernommen.

Abonnenten des Services können jede Woche aus abwechslungsreichen Gerichten auswählen und sparen sich den Weg zum Supermarkt. Das Unternehmen wurde 2011 gegründet und ist in Großbritannien, Deutschland, den Niederlanden, Belgien, der Schweiz, Australien und Kanada aktiv. Der Unternehmenssitz befindet sich in Berlin und HelloFresh unterhält weitere Büros in New York, London, Amsterdam, Zürich, Sydney und Toronto.

Auf Seite 3: Knorr-Bremse

Knorr-Bremse-Aktie

Gefallen fand Berenberg Sales-Mitarbeiterin Emily Mouret am Konferenz-Beitrag der Knorr-Bremse AG. Allerdings ist es bei dem Hersteller von Bremssystemen für Schienen- und Nutzfahrzeuge so, dass das im Zuge einer Kaufempfehlung vergebene Kursziel von 88,00 Euro unter dem aktuellen Kurs von 97,10 Euro liegt. Folglich wäre dieser Titel derzeit im Grunde genommen ausgereizt.

Inwieweit die Kaufempfehlung trotz überschrittenem Kursziel deshalb nach wie vor besteht, weil die Berenberg Bank beim Börsengang des MDAX-Vertreters im Vorjahr als Konsortialmitglied am Ball war, ist eine rein spekulative Überlegung. Mouret räumt aber ein, dass man bereits ein Fan sei, seitdem man mithalf, den Börsengang erfolgreich durchzuziehen.

Als Weltmarktführer bei Bremssystemen für Schienen- und Nutzfahrzeuge sei Knorr-Bremse ein defensiver Name mit dominanten Marktanteilen. Der von Finanzvorstand Ralph Heuwing am ersten Tag der Tarrytown-Konferenz angeschlagene zuversichtliche Ton habe diese bereits bestehende positive Einschätzung noch weiter untermauert.

Laut Mouret gibt es für Knorr-Bremse speziell im Sekundärmarkt erhebliche Geschäftschancen. Dabei handele es sich sogar um den Schlüssel für den Investment Case bei diesem Titel. Das Unternehmen wachse dynamisch und diese Dynamik dürfte anhalten, da die Gesellschaft Komponenten anbiete, die von Hause aus einen stärkeren Ersatzteilmarkt nach sich ziehen. Auch die Kundenbasis sei extrem diversifiziert: Kein einziger Kunde repräsentiere mehr als sieben oder acht Prozent des Gesamtumsatzes.

Der Zusammenschluss der Wettbewerber Webtec und GE Transportation habe zwar zu einigen Diskussionen geführt, inwieweit dies die Aktivitäten auf dem nordamerikanischen Markt stören könnte, da Knorr-Bremse dort 14 Prozent des Umsatzes erzielt. Doch davon werde mit 20-30 Millionen Dollar nur ein sehr kleiner Teil mit GE Transportation als Kunde generiert. In der Praxis dürften die Auswirkungen sogar noch deutlich geringer ausfallen, insbesondere wenn einige der Kunden ihr Geschäft zu Knorr-Bremse verlagern sollten, da Wabtec nach dem Zusammenschluss als eigenständiger Lieferant betrachtet werden könnte.

Chancen biete auch der Bereich Präzisionsbremsen, da Passagiere hochwertige Bremsen aus Sicherheitsgründen bevorzugten. In den USA könnte Knorr-Bremse eventuell auch dann punkten, wenn wie vom Finanzvorstand angedeutet Im Zuge der Übernahme von Wabco durch ZF Friedrichashafen einige Assets auf den Markt kommen sollten. So könnte beispielsweise ZF Friedrichshafen gezwungen sein, RH Sheppard zu verkaufen, was möglicherweise eine gute Ergänzung für das Lkw-bezogene Portfolio von Knorr-Bremse darstellen könnte.

Was die Bewertung angehe, seien die Aktien von Knorr-Bremse zwar nicht mehr besonders günstig, da sie mit einem KGV von rund 21 auf Basis der Schätzung für 2020 gehandelt würden. Einsteigende Investoren beteiligten sich aber an einem der hochwertigsten Unternehmen im europäischen Investitionsgüterbereich. Ergänzt werde das durch eine Margenausweitung sowie durch Cash-Conversion und einer Anlagestory, die vermutlich auch in den nächsten Jahren noch weitergehen dürfte.

Charttechnik

Die Aktien von Knorr-Bremse sind erst seit dem 12. Oktober 2018 börsennotiert. Der Ausgabepreis betrug damals 80,00 Euro. Im Tief ging es bis Ende Dezember gemessen daran nur unwesentlich bis auf 96,32 Euro nach unten. Anschließend schaltete der Titel aber in den Vorwärtsgang und im bisherigen Hoch kostete der Wert auf Schlusskursbasis 102,80 Euro. Dank eines intakten Aufwärtstrends sieht das Chartbild insgesamt recht konstruktiv aus.

Portrait

Knorr-Bremse ist ein weltweit tätiger Anbieter von Bremssystemen und anderen sicherheitskritischen Lösungen für Schienen- und Nutzfahrzeuge. Im Unternehmensbereich Systeme für Schienenfahrzeuge stattet das Unternehmen Fahrzeuge im Nahverkehr wie beispielsweise U-Bahnen und Straßenbahnen, aber auch Güterzüge, Lokomotiven sowie Personenverkehrs- und Hochgeschwindigkeitszüge mit verschiedensten Produkten aus. Neben Bremssystemen zählen hierzu auch intelligente Einstiegssysteme, Klimaanlagen, Energieversorgungssysteme, Steuerungskomponenten und Scheibenwischer, Bahnsteigtüren, Reibmaterial sowie Fahrerassistenzsysteme, elektrische Antriebsausrüstungen und Leittechnik.

Die Unternehmensdivision Systeme für Nutzfahrzeuge bietet ihren Kunden Bremssysteme für Lkws, Busse, Anhänger und Landmaschinen. Im Bereich Chassis-Systeme engagiert sich Knorr-Bremse vornehmlich bei der elektronischen Steuerung und bei Fahrerassistenzsystemen als auch in der Luftaufbereitung. Weitere Produktfelder sind Lenksysteme, Systeme am Antriebsstrang sowie Drehschwingungsdämpfer für Dieselmotoren.

Mein Konto

Mein Konto