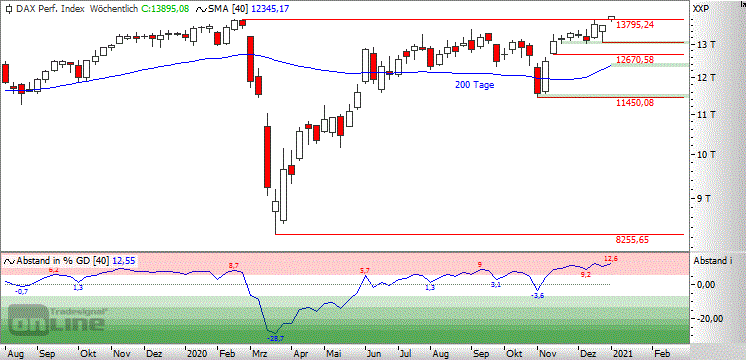

Eröffnet hat das Börsenjahr bei einem Indexstand von 13.234 Punkten. Das Thema Corona war da bereits aktuell, stand aber noch nicht wirklich auf der Agenda der Anleger. Corona war etwas Exotisches; weit entfernt von der Börse in Frankfurt. Dies sollte sich ab Februar ändern - der Deutsche Aktienindex (DAX) notierte da bei knapp 13.800 Zählern und auf Allzeithoch.

Die Anleger wägten sich in Sicherheit. Als klar wurde, dass Corona in Europa nicht nur in der Presse präsent ist, tauchte der Index ab: Zwischen 17. Februar und 16. März fiel der DAX um mehr als 5500 Punkte auf 8256 Zähler - ein Wertverlust von 40 Prozent innerhalb von nur 20 Handelstagen. Zum Vergleich: Im Crashjahr 1987 verlor der Index "nur" 35 Prozent in 17 Tagen. In der zweiten Märzhälfte 2020, noch während des ersten Lockdowns, trauten sich vermehrt Käufer zurück aufs Parkett und haben den Index nach oben getragen. Unter heftigen Turbulenzen gewann der deutsche Leitindex bis kurz vor Weihnachten knapp 5500 Punkte zurück. Damit waren sämtliche Kursverluste seit Jahresbeginn wieder mehr als "ausgebügelt" und der DAX besiegelte zwischen Weihnachten und Neujahr ein neues Allzeithoch.

Doch die Erholung bescherte nicht allen Werten Kursgewinne. So notieren die Aktien der Deutschen Lufthansa kurz vor Sylvester 2020 - im Vergleich zum Jahresbeginn - 36 Prozent tiefer. Zwischenzeitlich wurde Lufthansa aus der DAX-Familie verbannt und fristet seither sein Dasein im MDAX. Die Papiere der Deutschen Lufthansa hatten wir vor einem Jahr an dieser Stelle als "kritisch" beschrieben. Zu den Favoriten des Jahres 2020 indes zählten die Papiere von Infineon (+57%) und Deutsche Bank (+32%). Das Geldinstitut gehörte vor einem Jahr zu unseren erwarteten Outperformern. Eine Sonderrolle nehmen Delivery Hero (+83%) ein, die erst am 19. August neu in den Index aufgenommen wurden, als Ersatz für die zwischenzeitlich insolvente Wirecard.

Deutscher Aktienindex (DAX): Neues Allzeithoch wahrscheinlich

Setzt sich dieser positive Trend in 2021 fort? Die Vorgaben für das neue Börsenjahr bleiben nicht unwesentlich bestimmt von einer positiven Entwicklung in Sachen Corona-Impfstoff. Der Impfbeginn zum Jahresende 2020 schürt Hoffnungen auf ein wieder normales Alltagsleben. Charttechnisch betrachtet sieht die Ausgangslage beim DAX zum Jahreswechsel hin vielversprechend aus. Mit einem Indexstand von rund 13.900 Punkten notiert das Börsenbarometer auf Allzeithoch. Das ist sehr positiv zu bewerten. Gen Süden sollten Anleger der Unterstützung im Bereich um 13.000 Punkte als Unterstützung Aufmerksamkeit schenken. Dass die 200-Tagelinie nach oben gerichtet verläuft, stimmt grundsätzlich positiv, auch wenn sich der Index durch die vergangene Jahresendrallye bereits "heiß gelaufen" hat. Denn dieser gleitende Durchschnitt spiegelt die durchschnittlichen Kurse der vergangenen 200 Handelstage (blaue Kurve) wider und legt damit Zeugnis ab vom mittelfristigen Trendverhalten des Index - und dieses Trendverhalten zeigt nach oben.

boerse-online.de veröffentlicht börsentäglich morgens eine aktuelle Analyse zum DAX unter kurz- und mittelfristiger Betrachtung. Diese Analysen sind auf dieser Seite gesammelt. Die nächste Analyse erscheint nach den Weihnachtsferien am 11. Januar.

Deutscher Aktienindex (DAX): Jetzt kommt es auf die Auswahl der Einzelwerte an

Auf Jahressicht und unter charttechnischer Betrachtung könnte 2021 durchaus zu einem aussichtsreichen und edlen Börsenjahrgang erwachsen. Doch: Auf die Auswahl kommt es an! Wir stellen nachfolgend zehn interessante Einzelwerte aus der DAX-Familie vor: fünf potenzielle Outperformer - und fünf Titel, die charttechnisch weiterhin als gefährdet einzustufen sind.

Die Guten: Charttechnisch aussichtsreiche Aktien im DAX

Wenden wir uns fünf Einzelwerten zu, die charttechnisch auf der Long-Seite gefallen:

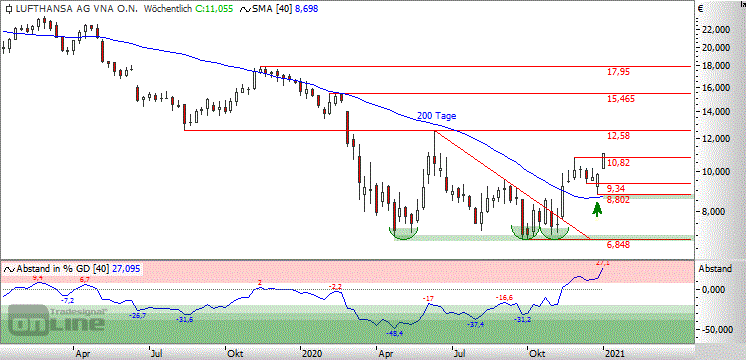

Deutsche Lufthansa (DLH): Wartet auf die Starterlaubnis

Kurs am 29. Dezember 2020: 10,99 Euro

Performance 2020: -30%

Nächster mittelfristiger Widerstand: 12,58 Euro

Nächste mittelfristige Unterstützung: 8,73 Euro (200-Tagelinie)

Der Aktienkurs der Deutsche Lufthansa AG gehörte 2020 zu den größten Verlieren im DAX: Die Jahresperformance liegt bei -30 Prozent. Alleine in den ersten vier Monaten des Jahres verzeichneten die Anteilsscheine der Fluggesellschaft eine Wertminderung um bis zu 57 Prozent. Mittlerweile konnten die Papiere wieder viel wettmachen, doch der Jahreshöchstkurs (16,77 Euro) liegt noch immer 53 Prozent von der aktuellen Kursnotierung entfernt. Eine lukrative Gelegenheit zum Einstieg?

Das Jahrestief fand sich bei 6,85 Euro. Aus heutiger Sicht eine große Unterstützung. Zwischenzeitlich liegen die Lufthansa-Kurse wieder 60 Prozent darüber. Doch Vorsicht: Die jüngste Aufwärtsrallye hat auch dazu geführt, dass sich der Basiswert bereits heiß gelaufen hat. Der Titel ist "überkauft", wie Chartisten sagen. Ein Hinweis darauf liefert der prozentuale Abstand zwischen 200-Tagelinie und Aktienkurs. Dieser bewegt sich im Falle der Lufthansa-Aktie bei derzeit knapp 25 Prozent und damit - rückblickend betrachtet - in einem Extrembereich (siehe Kurve unterhalb des Charts). Das könnte schnell in Gewinnmitnahmen, oder zumindest in eine Konsolidierungsbewegung, münden.

Der Lufthansa-Kurs steigt und sinkt mit der weiteren Entwicklung in Sachen Corona. Der Start der Impfkampagne ist Balsam für die Chartlinie der Lufthansa-Kurse. Die Investoren jedenfalls zeigen sich schon einmal zuversichtlich: Zwischen Weihnachten und Neujahr sprangen die Kurse um mehr als zehn Prozent nach oben. Optimistisch stimmt der Verlauf der 200-Tagelinie, der seinen fallenden Verlauf beendet hat. Oftmals ist dies ein erstes Signal für eine größere Trendwende nach oben. Positiv ist auch zu bewerten, dass der Kursrückschlag kurz vor Weihnachten knapp oberhalb dieser Durchschnittslinie zum Stoppen kam (grüner Pfeil). Die 200-Tagelinie als Kaufzone wurde damit bestätigt. Und das Aufwärtspotenzial kann sich sehen lassen: der Höchstkurs aus dem Jahre 2019, lange vor Corona, lag bei 23,66 Euro. Damit eignet sich die Lufthansa-Aktie gerade für längerfristig orientierte Anleger, die positiv nach vorne blicken. Wichtig wäre jetzt aber im ersten Schritt, dass sich die Notierungen oberhalb von 10,82 Euro etablieren können. Auf der Unterseite zeigt sich der bereits erwähnte Verlauf der 200-Tagelinie, aktuell bei 8,73 Euro verlaufend, als solide Unterstützung.

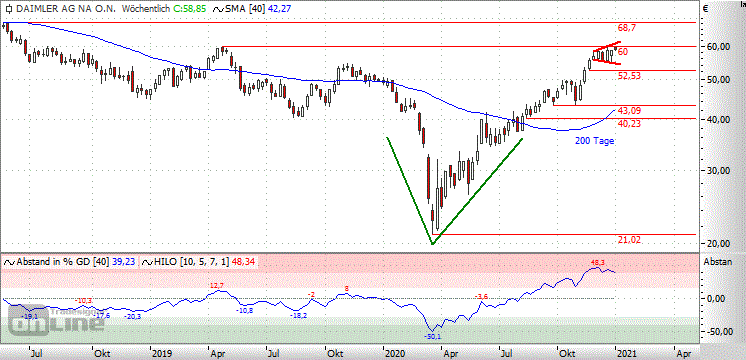

Daimler: Zurück auf der Rennstrecke

Kurs am 29. Dezember 2020: 58,94 Euro

Performance 2020: +18%

Nächster mittelfristiger Widerstand: 60,00 Euro

Nächste mittelfristige Unterstützung: 43,09 Euro

Daimler auf neuem Jahreshoch! Wer hätte so etwas im vergangenen März gedacht, als die Notierungen mit 21 Euro ein 11-Jahrestief markierten. Die anschließende V-Formation im Frühjahr / Sommer, sowie die seit einigen Monaten wieder nach oben strebende 200-Tagelinie, stimmen die Anleger erneut positiv. Denn solange die 200-Tagelinie nach oben strebt, solange gilt auch der mittelfristige Aufwärtstrend als intakt. Liegen die Kurse des Basiswertes zudem oberhalb ihrer ansteigenden 200-Tagelinie, so wie aktuell bei den Daimler-Kursen der Fall, so ist das optimistisch zu bewerten: Einerseits bewegen sich die Notierungen in einem intakten, mittelfristigen Aufwärtstrend, zum anderen hat sich die Kursstärke in den vergangenen Monaten verstärkt.

Doch nach der jüngsten Kursrallye gelten die Papiere des Autobauers unter Chartisten bereits als "überkauft". Davon spricht der Kurvenverlauf unterhalb des Charts. Sie nämlich misst den prozentualen Abstand der Daimler-Kurse zur 200-Tagelinie. Aktuell notieren Daimler knapp 40 Prozent höher als in den vergangenen 200 Handelstagen. Rückblickend betrachtet ist das eine Größe, die von einer zunehmenden Kursübertreibung zeugt.

Gleichwohl ändert die Überhitzung aber nichts an dem grundsätzlich langfristig positiven Verlauf der Daimler-Notierungen. Nach einer Beruhigungsphase sollte sich die positive Kursentwicklung fortschreiben. Käme es dabei zu einem signifikanten Ausbruch über den Widerstand bei 60 Euro (dort lag 2019 das Jahreshoch), so sähen wir das nachfolgende Kursziel im Bereich um 69 Euro; dies lässt sich aus dem Chartbild herleiten. Andererseits gilt der Bereich um 52 Euro als charttechnische Unterstützung. Im Falle stärker Kursrückschläge stünde die 200-Tagelinie, aktuell bei 41,10 Euro verlaufend, als Stütze parat.

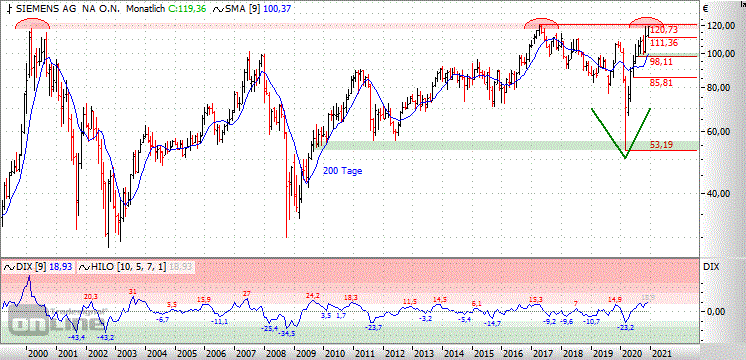

Siemens: Kämpft mit einer großen Hürde

Kurs am 29. Dezember 2020: 119,58 Euro

Performance 2020: +13%

Nächster mittelfristiger Widerstand: 120,73 Euro

Nächste mittelfristige Unterstützung: 98,11 Euro

Fahrt frei für die Siemens-Aktie? Noch nicht! Denn sie stehen derzeit vor einem langjährigen - und damit hartnäckigen - Widerstand nach oben. Die Rede ist vom Kursbereich um 120 / 121 Euro, der sich bereits bis 1999 als Hürde zurückverfolgen lässt. Derart lang zurückliegende Schlüsselmarken lassen sich gerade im Monatschart, wie abgebildet, deutlich erkennen. Sie sind grundsätzlich auch heute noch für die Charttechnik bedeutsam. Letztmalig wurde dieses Preisniveau bei der Siemens-Aktie im Jahre 1997 getestet. Nun ist es wieder soweit: das Jahreshoch 2020 lag Ende Dezember bei knapp 120 Euro.

Für Chartisten wäre ein nachhaltiger Sprung über die 121er-Marke nicht nur ein klares Kaufsignal, sondern ein wahrhaftiger Befreiungsschlag aus einer langjährigen Geißel. Ein gelungener Break out nach oben würde ein langfristiges Kursziel im Bereich um 140 / 150 Euro rechtfertigen; sprich: 17 bis 25 Prozent oberhalb des Ausbruchsniveaus. Anderseits wartet mit der 98,11er-Marke eine solide Unterstützung. Diese wird durch den ansteigenden Verlauf der 200-Tagelinie - aktuell bei 97,18 Euro verlaufend - verstärkt.

Wie wahrscheinlich ist ein Sprung nach oben? Aktuell notiert die 200-Tagelinie knapp 19 Prozent unterhalb der aktuellen Kurse der Siemens-Aktie. Rückblickend betrachtet ist das eine Größe, die nur von einer leicht überkauften Marktsituation zeugt; der Kurvenverlauf unterhalb des Charts spricht davon. Die jüngste Kursrallye sollte jetzt erst verdaut werden. Im Idealfall würde dabei eine Seitwärtsbewegung auf hohem Niveau ausreichen, um die aktuelle Kursüberhitzung zu bereinigen. Anschließend könnte ein neuerlicher Ausbruchsversuch starten.

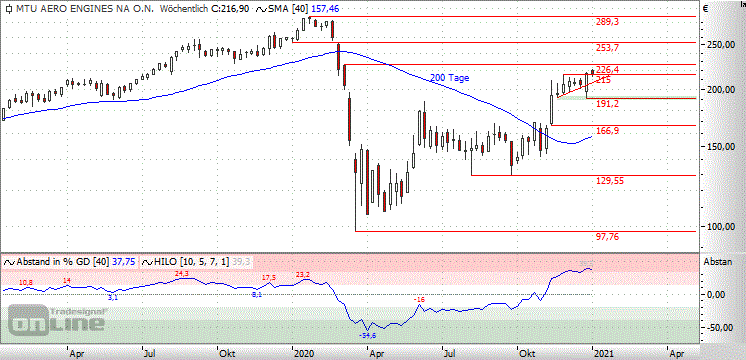

MTU: Die Triebwerke laufen wieder

Kurs am 29. Dezember 2020: 218 Euro

Performance 2020: -17%

Nächster mittelfristiger Widerstand: 226,40 Euro

Nächste mittelfristige Unterstützung: 166,90 Euro

Es geht wieder aufwärts mit dem Aktienkurs von MTU. Und fast schon ein wenig zu schnell. Denn seit Anfang November sind die Notierungen des bayerischen Triebwerkeherstellers um fast 30 Prozent gestiegen. Die kräftigen weißen Kerzen im abgebildeten Wochenchart zeugen noch heute davon. Auslöser war der Sprung über die 200-Tagelinie, die ihren fallenden Verlauf mittlerweile beendet und wieder nach oben gedreht hat. Dies könnte eine nachhaltige Trendwende Richtung Norden einläuten.

Aber auch bei der MTU-Aktie gilt: Die derzeit überkaufte Marktsituation sollte erst bereinigt werden. Die jüngste Aufwärtsrallye hat nämlich dazu geführt, dass sich die Kurse heiß gelaufen haben. Ein Hinweis hierauf liefert der prozentuale Abstand zwischen 200-Tagelinie und Aktienkurs; siehe Grafik unterhalb des Charts. Aktuell kostet eine MTU-Aktie 36 Prozent mehr als im Durchschnitt der vergangenen 200 Handelstage. Rückblickend betrachtet ist das eine Größe, die auch bei der MTU-Aktie von einer Kursübertreibung zeugt.

Aufgrund der aktuell überkauften Marktsituation rechnen wir mit einer Konsolidierung, die sich im Idealfalle oberhalb der 200- / 210-Euromarke abspielen sollte. Ist die derzeit überkaufte Marktsituation auf ein dann wieder gesundes Maß abgebaut, könnte der Angriff auf die 226,40er-Kurslinie beginnen. Ein signifikanter Ausbruch nach oben wäre ein neuerliches Kaufsignal mit einem nachfolgenden Kursziel um 250 Euro. Die Kurse lägen dann noch immer unterhalb der Höchstkurse aus dem Jahre 2020; diese fanden sich im Januar bei 289,30 Euro. Andererseits lässt sich momentan auf der Long-Seite mit einer relativ engmaschigen Stop-Loss-Politik arbeiten. Ein anfänglicher Stop-Losskurs könnte dabei etwa knapp unterhalb der Kursmarke von 191,20 Euro angelegt sein, oder - etwas großzügiger bemessen - knapp unterhalb des markanten Tiefs bei 166,90 Euro. Die MTU-Aktie: ein interessanter Fall aus der DAX-Familie für eine Long-Strategie, gerade für längerfristig orientierte Anleger.

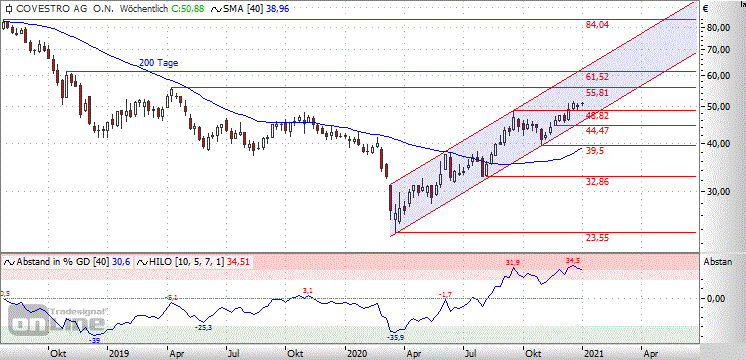

Covestro: Gute Chance auf ein schnelles Comeback

Kurs am 29. Dezember 2020: 50,98 Euro

Performance 2020: +21%

Nächster mittelfristiger Widerstand: 55,81 Euro

Nächste mittelfristige Unterstützung: 39,50 Euro

Der Aktienkurs von Covestro bewegt sich seit seinem März-Tief bei 23,55 Euro in einem intakten Aufwärtstrendkanal (blau schraffiert) nach oben. Dies lässt positiv ins neue Jahr blicken. Mittlerweile kostet eine Aktie des Leverkusener Werkstoffherstellers wieder so viel wie letztmalig im Mai 2019. Die Verluste durch die Corona-Baisse 2020 sind damit allesamt wieder ausgebügelt - Weg frei nach oben?

Wie eine Mehrzahl der Aktien aus dem DAX, so hat sich auch bei Covestro zwischenzeitlich eine überkaufte Marktsituation eingestellt. So kostete eine Aktie von Covestro im Dezember knapp 35 Prozent mehr als im Durchschnitt ihrer vergangenen 200 Handelstage - siehe Kurve unterhalb des Charts. Nur 2017 war dieser Abstand letztmalig höher. Die Folge: Nach einer monatelangen Konsolidierung / Korrektur verbilligte sich der Aktienkurs damals um bis zu 19 Prozent.

Im Idealfall führt die überkaufte Marktsituation nun zu einer zeitlich überschaubaren Seitwärtsbewegung auf hohem Niveau. Aktuell nämlich steigt die 200-Tagelinie pro Monat um rund 2,40 Euro. Damit verringert sich auch der prozentuale Abstand zum Aktienkurs um monatlich rund fünf Prozent, selbst dann, wenn sich der Covestro-Kurs angenommen nicht ändern würde. Ein Ausbruch über die Kursmarke von 55,81 Euro wäre ein starkes Kaufsignal. Das nachfolgende Kursziel würden wir dann im Bereich um 60 / 65 Euro erkennen. Andererseits wäre eine signifikante Verletzung der unteren Begrenzung des blau schraffierten Aufwärtstrendkanals kritisch zu bewerten. Im Falle einer Long-Strategie könnte ein anfänglicher Stop-Losskurs knapp unterhalb von 44,47 Euro angelegt sein, oder - konservativer bemessen - knapp unterhalb der 39,50er-Kurslinie.

Die Kritischen: Charttechnisch angeschlagene Aktien im DAX

Bei aller Euphorie über die Ausgangslage im DAX: Einige Titel dürften sich im Jahresverlauf mit einer positiven Outperformance schwer tun und könnten im Falle neuerlicher Kursverwerfungen schnell unter Verkaufsdruck geraten. Wir stellen zwei Titel vor, die charttechnisch kritisch einzustufen sind.

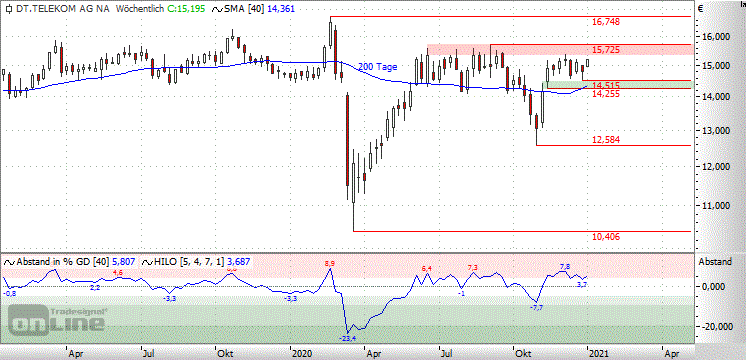

Deutsche Telekom ("T-Aktie"): Die Volksaktie wartet auf Käufer

Kurs am 29. Dezember 2020: 15,12 Euro

Performance 2020: +2%

Nächster mittelfristiger Widerstand: 15,73 Euro

Nächste mittelfristige Unterstützung: 14,25 Euro

Die Notierungen der Deutsche Telekom AG ("T-Aktie") konnten von der jüngsten Jahresendrallye nicht wirklich profitieren - mit aktuellen Kursen um 15,10 Euro kostet eine Aktie eben so viel wie Anfang Juni. Das zeugt von der ausgeprägten Lethargie und vom derzeitigen Mangel an Interesse seitens der Investoren. Seither lastet die Kursentwicklung unter relativ heftigen Schwankungen auf den Nerven der Anleger. Im Chart zu erkennen: Der leicht nach oben strebende Verlauf der 200-Tagelinie. Dieser gleitende Durchschnitt bewegt sich bei aktuell 14,24 Euro. Aufgrund ihres beinahe schon horizontalen Verlaufs ist dieser jedoch noch keine wirkliche Stütze im Falle etwaiger Kursverwerfungen. Als Widerstand zu beachten: Der Kursbereich zwischen 15,00 / 15,73 Euro, der sich in der Vergangenheit bereits mehrfach als Hürde nach oben darstellte. Würden sich die Notierungen oberhalb von 15,73 Euro etablieren, so dürfte dies vermehrt Investorengelder in den Titel lenken. Das nachfolgende Kursziel sähen wir anschließend im Bereich des Jahreshochs von 2020 - dieses lag im Februar bei 16,75 Euro. Derzeit spricht aber herzlich wenig für einen rasanten Ausbruchsversuch. Vielleicht sollten sich T-Aktionäre darauf einstellen, dass die Papiere bei den nächsten Marktturbulenzen von Investoren abgestoßen werden. Dann gilt es, auf der Unterseite die Unterstützungslinie bei 14,25 Euro im Auge zu behalten.

Die T-Aktie: Ein auf den ersten Blick langweiliger Titel, der auch bei genauerer Betrachtung nicht wirklich spannender wirkt. Mit einer Fortsetzung des bestehenden Seitwärtstrends ist zu rechnen - mit der Gefahr weiterer Kursrückschläge.

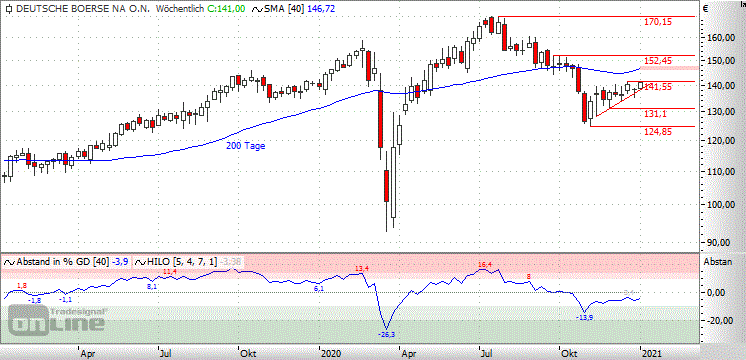

Deutsche Börse: Das sieht gar nicht gut aus

Kurs am 29. Dezember 2020: 139,95 Euro

Performance 2020: +/-0%

Nächster mittelfristiger Widerstand: 145,60 Euro (200-Tagelinie)

Nächste mittelfristige Unterstützung: 131,10 Euro

Die Korrektur vor Weihnachten hat auch die Aktien der Deutsche Börse AG getroffen. Dabei fielen die Notierungen unterhalb ihres kurzfristigen Aufwärtstrends. Ohnehin präsentieren sich die Anteilsscheine des Börsenbetreibers wenig euphorisch; von der jüngsten Jahresendrallye haben sie kaum etwas mitbekommen. Vielmehr scheiterte kurz vor Weihnachten ein Ausbruchsversuch über die 141,55er-Kursmarke kläglich. Mit aktuellen Notierungen um 140 Euro liegt die Notierung noch immer tiefer als im Durchschnitt ihrer vergangenen 200 Handelstage. De facto verläuft die 200-Tagelinie bereits seit Monaten ohne größere Schwankungen seitwärts.

Anleger sind gut beraten, die Schlüsselmarken im Auge zu behalten: in Richtung Süden ist das der Kursbereich um 130 / 131 Euro. Ein Durchbruch nach unten wäre negativ zu bewerten mit einem anschließenden Kursziel im Bereich des Novembertiefs bei 124,85 Euro. Unsere derzeit kritische Einstellung zu diesem Papier würde sich bei Kursen oberhalb der 200-Tagelinie (145,60 Euro) aufklaren. Doch bis dahin ist es ein noch weiter, steiniger Weg. Anleger sollten - aus charttechnischer Sicht - eine Fortsetzung der begonnenen Kursschwäche einkalkulieren.

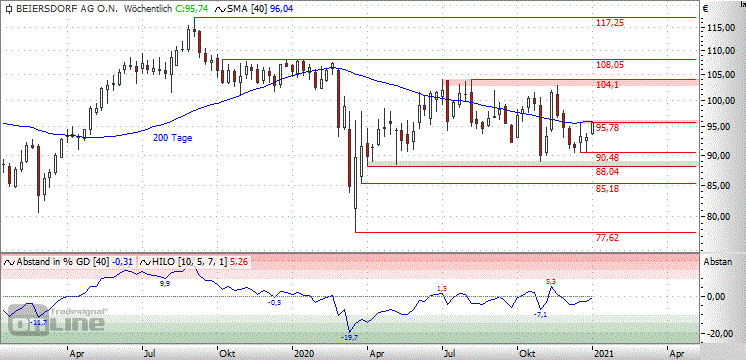

Beiersdorf: Mit dem Trend nach unten

Kurs am 29. Dezember 2020: 95,76 Euro

Performance 2020: -11%

Nächster mittelfristiger Widerstand: 96,10 Euro (200-Tagelinie)

Nächste mittelfristige Unterstützung: 88,04 Euro

Wahrlich kein schönes Jahr für die Besitzer von Beiersdorf-Aktien. Haben viele DAX-Titel ihre "Corona-Verluste" im Jahresverlauf wieder wettgemacht, so liegen die Notierungen des deutschen Konsumgüterkonzerns noch immer elf Prozent unterhalb ihres Jahreshochs von 108,05 Euro. Dabei war der Titel bereits vor Ausbruch der Pandemie in Europa bei Investoren schon wenig gefragt; davon zeugt die ausgeprägte Seitwärtsbewegung der Kurse zu Jahresbeginn 2020. Während des Crashs im Frühjahr verloren die Papiere rund 26 Prozent an Wert. Zumindest hat sich bei Beiersdorf keine überkaufte Marktsituation aufgebaut wie bei vielen anderen Titeln aus der DAX-Familie - aktuell liegen die Beiersdorf-Kurse knapp unterhalb ihrer 200-Tagelinie.

Beiersdorf 2021 - wie geht es weiter? Die 200-Tagelinie stabilisiert sich zwar, zeigt aber tendenziell weiter abwärts. Ob die Unterstützungslinie um 90,48 Euro einem neuerlichen Abgabedruck standhalten würde, bleibt fraglich. Letztlich dürfte mit der Beiersdorf-Aktie im neuen Jahr kaum eine Outperformance zu erzielen sein. Mehr noch: Sollte die 90er-Marke nachhaltig nach unten durchbrochen werden, so müsste sogar ein weiterer Kursrückschlag in Richtung 80 / 77 Euro einkalkuliert werden.

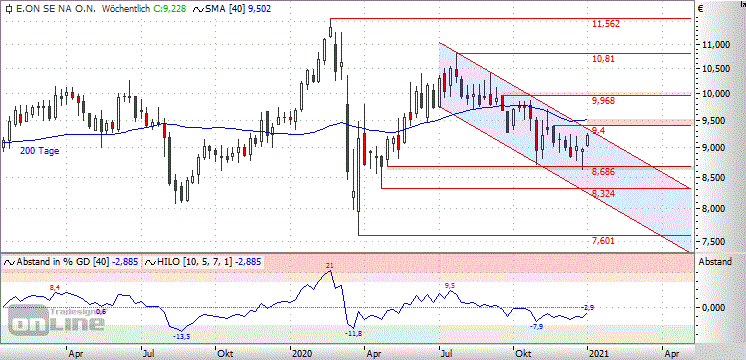

E.On: Energielos im Tal der Tränen

Kurs am 29. Dezember 2020: 9,24 Euro

Performance 2020: -3%

Nächster mittelfristiger Widerstand: 9,51 Euro (200-Tagelinie)

Nächste mittelfristige Unterstützung: 8,32 Euro

Keine guten Aussichten für den Energieriesen E.On, soviel vorab. Die Titel markierten im Juli bei 10,81 Euro ein markantes Hoch. Seither ging es in einem intakten Abwärtstrendkanal (blau schraffiert) gen Süden bis zu einem Mehrmonatstief, welches kurz vor Weihnachten bei 8,63 Euro erreicht wurde. Damit haben die Papiere innerhalb von fünf Monaten 20 Prozent an Wert verloren.

Jahresendrallye? Fehlanzeige! Mehr noch: Trotz der heftigen Abwärtsbewegung gelten die Titel noch nicht einmal als überverkauft, wie die Kurve unterhalb des Charts aufzeigt. Denn der prozentuale Abstand zwischen E.On-Aktienkurs und ihrer 200-Tagelinie liegt bei gerade einmal 3,1 Prozent und damit, rückblickend betrachtet, auf einem sehr gesunden Niveau. Zum Vergleich: Extrempunkte im überverkauften Bereich, etwa im vergangenen März während des Corona-Crashs, lagen stets tiefer als zehn Prozent.

Wie gesagt: Keine guten Aussichten für E.On. Vielmehr sollten Anleger einer weiteren Kursschwäche entgegensehen. Denn der steile Abwärtstrendkanal lebt fort und eröffnet selbst im kurzfristigen Bereich ein Potenzial bis an die 8,30er Eurokursmarke heran. Dies insbesondere dann, wenn auch die Gesamtmärkte wieder anfangen würden zu schwächeln. Unsere derzeit negative Einschätzung zur E.On-Aktie würden wir bei einem signifikanten Ausbruch über die 200-Tagelinie (9,51 Euro) überdenken. Danach aber sieht es aber nicht wirklich aus. Es fehlt der E.On-Aktie schlichtweg - an Energie! Kurs aktuell: um 9,20 Euro.

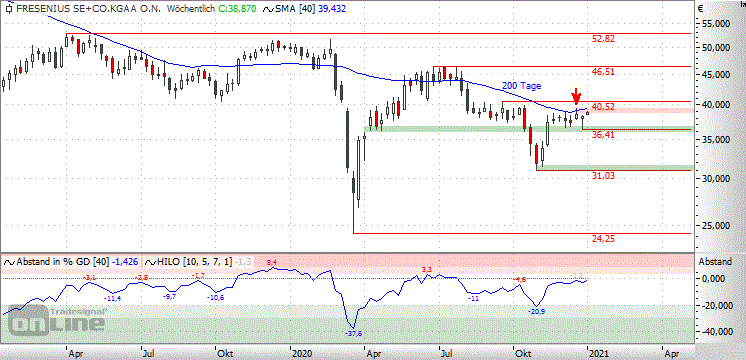

Fresenius SE: Verkaufsdruck hält an

Kurs am 29. Dezember 2020: 38,74 Euro

Performance 2020: -23%

Nächster mittelfristiger Widerstand: 40,52 Euro

Nächste mittelfristige Unterstützung: 36,41 Euro

Der Wille war da - nur der Kurs war zu schwach. Mitte Dezember versuchten die Kurse der Fresenius-Aktie einen Sprung über ihre 200-Tagelinie, die aktuell bei 39,17 Euro verläuft. Der Versuch aber scheiterte und nur eine Wochenkerze mit ihrem großen, oberen Docht zeugt noch heute von der Schwäche (roter Pfeil). Mittlerweile hat die Notierung einen neuerlichen Ausbruchsversuch gestartet. Gelingt diesmal der Durchbruch?

Kurz vor Weihnachten wurde mit Kursen um 36,41 Euro ein 6-Wochentief ausgebildet. Diese Marke sollten Anleger gut im Visier haben: Ein Durchbruch unter dieses Kursniveau könnte weitere Verkäufe nach sich ziehen. Mögliche Notierungen sähen wir in diesem Falle im Bereich um 34 Euro; im Worst-Case-Szenario sogar bei 31 Euro, wo mit dem November-Tief eine stabile Kaufzone zu erwarten wäre.

Das bisherige Jahreshoch bei der Beiersdorf-Aktie lag übrigens im Februar bei 51,54 Euro. Damit notieren die Titel des Konsumgüterkonzerns auch heute noch knapp 25 Prozent unterhalb des "Vor-Corona"-Niveaus. Das zeugt von der Interessenlosigkeit seitens der Investoren - es gibt auf der Long-Seite eben Werte mit mehr charttechnischem Charme.

AUTOR Manfred Ries vom Index Radar-Magazin ist ausgebildeter Bankkaufmann und Finanzjournalist. Nach seinem Studium der Volkswirtschaftslehre arbeitete er über viele Jahre hinweg in den Bereichen Vermögensanlage und Devisenhandel bei Großbanken. Für Börse Online analysierte er bereits 1999 die Märkte aus charttechnischer Sicht. www.index-radar.de

Mein Konto

Mein Konto