Noch vor einem Monat warnten die Analysten der Bank of America vor einem möglichen Kurseinbruch im ersten Halbjahr 2023. Nun sehen sie inmitten einer skeptischen Stimmung an der Wall Street bullische Signale.

Anfang Dezember äußerten sich die Experten der Bank of America noch ziemlich skeptisch zum US-Aktienmarkt. Der marktbreite S&P 500 werde im ersten Halbjahr 2023 bis auf 3.000 Punkte fallen, bevor er sich deutlich erholt. Ausgehend vom damaligen Stand bei knapp 4.000 Zählern hätte dies einem Abschlag von satten 25 Prozent entsprochen.

Mittlerweile ist das Analysehaus umgeschwenkt. Zwar sei man weiterhin der Meinung, dass die nächsten Börsen-Monate in den USA schwierig werden könnten. Doch inmitten der bärischen Stimmung an der Wall Street sendet ein Börsenindikator nun ein Kaufsignal.

Gute Aussichten für die kommenden 12 Monate

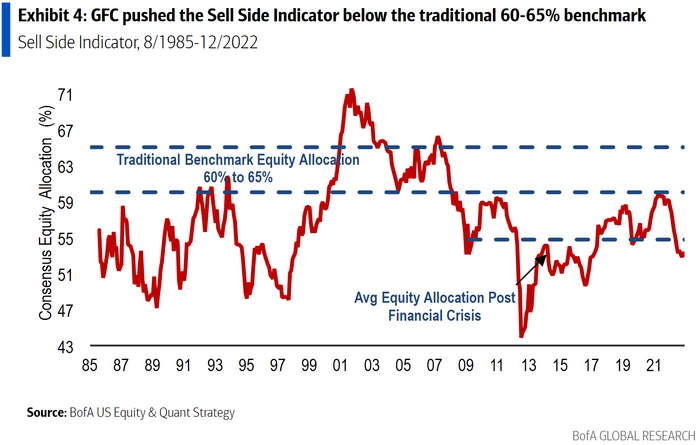

Es geht um den Sell-Side-Indikator der Bank of America, der die durchschnittliche empfohlene Allokation von US-Sell-Side-Strategen in Aktien im Verhältnis zu Anleihen abbildet. Dieser ist im Dezember auf 53 Prozent gesunken, während der S&P 500 um rund 6 Prozent fiel, so eine Notiz von BofA Global Research am Dienstag.

Wenn der Indikator auf dem aktuellen Niveau oder niedriger stand, waren die Renditen des S&P 500 in den folgenden 12 Monaten in 95 Prozent der Fälle positiv, während die durchschnittliche 12-Monats-Rendite 21 Prozent betrug.

S&P 500 mit 15 Prozent Potenzial

"Ein Grund, warum wir 2023 bei Aktien optimistischer sind, ist der starke Stimmungsrückgang im Jahr 2022", schrieben die Strategen in einer Studie. Das abgelaufene war das schwächste Börsenjahr seit der Finanz- und Wirtschaftskrise 2008. Für den S&P 500 ging es um 19,4 Prozent abwärts.

Der Sell-Side-Indikator beendete 2022 nur 1,5 Prozentpunkte von einem prädiktiveren Kauf-Signal entfernt, wie es zuletzt 2017 passierte, schreiben die BofA-Aktienstrategen in der Notiz. Während der Indikator noch im "neutralen" Bereich verläuft, deutet er auf eine erwartete Kursrendite von 15 Prozent für den S&P 500 in den nächsten 12 Monaten hin. Im Jahresverlauf sollte der marktbreite US-Index demnach von derzeit 3.824 auf rund 4.400 an, so die Strategen.

Sehr niedrige Quote von Aktienanteil in Mischfonds

Die empfohlenen Allokationen in Aktien sind auf ein Niveau gesunken, das in der Vergangenheit ein konträres, bullisches Signal an den US-Aktienmarkt gesendet hat, so BofA Global Research. "Mit anderen Worten, es war ein bullisches Signal, wenn die Strategen der Wall Street extrem bärisch waren und umgekehrt."

Die durchschnittliche empfohlene Allokation in Aktien ist im vergangenen Jahr deutlich gesunken, während der durchschnittliche empfohlene Bestand von Anleihen auf 34 Prozent gestiegen ist. Das brachte "das Verhältnis von Aktien- zu Anleihen-Allokationen auf den niedrigsten Stand seit 2016 bei 1,6x – verglichen mit einem Durchschnitt von 1,8x nach der globalen Finanzkrise", so die Strategen. Traditionell beträgt die "normale" Aktienallokation für einen Mischfonds 60 bis 65 Prozent. Da ist in den kommenden Monaten für den Aktienanteil also noch viel Luft nach oben.

Mein Konto

Mein Konto