Bevor Sie Anteilseigner eines Unternehmens werden, liegt es nahe, sich zu erkundigen, wie seriös und wie profitabel die Firma arbeitet. Dabei spielen Glaubwürdigkeit, Kompetenz und nicht zuletzt das Image der Unternehmensführung eine wichtige Rolle.

Denken Sie zum Beispiel an Warren Buffett und Charles Munger. Die US-amerikanischen Starinvestoren sind bekannt für ihre strategischen Investments, die über viele Dekaden hinweg alles in allem äußerst ertragreich waren. Und davon profitieren wiederum Anleger, die ihr Kapital in Firmen investieren, hinter denen diese beiden Manager stehen.

Dies gilt etwa für den von ihnen geführten Konzern Berkshire Hathaway. Die Holdinggesellschaft, zu deren Konglomerat über 80 Firmen gehören, wurde 1955 gegründet. Inzwischen erzielt sie einen Jahresumsatz von mehr als 250 Milliarden US-Dollar. Die sogenannte A-Aktie von Berkshire Hathaway kostete vor zehn Jahren bereits rund 127 000 Dollar. Heute notiert der Titel bei rund 354 000 Dollar.

Die Chef-Analyse

"Die Quelle des wirtschaftlichen Erfolgs ist der Mensch", sagt Andreas Ruether, Chef des britischen Big-Data-Analysehauses Aqua Digital Rising. Das Fintech-Unternehmen bietet anlagefähige Indizes auf Personen an. Diese ermittelt Aqua auf Basis von Datenpunkten, die mit künstlicher Intelligenz und Deep-Analytics-Algorithmen ermittelt werden, und liefert diese Daten an Broker. Im Vordergrund stehen Personen, die im Internet stark wahrgenommen werden. Aber wie bewertet man die Performance eines Menschen?

Ruether nennt ein Beispiel aus dem Sport: "Ein Sportler hat nicht nur Leistungsdaten, er hat eine soziale Oberfläche in den Medien, er schließt erfolgreiche oder weniger erfolgreiche Verträge ab, und er hat eine Außenwirkung, die andere Menschen anspricht - oder eben nicht." Derzeit analysieren die Aqua-Rechner Sportler, Politiker, Schauspieler sowie Influencer aus den sozialen Medien.

Ein Paradebeispiel für einen Manager, der bei der Datenanalyse eine außerordentlich gute Performance hinlegt, ist Elon Musk, erklärt Ruether. Der 49-Jährige ist als Mitinhaber, technischer Leiter und teils auch Mitgründer des Bezahldiensts Paypal, des Raumfahrtunternehmens SpaceX und des Elektroautoherstellers Tesla bekannt geworden. Musk war größter Einzelaktionär, als Ebay im Jahr 2002 Paypal für 1,5 Milliarden Euro kaufte. Die Paypal-Aktie stieg in den vergangenen fünf Jahren um rund 700 Prozent.

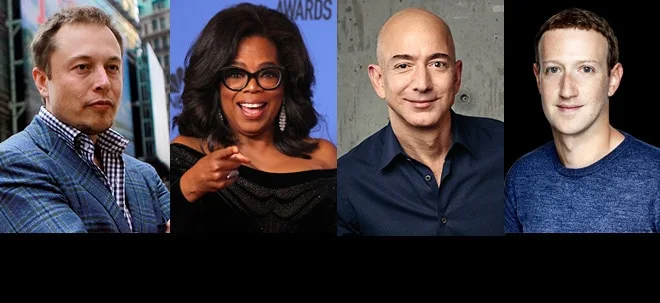

Bei Tesla ist Musk heute CEO. Das Unternehmen produziert und entwickelt Premiumfahrzeuge mit Elektroantrieb. Der Wert der Aktie ist in den vergangenen fünf Jahren um rund 2000 Prozent gestiegen. Das (noch) nicht börsennotierte Raumfahrt- und Telekommunikationsunternehmen SpaceX ist für seine spektakulären und medienwirksamen Raketentests bekannt. Aktuell liefert sich Musk mit Amazon-Chef Jeff Bezos fast täglich ein Kopf-an-Kopf-Rennen um den Titel "Reichster Mann der Welt". Und Musks Wort hat Gewicht: Wenn er für eine Akie wie Gamestop oder den Bitcoin trommelt, folgen ihm Tausende.

Die Liste reicher und erfolgreicher Chefs börsennotierter Unternehmen ist lang. Neben Musk und Bezos (Amazon), kommen einem Mark Zuckerberg (Facebook) und natürlich Warren Buffett in den Sinn. Nicht ganz so berühmt, aber ebenfalls steinreich ist Michael Novogratz. Der frühere Banker ist Gründer und Chef von Galaxy Digital. Das Unternehmen hat sich auf Dienste rund um Blockchain-Technologien spezialisiert. Novogratz gilt als Star der Kryptoszene. Sein privater Hedgefonds Galaxy Investment Partners hat Hunderte Millionen US-Dollar in Bitcoin, Ether oder Ripple investiert.

Große und erfolgreiche Investoren, deren Unternehmen an der Börse gelistet sind, findet man auch hierzulande. Etwa den Gründer, Chef und größten Aktionär beim Internetdienste-Anbieter United Internet, Ralph Dommermuth, der unter Anlegern schon seit geraumer Zeit bekannt ist. Schließlich ging er 1998 mit 1 & 1 als erster deutscher Internetfirma an die Börse. Heute kommt der 57-Jährige, der mit der Modeunternehmerin Judith Dommermuth verheiratet ist, laut "Forbes" auf ein Vermögen von 4,4 Milliarden US-Dollar. Anleger, die große Stücke auf Dommermuth halten, investieren gewissermaßen nicht nur in Köpfe, sondern auch in Beine: Dommermuth kaufte im März 2020 ein Aktienpaket von Borussia Dortmund von rund fünf Prozent. Außerdem ist 1 & 1 in der Saison 2020/21 Trikotsponsor des BVB bei den Bundesligaspielen.

Erfolgsgeschichten und Flops

Ein anderer deutscher - vor allem bei Fintechs und Start-ups aktiver - Investor ist Christian Angermayer. Datenanalytiker Ruether ist überzeugt, dass Angermayers Weg eigentlich nur eine Richtung kennt: aufwärts. "Christian Angermayer hat ein beeindruckendes Portfolio in den Bereichen Biotech, Fintech, Bitcoin und Deep Tech aufgebaut, bei dem sich die Beteiligungen operativ ergänzen. Wenn diese zukunftsorientierten und digitalen Unternehmungen in den kommenden Jahren an die Börse gehen, könnte Christian Angermayer die Protagonisten der alten Deutschland AG hinter sich lassen."

Prominente sind aber keine Garantie dafür, dass ihre Firmen tatsächlich reüssieren. Anleger, die etwa auf Schauspieler Matthias Schweighöfer und die von ihm 2009 mitgegründete Firma Pantaflix setzten, erlebten kräftige Rückschläge. Das seit 2015 börsennotierte Medienunternehmen will heute Netflix Konkurrenz machen und nutzt dazu seine Video-on-Demand-Plattform. Zu den Geschäftstätigkeiten des Unternehmens zählen zudem die Entwicklung und Produktion von Filmen sowie die Verwertung der Rechte an diesen. Die Pantaflix-Aktie stieg im Jahr 2017 von sieben auf 17 Euro. 2018 stürzte sie ab - auf 1,40 Euro. Grund waren kleine und große Skandale sowie Angriffe von Hedgefonds. Die große Erfolgsstory blieb bislang aus. Der Aktienkurs dümpelt immer noch vor sich hin.

Dass dies insbesondere von den Firmenchefs, Großaktionären und deren Kompetenzen abhängt, steht außer Frage. Wir stellen zehn prominente Beispiele vor.

Interview: "Anleger sollten Assets besitzen"

Der Investor Christian Angermayer zählt zu den reichsten Deutschen. Im Interview mit BÖRSE ONLINE verrät er, welche Themen ihn umtreiben und auf welche Trends Anleger setzen sollen

Börse Online: Macht Geld glücklich?

Christian Angermayer: Die meisten Menschen fragen sich viel zu wenig, was sie wirklich glücklich macht, und was sie deshalb aus ihrem Leben machen und wie sie es gestalten sollten. Wir versuchen viel zu oft, uns in die Gesellschaft einzupassen und an sie anzupassen. Dadurch entwickelt sich eine Schicht aus Fremdideen über der eigenen Bestimmung, und viele Menschen verlieren dabei aus den Augen, was sie tief im Herzen eigentlich wollen und brauchen. Für die einen kann das Geld sein, für mich das positive Gefühl, an Firmen und Themen mitzuarbeiten, die die Welt zum Positiven verändern.

Das Heilen mentaler Krankheiten ist Ihnen wichtig. Sie setzen dabei auf sogenannte Psychedelika, heute noch illegale Drogen wie Magic Mushrooms oder LSD.

Genau. Wir wollen Psychedelika wieder als Medikament für verschiedene psychische Krankheiten wie Depression, Angstzustände, Posttraumatische Belastungsstörung zulassen. Viele dieser Substanzen waren schon einmal als Medikament zugelassen, wurden dann aber aus politischen Gründen in die Illegalität verbannt.

Können Privatanleger bei diesem Thema bereits mitmischen?

Ja, im September haben wir meine Portfoliofirma Compass Pathways, die sich auf die medizinische Nutzung sogenannter Magic Mushrooms fokussiert, in den USA mit großem Erfolg an die Börse gebracht.

Ein weiteres Thema, das Sie umtreibt, ist das Thema Altern und Sterben.

Altern ist meines Erachtens eine Krankheit, ebenso wie der Tod selbst. Wir haben uns lediglich seit Tausenden von Jahren der Überzeugung hingegeben, Altern und der Tod seien unausweichlich und natürlich, und haben dieses Narrativ in unsere Kultur und alle Religionen integriert. Die Wissenschaft beginnt gerade, die Gründe für Altern und Sterben besser zu verstehen, und eine Krankheit, die wir verstehen, werden wir irgendwann auch heilen können.

Wollen Sie am Ende nicht nur reich, sondern unsterblich werden?

Wir werden nicht unsterblich werden. Alles hat irgendwann ein Ende, und das ist auch gut so, denn die Endlichkeit unseres Lebens definiert am Ende auch unser Menschsein. Allerdings glaube ich, dass wir es in den nächsten 20 bis 30 Jahren schaffen werden, die Lebenserwartung auf einige Hundert Jahre hochzuschrauben. Menschen werden dann entweder durch Unfälle sterben oder werden nach einem erfüllten Leben freiwillig aus dem Leben scheiden.

Hat Corona Ihre Einstellung als Unternehmer und Investor verändert? Sehen Sie einige Dinge jetzt anders als vor der Krise?

Ich sehe Corona eher als Akzelerator. Trends und Schwingungen, die schon vorher da waren, wurden massiv verstärkt und beschleunigt. Alle digitalen Geschäftsmodelle haben enormen Auftrieb. Biotech als Branche ist wichtiger als jemals zu vor.

Auf welche Trends sollte man an der Börse jetzt unbedingt noch setzen?

Am allerwichtigsten ist, dass Anleger überhaupt Assets besitzen. Das können Aktien sein, aber auch Immobilien oder Rohstoffe. Am schlimmsten ist es, auf Bargeld und festverzinsliche Wertpapiere zu setzen. Denn aktuell sieht leider die Politik Gelddrucken als das einfachste Mittel zur Lösung aller Probleme. Wir werden eine noch nie dagewesene Wohlstandsverschiebung sehen, weg von Menschen, die Bargeld besitzen, hin zu Menschen, die Assets haben.

Sie sind ein großer Fan von Bitcoin.

Die Entwicklung des Bitcoin-Preises spiegelt sehr exakt das Versagen der globalen Politik wider. Da ich nicht glaube, dass wir eine Verbesserung der Qualität in der Politik sehen, bin ich sehr bullish für Bitcoin.

Haben Sie einen Aktiengeheimtipp?

Diese Woche geht meine Portfoliofirma Sensei Bio in den USA an die Börse. Sensei hat nicht nur das Potenzial, Krebs zu heilen, sondern sogar, einen Impfstoff zu entwickeln, der uns komplett vor Krebs schützt. Ich glaube, ich muss damit nicht erklären, wie groß das Kurspotenzial dieser Aktie ist.

Christian Angermayer: Erfolgsgeschichten für den Aktienmarkt

Christian Angermayer hat schon zahlreiche Unternehmen erfolgreich an die Börse gebracht oder sich als Investor frühzeitig an diesen beteiligt. Dazu zählen etwa der Konzertveranstalter DEAG, der Onlinebroker FlatexDegiro oder die Technologiefirma Northern Data. Das neueste Highlight im Portfolio des Selfmademillionärs ist seine Firma Sensei Bio (WKN: A2Q M6J), die in dieser Woche an die US-Technologiebörse Nasdaq geht und zeitnah auch in Deutschland handelbar ist. Sensei, woran auch die US-Schauspielerin Uma Thurman ("Kill Bill", "Pulp Fiction") und der Milliardär Mike Novogratz beteiligt sind, entwickelt eine neuartige Krebstherapie und hat in der zweiten klinischen Testphase laut eigenen Angaben sensationelle Zwischenergebnisse geliefert. Angermayer glaubt, dass die Behandlungsmethode vermutlich sogar als vorbeugende Impfung gegen Krebs eingesetzt werden könnte und diese Krankheit womöglich ausrotten würde. Auch an der australischen Firma Bionomics ist Angermayer beteiligt. Die Biotechfirma entwickelt Medikamente gegen verschiedene mentale Krankheiten. Im Bereich Mental Health kennt sich Angermayer sehr gut aus. Seine Magic-Mushroom-Firma Compass Pathways ist im Herbst 2020 erfolgreich in den USA an die Börse gegangen. Die US-Arzneimittelaufsicht FDA verlieh Bionomics einen "fast track status". Meistert Bionomics die Tests, ist die Firma ein Vielfaches der aktuellen Bewertung wert. Darauf spekuliert auch der bekannte Finanzier Peter Thiel, der bei Bionomics ebenfalls an Bord ist. Auch die Analysten des Brokers HC Wainwright sind optimistisch gestimmt und trauen Bionomics Kurse von 0,30 australischen Dollar (rund 0,18 Euro) zu.

Richard Branson: Selfmademilliardär will hoch hinaus

Wer eine Privatinsel in der Karibik sein Eigen nennt, muss einiges richtig gemacht haben - so wie der britische Milliardär Richard Branson. Ihm gehört das 30 Hektar große Necker Island. Mehr als 400 Unternehmen gründete der 70-Jährige im Lauf seines Lebens und baute dabei das Virgin-Firmenimperium auf. Der erste Stein wurde 1972 gelegt, als Branson den Sänger Mike Oldfield unter Vertrag nahm. Damit war das Plattenlabel Virgin Records geboren, das nur 20 Jahre später für eine Milliarde Dollar an EMI ging. Heute befinden sich im Mischkonzern Virgin Group zwar immer noch Firmen aus der Musikindustrie, aber auch viele andere Branchen wie Wein- und Elektronikhandel, Luxushotels und Airlines. In Sachen Luftfahrt waren die News zuletzt allerdings eher negativ: Die von der Corona-Krise schwer getroffene Virgin Atlantic stand kurz vor dem Kollaps. Bransons Ruf nach Staatshilfe verhallte ungehört, und der vielseitige Investor musste selbst ein Rettungspaket schnüren. Eines seiner jüngsten Steckenpferde ist Virgin Galactic, die erste private Raumfahrttourismus-Firma. 2019 feierte sie ihr Börsendebüt - mit Erfolg, der Kurs hat sich seither mehr als verdreifacht. Aufgrund der dynamischen Entwicklung im privaten Weltraumsektor ist Virgin Galactic durchaus interessant. Noch in diesem Jahr will das Unternehmen mit "Space Tourism Flights" starten. Gleichwohl ist Vorsicht angebracht: Einerseits kann es immer zu operativen Rückschlägen kommen, andererseits tauchte die Aktie, die bislang nur in den USA notiert ist, zuletzt auch auf der fragwürdigen Reddit-Plattform auf und schoss nach oben. Anleger sollten daher eine Konsolidierung abwarten.

Warren Buffett: Investorenlegende mit Weitblick

Viele der bekannten und gern genutzten Börsenweisheiten gehen auf Warren Buffett zurück. "Reich wird, wer in Unternehmen investiert, die weniger kosten, als sie wert sind", lautet eine zentrale Erkenntnis seiner langen Reise durch die Finanzwelt. Bereits mit elf Jahren kaufte Buffett seine ersten Aktien und ist heute im hohen Alter von 90 immer noch mit seiner Beteiligungsgesellschaft Berkshire Hathaway aktiv im Geschäft. Traditionell setzte der Milliardär jahrzehntelang auf klassische Aktien wie Coca-Cola oder Branchen wie Eisenbahn und Banken. Oft werden Buffett und sein Alter Ego Charlie Munger als Ewiggestrige verlacht. Seit sich das Duo 2008 zum Kurs von umgerechnet 1,03 Dollar pro Aktie 25 Prozent am chinesischen Elektroautobauer BYD sicherte, dürfte jedoch klar sein, dass die alten Männer auch für spektakuläre Deals in der New Economy gut sind. Der BYD-Kurs steht mittlerweile bei über 30 Dollar. Anfang 2017 überraschten die Starivestoren dann mit dem Einstieg bei Apple, heute die wichtigste Beteiligung von Berkshire. Aktuell sitzt das Konglomerat, zu dem rund 90 Firmen zählen, auf einem Cashbestand von 145 Milliarden Dollar. Kein Wunder also, dass Anleger weltweit gespannt warten, welches Investmentziel sich das "Orakel von Omaha" als Nächstes aussucht. Anders als in der Finanzkrise 2008/09 nutzte der Börsenfuchs die Corona-Pandemie nicht für neue Deals. Vielmehr steckte Buffett allein in den ersten neun Monaten 2020 rund 16 Milliarden Dollar in eigene Anteile. Langfristig agierende Anleger sollten es Buffett gleichtun und sich Berkshire Hathaway ins Depot legen, um am Erfolg der lebenden Legende teilzuhaben. Seit Mitte 2008 legte die Aktie um 250 Prozent zu.

Magnus Carlsen: Schachweltmeister als Zugpferd

Für viele Schachfans ist Magnus Carlsen ein Held. Der Norweger sicherte sich 2004 im zarten Alter von 13 Jahren den Titel eines Großmeisters. Seit 2013 ist er amtierender Schachweltmeister und inzwischen der stärkste Spieler der Schachgeschichte - noch vor der russischen Legende Garri Kasparow. Das Brettspiel mit 64 Feldern wird inzwischen häufig online gespielt. Darauf setzt die von Carlsen gegründete Unternehmensgruppe, die im Oktober 2020 den Sprung an die Börse wagte. Die Play Magnus Group will mit Töchtern wie Chessable und Chess24 "Edutainment" bieten: sowohl Bildung (Education) in Form von Lern-Apps als auch Unterhaltung (Entertainment), etwa mit Onlineturnieren. In etlichen Anwendungen, KI-gesteuerten Tutorials und digitalisierten Schachbüchern können die Nutzer das Spiel lernen und sich verbessern. Neben Carlsen helfen dabei auch andere Schachprofis, etwa die Nummer 1 in China, Ding Liren. Über die Play-Magnus-App können Nutzer virtuell gegen Carlsen antreten. Der Algorithmus kennt alle Spiele des Weltmeisters. Darüber hinaus organisiert die Play Magnus Group weltweit Onlineturniere, die im Fernsehen und über Social-Media-Kanäle übertragen werden. Geld verdienen will das Unternehmen mit zahlenden Nutzern. Diese sind im vergangenen Jahr zwar auf gut 35 000 Kunden angewachsen, das reicht aber nicht zur Profitabilität. So stand nach den ersten drei Quartalen 2020 ein Verlust (vor Steuern) von 7,74 Millionen US-Dollar zu Buche. Aufwärtspotenzial ist aber vorhanden: Weltweit spielen 650 Millionen Menschen Schach. Seit dem Börsengang marschierte die Aktie des Start-ups kräftig nach oben.

Dietmar Hopp: Der Mann mit dem richtigen Riecher

Anleger, die unmittelbar nach dem Börsengang des Tübinger Biotechunternehmens Curevac im August 2020 eingestiegen sind und die Papiere noch halten, haben gut lachen: Der Ausgabepreis des an der Nasdaq gelisteten Titels lag bei 16 US-Dollar. Am Ende des ersten Handelstags notierte die Aktie bei rund 56 Dollar - seitdem hat sich der Kurs fast verdoppelt. Auch Dietmar Hopp dürfte sich über die Performance der Curevac-Aktie freuen. Bereits vor dem IPO war der auch als SAP-Mitgründer bekannte Investor an Curevac beteiligt. Rund 47 Prozent gehören seiner Biotechholding Divini, direkt hält Hopp noch weitere vier Prozent. An der Börse ist Curevac bei einem Aktienkurs von 82,60 Euro 15,4 Milliarden Euro wert. Hopp hatte offenbar den richtigen Riecher. Wie so oft. Nicht umsonst gilt er mit einem geschätzten Privatvermögen von 12,6 Milliarden Euro als einer der reichsten Deutschen. Der breiten Öffentlichkeit wurde er als Mäzen des heutigen Fußballbundesligisten TSG 1899 Hoffenheim bekannt. Wie im Sport, so ist auch an der Börse das richtige Timing viel wert: Die Pandemie spielt Curevac in die Karten. Die Schwaben entwickeln aus der hauseigenen Technologie der Messenger-RNA (mRNA) gegen Infektionskrankheiten und Krebs einen Impfstoff gegen das Coronavirus. Derzeit befindet sich Curevac in der entscheidenden Phase der Entwicklung des Impfstoffs. Noch ist dieser allerdings nicht zugelassen. Den Rückstand zu ihren Wett- bewerbern wollen die Tübinger schnell aufholen. Zur besseren Vermarktung hat sich Curevac jüngst mit dem Pharmakonzern Bayer verbündet. Gemessen am Umsatzpotenzial des Impfstoffs, ist Curevac immer noch günstig bewertet.

Susanne Klatten: Zur Unternehmerin geboren

Auf aktuell 26,4 Milliarden Euro schätzt "Forbes" das Vermögen von Susanne Klatten, damit steht die BMW-Großaktionärin und Unternehmerin auf Platz 54 der Liste der reichsten Menschen der Welt. Gegenüber dem Vorjahr legte das Bankkonto um sage und schreibe ein Viertel zu. Ein Grund dafür liegt in ihrer Beteiligungsgesellschaft Skion, in der sich private wie auch erfolgreiche börsennotierte Unternehmen befinden. So hält die gelernte Werbekauffrau beispielsweise eine Minderheitsbeteiligung von einem Fünftel an dem Windturbinenhersteller Nordex. Die Aktie hat sich in den vergangenen zwölf Monaten verdoppelt. Mit SGL Carbon sowie der niederländischen Gemalto, die 2018 von der Thales Group übernommen wurde, befinden sich zwei weitere bekannte Namen im Portfolio der 58-jährigen Teilerbin des Quandt-Vermögens. Der Werdegang von Klattens zeigt, dass sie nicht auf den schnellen Euro aus ist. Beispielsweise musste sie bei Nordex einen langen Atem beweisen. Beim Einstieg im Juli 2008 stand die Aktie im Bereich von 21 Euro, Finanz- und Wirtschaftskrise ließen den Kurs dann zeitweilig auf unter drei Euro abtauchen. Das Investment passt aber bestens zu ihrem Prinzip, sich nur an Unternehmen zu beteiligen, die mit ihren Produkten und Lösungen zur Verbesserung von Lebensbedingungen beitragen. Dabei liegt der Fokus auf Innovationstreibern, wie Nordex zweifelsohne einer ist. Ein derart strategischer Ansatz ist für den gemeinen Privatanleger zwar nicht einfach zu kopieren, allerdings kann es nicht schaden, die Investmentstrategie im Hinterkopf zu behalten. Und die Nordex-Aktie passt bestens in jedes Depot.

Gebrüder Samwer: Rocket Internet - die abgerockte Rakete

Als Rocket Internet 2014 an die Börse ging, feierte der Markt die Berliner und ihre Gründer - die Brüder Marc, Oliver und Alexander Samwer. Die Internetschmiede hält Beteiligungen an verschiedenen Start-ups. Doch nachdem die Rakete ihr Kursfeuerwerk abgebrannt hatte, kehrte ab 2015 Ernüchterung ein. Das Ende vom Lied: CEO Oliver Samwer kündigte 2020 im Alleingang den Börsenrückzug von Rocket Internet an und setzte ihn mit seiner Stimmenmehrheit durch. Die übrigen Aktionäre sollten sich mit der gesetzlichen Abfindung von 18,57 Euro begnügen - der Ausgabekurs hatte 42,50 Euro betragen. Aktionärsschützer gingen auf die Barrikaden und sprachen sogar von "legalem Betrug". Oliver Samwers lapidare Antwort: Der Konzern könne mittlerweile auch ohne Börse gut Geld aufnehmen. Die Rocket-Internet-Aktie wird seit Ende Oktober 2020 nur noch in Hamburg gehandelt. Anleger, die nicht auf das Rückkaufangebot der Firma eingingen, dürften sich die Hände reiben: Der Titel legte seit Anfang November 2020 um rund 30 Prozent zu. Der Grund: Rocket Internet veröffentlichte auf seiner Internetseite die neue Aktionärsstruktur. Daraus ging hervor, dass der Investor Paul Singer über seinen Hedgefonds Elliott Management 15,1 Prozent der Anteile hält. Singer wurde mit seiner erfolgreiche Wette auf die Staatspleite Argentiniens bekannt. Sein Fonds hatte Schrottanleihen billig aufgekauft und später darauf gepocht, dass Argentinien seine Schulden vollständig bezahlt. Bei Rocket Internet könnte Singer nun auf die Klagen setzen, die Aktionäre bereits gegen den Börsenrückzug angekündigt haben. Mutige Anleger spekulieren auf eine höhere Abfindung.

Gebrüder Strüngmann: Hier geht die Saat prächig auf

Andreas und Thomas Strüngmann waren die ersten Geldgeber eines Unternehmens, das derzeit in praktisch jeder Nachrichtensendung auftaucht: 2008 sicherten sich die Zwillingsbrüder für 150 Millionen US-Dollar knapp die Hälfte an Biontech. Rund drei Jahre zuvor hatten sie ihr Generikaunternehmen Hexal für 5,6 Milliarden Euro an Novartis verkauft. Wenige Monate nach dem 70. Geburtstag der Strüngmanns ging die als sogenanntes "Seed Money" gestreute Saat bei Biontech auf: Zunächst gelang der Beteiligung im vergangenen Oktober ein 3,4 Milliarden US-Dollar schweres Börsendebüt. Zu jenem Zeitpunkt waren die Mainzer bereits dabei, zusammen mit Pfizer einen Covid-19-Impfstoff zu entwickeln. Die Meldung von der Wirksamkeit des Vakzins elektrisierte Anfang November Börsen, Politik und Gesellschaft gleichermaßen. Ausbleibende Lieferungen sorgen in Deutschland und anderen europäischen Ländern zwar gerade für viel Ärger, doch das auf der mRNA-Technologie basierende Vakzin gilt als Türöffner auf dem Weg zurück in die Normalität. Die Investoren denken schon weiter. "Wir gehen jetzt Schritt für Schritt unseren Weg zu einem eigenständigen, voll integrierten Pharmakonzern aus Deutschland", sagte Thomas Strüngmann in einem Interview mit dem "Manager Magazin". Trotz Rentenalter und eines wohl rund zehn Milliarden Euro schweren Biontech-Anteils kann von Ruhestand nicht die Rede sein. Getreu dem Lebensmotto "Man sollte alle paar Jahre etwas Neues beginnen" arbeitet die Familie an weiteren Projekten. Dazu zählt ein Hotelkomplex am Ufer des Tegernsees, der Heimat der Brüder.

Peter Thiel: Der ganz normale Wahnsinn

Genie und Wahnsinn liegen oft nah beieinander. Peter Thiel ist zwar nicht wahnsinnig, aber einer der bekanntesten Risikokapitalinvestoren auf diesem Planeten. 1998 beteiligte sich der Amerikaner mit 280 000 Dollar an einem Start-up namens Paypal. 2002 ging der Online-Bezahldienst an die Börse und wurde für 1,5 Milliarden Dollar von Ebay übernommen. Als 35-Jähriger war Thiel um 55 Millionen Dollar reicher. Zwei Jahre später investierte er 500 000 Dollar in eine Plattform namens Facebook. Kurz nach dem Börsengang 2012 verkaufte Thiel seine Anteile in zwei Tranchen zu 640 Millionen und 400 Millionen Dollar. Sein Motto: "Nicht in Firmen investieren, die Gewinne machen. Denn wenn eine Firma nicht jeden Cent investiert, hat sie keine Ideen mehr." So ist es kaum verwunderlich, dass Thiel sich 2004 mit 30 Millionen Dollar an Palantir Technologies beteiligte. Das Unternehmen ist auf die Analyse großer Datenmengen spezialisiert - und hat noch nie Gewinn gemacht. Thiel ist Mitgründer, Chairman sowie größter Aktionär. Die für die CIA und andere Geheimdienste arbeitende Firma schrieb 2019 einen Verlust von rund 580 Millionen Dollar, bei einem Umsatz von 740 Millionen Dollar. Im September 2020 ging Palantir an die Börse. Die Digitalisierung und die immer wichtiger werdenden Datenmengen treiben die Kursfantasie. Seit dem Debüt schoss die Aktie um mehr als 400 Prozent nach oben. Dazu passte die Prognoseanhebung vom November. Für das Geschäftsjahr 2020 erwartet Palantir einen Umsatz von rund 1,07 Milliarden Dollar. Der bereinigte operative Gewinn soll zwischen 130 und 136 Millionen Dollar liegen. Garantien dafür gibt es allerdings keine - auch nicht von Peter Thiel.

Oprah Winfrey: Zusammen durch dick und dünn

Am Anfang stand ein offenes Eingeständnis. Wie so viele andere sei sie am Kampf mit ihrem Gewicht gescheitert, erklärte Oprah Winfrey im Oktober 2015. Aber sie präsentierte eine Lösung: "Weight Watchers hat mir die Werkzeuge für eine nachhaltige Veränderung gegeben." Mit diesem Zitat initiierten das Diätprogramm und die US-Moderatorin eine Partnerschaft. Winfrey übernahm ein Zehntel an WW International, wie die Firma seit 2018 heißt, und löste damit einen Kurssprung von mehr als 100 Prozent aus. Mit der prominenten Gesellschafterin untermauerte der Konzern seine Transformation: Neben dem Kampf gegen überflüssige Pfunde hielten die Bereiche Wellness und Gesundheit Einzug ins Geschäftsmodell. Zunächst zündete die Strategie. Mitte 2018 erreichte die WW-Aktie ein Allzeithoch von 91,50 Euro. Zu dem Zeitpunkt dürfte sich Oprah Winfreys Anfangsinvestment von 43 Millionen US-Dollar in etwa verfünfzehnfacht haben. Doch die Realität holte das Unternehmen ein. Nicht zuletzt das von unzähligen Influencern forcierte kollektive Umdenken in Richtung Fitness und gesunde Ernährung macht dem Diätpionier das Leben schwer. Obwohl die Aktie gegenüber dem Top eingebrochen ist, kann sich die Investorin noch immer über einen üppigen Gewinn freuen. Wobei das WW-Paket bei einem geschätzten Vermögen von rund 2,6 Milliarden US-Dollar nicht so stark ins Gewicht fällt. Die heute 67-Jährige hatte ihre Zeit als Moderatorin der "Oprah Winfrey Show" genutzt und ein kleines Medienimperium aufgebaut. Von WW International ist sie weiter überzeugt, die Partnerschaft wurde bereits bis 2025 verlängert.

Mein Konto

Mein Konto