"Dieser Trend sollte anhalten und weiter die Basis für das Wachstum unseres Unternehmens bilden." Um die starke Nachfrage bedienen zu können, hatte Siltronic am Dienstag den milliardenschweren Bau einer weiteren Fabrik in Singapur angekündigt.

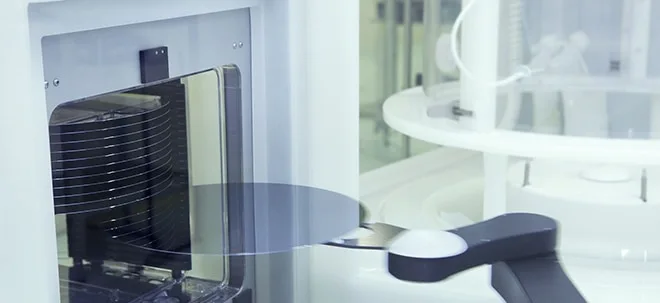

Für die neue Fabrik für 300-Millimeter-Wafer - dünne runde Siliziumscheiben, aus denen Computerchips hergestellt werden - kalkuliert das Management bis Ende 2024 mit Kosten von etwa zwei Milliarden Euro. Zudem will das Unternehmen Kapazitäten am sächsischen Standort Freiberg ausbauen, der ebenfalls auf die Massenproduktion der Wafer ausgelegt ist.

Für die Umsetzung der Pläne will das Management im laufenden Jahr nun 400 Millionen Euro für Investitionen in die Hand nehmen. Das sind 150 Millionen mehr als zuvor geplant. Daher dürfte der Netto-Mittelzufluss 2021 nun sinken statt zu steigen.

Konzernchef von Plotho sagte in einer Telefonkonferenz mit Analysten, es gebe schon Druck von Kunden, die Kapazität auszubauen. Und in bestehenden Werken sei schlicht nicht ausreichend Platz.

Um die Auslastung des neuen Werks in Singapur zu sichern, setzt der Manager auf langfristige Lieferverträge mit Anzahlungen. Die Verhandlungen kämen gut voran, hieß es. So bauen auch die Chiphersteller ihre Kapazitäten aktuell stark aus, denn die Nachfrage boomt dank der Digitalisierung und der schnell wachsenden Verbreitung von Elektroautos. Viele Unternehmen leiden seit Monaten unter Chip-Knappheit, Autohersteller müssen deshalb immer wieder die Produktion drosseln.

Die starke Nachfrage liefert auch Siltronic Rückenwind. Der Umsatz stieg im zweiten Quartal im Vergleich zum ersten Jahresviertel um fast acht Prozent auf gut 341 Millionen Euro. Vor Zinsen, Steuern und Abschreibungen (Ebitda) blieben davon 31,7 Prozent hängen. Absolut sind das 108 Millionen Euro und damit knapp 18 Prozent mehr als zum Jahresstart. Unter dem Strich verdienten die Bayern mit 64 Millionen Euro ebenfalls deutlich mehr als im ersten Quartal. In der Branche ist im Gegensatz zu anderen Sektoren wegen der stärkeren Schwankungen der Geschäfte ein Vergleich mit dem Vorquartal üblich.

An seinen Zielen, den Umsatz in diesem Jahr um mindestens 10 Prozent zu steigern und eine operative Gewinnmarge von 30 bis 32 Prozent zu erreichen, hält das Unternehmen fest. Zum Vergleich: 2020 erzielte der Konzern einen Umsatz von gut 1,2 Milliarden Euro, wovon 27,5 Prozent als operatives Ergebnis hängen blieben.

Siltronic steht vor der Übernahme durch den Konkurrenten Globalwafers aus Taiwan. Dieser war Ende 2020 zunächst mit gebotenen 125 Euro je Aktie ins Rennen gegangen, musste die Offerte aber auf 145 Euro aufstocken, um zum Zuge zu kommen. Das entspricht letztlich einem Volumen von insgesamt knapp 4,4 Milliarden Euro. Aktuell kosten die Siltronic-Anteile knapp 141 Euro.

Den Vollzug der Übernahme erwartet Siltronic weiterhin für das zweite Halbjahr. Das Management hatte von Anfang an hinter dem Zusammenschluss gestanden. Derzeit fehlen noch die außenwirtschaftsrechtlichen Freigaben aus Deutschland sowie Fusionsfreigaben in den USA, China und Japan. Zur Frage, wie es hier insbesondere mit Blick auf die Freigabe durch das Bundeswirtschaftsministerium aussieht, wollte sich die Siltronic-Führung bei der Telefonkonferenz mit Analysten nicht äußern.

Wichtig dürfte vor allem sein, ob das Ministerium negative Auswirkungen auf die nationale Sicherheit und die Versorgungssicherheit für die Chipindustrie sieht. Denn gerade wegen der im Zuge der Corona-Krise entstandenen Engpässe blickt die Politik aktuell sehr genau auf solche Themen.

dpa-AFX

Mein Konto

Mein Konto