Nach fast zehn Jahren ununterbrochenem Wachstum verdunkeln sich die Aussichten für die deutsche Wirtschaft. "Der langjährige Aufschwung ist offenbar zu einem Ende gekommen", heißt es in der Gemeinschaftsprognose der fünf führenden deutschen Wirtschaftsforschungsinstitute, die Anfang April veröffentlicht wurde. Die Abkühlung haben auch die DAX-Konzerne bereits zu spüren bekommen. Bei der Hälfte der 30 Unternehmen aus dem deutschen Leitindex sanken oder stagnierten die Gewinne 2018 im Vergleich zum Vorjahr.

Experten rechnen hierzulande mit mehr Sanierungsfällen, wie eine aktuelle Umfrage der Unternehmensberatung Roland Berger zeigt. €uro hat deshalb exklusiv die Bilanzen der DAX-Konzerne von 2018 auf ihre Krisenfestigkeit hin analysiert und die größten Risiken identifiziert.

"Wenn die Konjunktur sich eintrübt, steigt das Insolvenzrisiko durch Zahlungsunfähigkeit und Überschuldung", warnt Thorsten Sellhorn, Professor am Institut für Rechnungswesen und Wirtschaftsprüfung der Universität München. Er rät Investoren, "Kennzahlen wie den Verschuldungsgrad sowie abschreibungsgefährdete Vermögenswerte wie den Goodwill besonders genau unter die Lupe zu nehmen". Denn Wertminderungen gehen zulasten des Eigenkapitals und treiben dadurch die Verschuldung in die Höhe. Die Schuldenquote lässt sich leicht ermitteln. Sie beschreibt, wie hoch die Schulden im Verhältnis zur Bilanzsumme des Unternehmens ist. Je höher die Verschuldung, desto geringer der Handlungsspielraum für Unternehmen im Fall einer Krise.

Schuldenanstieg. Trotz der verschlechterten Wachstumsaussichten haben zwei Drittel der DAX-Unternehmen ihre Schulden im vergangenen Jahr weiter erhöht. Aufgrund der neuen Bilanzregel IFRS 16, die 2019 in Kraft tritt, steigt die Verschuldung bei einigen Firmen im laufenden Jahr teils deutlich.

Sogenannte Leasingverbindlichkeiten, die bisher nur im Anhang aufgeführt waren, müssen künftig größtenteils als Schulden verbucht werden. Die Deutsche Post, eines der Unternehmen, die am stärksten von der neuen Vorschrift betroffen sind, hat IFRS 16 bereits im vergangenen Geschäftsjahr vorzeitig angewendet. Ihre Schuldenquote hat sich dadurch von 66,6 auf 72,5 Prozent verschlechtert. Ähnlich große Auswirkungen hat die Bilanzregel auch auf Adidas, Deutsche Telekom, Fresenius und Fresenius Medical Care. Sichtbar wird dies bereits im Quartalsbericht für die Monate Januar bis März 2019. Bei Adidas steigt die Verschuldung demnach auf 64 Prozent, bei der Telekom auf 74 Prozent, bei Fresenius auf 60 Prozent und bei Fresenius Medical Care auf 59 Prozent.

Auf Seite 2: Damoklesschwert Abschwung

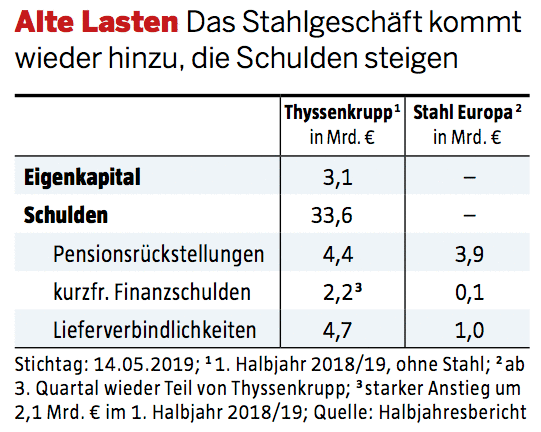

Damoklesschwert Abschwung. Das größte Sorgenkind unter den DAX-Konzernen bleibt jedoch der hoch verschuldete Industriekonzern Thyssenkrupp. Der radikale Strategieschwenk Anfang Mai ist ein verzweifelter Rettungsversuch. Durch den Börsengang der Aufzugsparte, des wertvollsten Geschäftszweigs der Essener, sollen die Löcher in der Bilanz gestopft werden. Das ist dringend notwendig. Denn die Schuldenquote liegt bei über 90 Prozent. Das Unternehmen verfügt kaum noch über Puffer, um Verluste abzufedern. Doch für das laufende Jahr erwartet Konzernchef Guido Kerkhoff erneut ein dickes Minus. Grund sind die wirtschaftliche Abkühlung, insbesondere die Probleme der Autoindustrie, die für 28 Prozent des Umsatzes bei Thyssenkrupp sorgen, sowie eine Millionen-Kartellstrafe im Stahlgeschäft.

Weiterhin hoch ist auch die Verschuldung der Energiekonzerne Eon und RWE mit über 80 Prozent. Ihr Beispiel zeigt, wie schnell sich vermeintliche Vermögenswerte in Luft auflösen, wenn das bisherige Geschäftsmodell nicht mehr funktioniert. Dann spricht man von "gestrandeten Vermögenswerten". Die Ursache können externe Einflüsse sein, wie der von der Bundesregierung beschlossene Atomausstieg. Aber auch Entwicklungen wie die Digitalisierung, die etablierte Unternehmen in ihrer Existenz bedrohen, vernichten Werte.

"Hohe Wertminderungen drohen Unternehmen, deren Geschäftsmodell infrage steht, wie derzeit in der Autoindustrie", warnt Bilanzexperte Sellhorn. Die Branche steckt in einem tiefen Umbruch, den nicht alle Firmen erfolgreich meistern werden. Auch die von der Unternehmensberatung Roland Berger befragten Restrukturierungsexperten halten neben der Konsumgüterindustrie die Autobranche für besonders gefährdet. Umso wichtiger ist ein Blick in das Zahlenwerk der Unternehmen.

Bei BMW, Daimler und Volkswagen muss dabei berücksichtigt werden, dass die Verschuldung durch die unternehmenseigenen Autobanken nach oben getrieben wird. Rechnet man diesen Effekt heraus, beträgt die Schuldenquote nach Unternehmensangaben bei allen drei Herstellern rund 40 Prozent. Unproblematisch ist die enge Verzahnung mit den Autobanken jedoch nicht: Denn je mehr Fahrzeuge durch die hauseigenen Finanzdienstleister finanziert werden, desto höher ist das Risiko. Die Kombination aus rückläufiger Nachfrage, sinkenden Wiederverkaufswerten und steigenden Kreditausfällen könnte in der nächsten Krise ein erhebliches Bilanzrisiko darstellen.

Auf Seite 3: Goodwill-Blase

Goodwill-Blase. Eine Schuldenfalle, die oft unterschätzt wird, ist die Abschreibung von vermeintlichen Vermögenswerten wie dem Goodwill oder Geschäfts- und Firmenwert. Sie verringern das Eigenkapital. "Das kann leicht zur bilanziellen Überschuldung führen, wenn die Eigenkapitaldecke dünn ist", erklärt Thorsten Sellhorn das Problem. Wann Abschreibungen auf den Goodwill anfallen, lässt sich schwer voraussagen, weil Unternehmen hier einen gewissen Spielraum haben.

Goodwill entsteht, wenn Unternehmen bei einer Übernahme mehr bezahlen als den Substanzwert der zugekauften Firma. Der Mehrwert lässt sich etwa durch potenzielle Synergien oder den Zugang zu einem vielversprechenden Markt begründen. In der Bilanz wird er auf der Habenseite als Vermögen verbucht. Ob sich der erhoffte Mehrwert tatsächlich realisieren lässt oder nicht, zeigt sich oft erst Jahre später. Denn anders als früher muss der Goodwill nicht mehr innerhalb von zehn bis 15 Jahren abgeschrieben werden.

Die meisten Konzerne nutzen den Spielraum und haben Geschäfts- und Firmenwerte in Milliardenhöhe angehäuft. Bei den 30 DAX-Unternehmen summiert sich der Goodwill nach €uro-Berechnungen auf 278 Milliarden Euro. Die Vermögensverwaltung Flossbach von Storch warnte deshalb bereits 2015 vor einer "Goodwill-Blase". Auch €uro hat schon mehrfach auf das Milliardenrisiko hingewiesen.

Denn die niedrigen Zinsen der vergangenen Jahre haben viele Unternehmen dazu verleitet, Schulden aufzunehmen und teure Übernahmen einzufädeln. Dies gilt insbesondere für den Chemie- und Pharmakonzern Bayer, der für fast 60 Milliarden Euro den US-Saatgutspezialisten Monsanto gekauft hat (siehe Kasten Seite 28). In seiner Bilanz weist der Konzern einen Goodwill von 38,1 Milliarden aus. Fast zwei Drittel davon stammen aus der Monsanto-Übernahme.

Auch Fresenius, Linde, SAP, Siemens und Volkswagen bilanzieren Geschäfts- und Firmenwerte von mehr als 20 Milliarden Euro. Besonders heikel ist dabei, wenn der Goodwill im Vergleich zum Eigenkapital besonders hoch ausfällt. Denn Abschreibungen auf den Vermögenswert fressen die Kapitalpuffer auf. Auffällig ist hier neben den bereits genannten Unternehmen die Deutsche Post, HeidelbergCement, Henkel und Merck. Bei dem Chemiekonzern nehmen die Risiken zudem durch den geplanten Kauf des US-Unternehmens Versum für 6,5 Milliarden US-Dollar noch einmal beträchtlich zu. Beim Gesundheitskonzern Fresenius übersteigt der Goodwill sogar das Eigenkapital. Hier schlägt sich nieder, dass der Konzern in den vergangenen Jahren vor allem durch (teure) Übernahmen gewachsen ist. Aus Anlegersicht ist Skepsis dabei durchaus angebracht.

Dass sich selbst professionelle Investoren manchmal blenden lassen, musste Warren Buffett im Februar schmerzlich erfahren: Eines seiner Lieblingsunternehmen, der US-Konsumgüterkonzern Kraft Heinz, hatte im vergangenen Geschäftsjahr sage und schreibe 7,3 Milliarden US-Dollar Goodwill abgeschrieben. Der Kurs der Aktie brach ein und bescherte Buffetts Investmentgesellschaft Berkshire Hathaway einen (zeitweiligen) Buchverlust von 4,3 Milliarden US-Dollar. Dabei stammt von Buffett die Börsenweisheit, die auch beim Thema Goodwill zutrifft: "Erst wenn die Ebbe kommt, sieht man, wer ohne Badehose schwimmen war."

Auf Seite 4: Bayer-Aktie

Bayer: Mehr als nur Rechtsrisiken

Die Aktionäre haben Bayer-Chef Werner Baumann auf der Hauptversammlung Ende April einen Denkzettel verpasst und ihm die Entlastung verweigert. Sie werfen ihm vor, die Rechtsrisiken bei der fast 60 Milliarden Euro teuren Übernahme des US-Agrarchemiekonzerns Monsanto unterschätzt zu haben. In den USA wird Bayer von Klagen überrollt: Die inzwischen 13 400 Kläger wollen die Leverkusener für Gesundheitsschäden durch den Kontakt mit dem Unkrautvernichtungsmittel Glyphosat verantwortlich machen. Der Konzern streitet die Vorwürfe ab. Doch die Sorge vor Milliardenstrafen hat den Börsenwert des einst teuersten DAX-Konzerns binnen eines Jahres um 35 Prozent einbrechen lassen. Damit ist Bayer heute weniger wert als vor dem Kauf von Monsanto.

Hoher Goodwill, hohe Schulden. In den Geschäftszahlen von 2018 sind die Rechtsrisiken noch nicht abgebildet. Denn Rückstellungen für Prozesse werden erst gebildet, wenn das Unternehmen eine Verurteilung für wahrscheinlich hält und die dadurch entstehenden Kosten abschätzen kann. Lediglich Verteidigungskosten im Bereich Agrarchemie, die das Ergebnis 2018 um knapp 250 Millionen Euro verringerten, wurden verbucht.

Doch die Rechtsrisiken sind nicht das einzige Problem, das sich Bayer durch den teuren Kauf von Monsanto aufgehalst hat. Rund 25 Milliarden Euro Aufpreis hat Baumann bezahlt, um den Deal zu vollziehen. "Aufgrund der hohen Rechtsrisiken und der konjunkturellen Abkühlung erscheinen Abschreibungen in Milliardenhöhe hoch wahrscheinlich", warnt Bilanzexperte Thorsten Sellhorn. Diese würden das Eigenkapital verringern und die Verschuldung nach oben treiben. Ohnehin hat Bayer seine Schulden verdoppelt, um die Übernahme zu finanzieren. Unter den neu begebenen Anleihen aber sind Langläufer mit Zinssätzen von teilweise fast fünf Prozent. "Diese Kosten sind fix, auch wenn die Erträge sinken. Dann kann es ganz schnell schwierig werden", erläutert Sellhorn. Die hohen Refinanzierungskosten sind in dem Geschäftsbericht von 2018 erst zum Teil enthalten und schlagen erst im laufenden Jahr voll durch. Dass der Konzern bereits jetzt den Gürtel enger schnallt, zeigte die Ankündigung Anfang April, weltweit 12 000 Stellen zu streichen.

Denn 2018 ist Bayer nur dank des Zukaufs von Monsanto gewachsen. In den anderen Geschäftsbereichen gingen Umsätze und Erträge zurück oder stagnierten. Konzernchef Baumann hat den Bereich der rezeptfreien Medikamente sowie die Tiermedizin im November 2018 zum Verkauf gestellt. Im Zuge dessen wurde der Firmenwert um 2,7 Milliarden Euro nach unten korrigiert. Das zeigt, wie schnell sich vermeintliche Vermögenswerte in Luft auflösen.

Auf Seite 5: ThyssenKrupp-Aktie

ThyssenKrupp: Letzter Rettungsversuch

Wie prekär die Lage bei Thyssenkrupp ist, wurde Anfang Mai deutlich. Konzernchef Guido Kerkhoff muss das Tafelsilber verkaufen: Der Börsengang der Aufzugsparte soll Milliarden in die klammen Kassen der Essener spülen. Der Wert des Aufzugsgeschäfts wird auf rund 15 Milliarden Euro geschätzt, fast doppelt so viel, wie der Gesamtkonzern derzeit an der Börse wert ist. Der Plan hat allerdings einen Haken: Hält der Abwärtstrend an den Aktienmärkten an, könnten die Einnahmen aus dem Börsengang geringer ausfallen als erhofft - und die beunruhigende Finanzlage entsprechend weniger verbessern.

Plan gescheitert. Der radikale Schritt war notwendig geworden, weil die EU-Kartellwächter das geplante europäische Stahl-Joint-Venture von Thyssenkrupp und dem indischen Konkurrenten Tata nicht genehmigen. Das "belastet auch unsere angespannte Bilanz", sagte Kerkhoff. Denn damit scheitert auch das Vorhaben, rund vier Milliarden Euro an Verbindlichkeiten und Pensionsverpflichtungen in das Joint Venture auszulagern.

Das hätte die Verschuldung von Thyssenkrupp deutlich gesenkt. Die Wiedereingliederung des Stahlgeschäfts erhöht nicht nur die Schulden, sondern sorgt auch dafür, dass Kerkhoff im Geschäftsjahr 2018/19 mit einem Verlust rechnet. Erschwerend kommt hinzu, dass sich die wirtschaftlichen Aussichten verschlechtern. Die 2018 angekündigte Aufteilung in einen Industriegüter- und einen Werkstoffkonzern wurde abgesagt.

Auf Seite 6: Wirecard-Aktie

Wirecard: Unglaubliches Wachstum

Kein DAX-Konzern wächst schneller als der Zahlungsabwickler Wirecard, der im vergangenen September die Commerzbank aus dem Leitindex verdrängt hat. Allein 2018 sind Umsatz und Gewinn um ein Drittel gestiegen. Innerhalb von fünf Jahren hat das Unternehmen Erlöse und Erträge um mehr als 140 Prozent gesteigert. Für 2019 hat Konzernchef Markus Braun eben erst die Prognose erhöht. Die Zahlen sehen gut aus, sehr gut sogar. Die große Frage ist, ob sie auch stimmen.

Zweifel bleiben. Seit Jahren wird Wirecard vorgeworfen, seine Bilanz zu frisieren. Zuletzt schrieb die britische Wirtschaftszeitung "Financial Times", die Hälfte des Umsatzes und ein Großteil des Gewinns seien vorgegaukelt. Unternehmenschef Braun hat die Anschuldigungen stets bestritten, so auch auf der Bilanzpressekonferenz des Unternehmens Ende April. Allerdings musste er einräumen, dass es "Qualitätsmängel" in der Buchhaltung gegeben habe. Die Wirtschaftsprüfer von EY erteilten dem Konzern trotzdem ein uneingeschränktes Testat.

Das bedeutet, dass sie keine wesentlichen Fehler im Konzernabschluss gefunden haben. Die Prüfer untersuchen dazu beispielsweise stichprobenartig, ob sich Umsätze und die dazugehörigen Forderungen mit den Angaben der Kunden decken. Eine vorsätzliche Umsatzmanipulation ist allerdings schwer nachweisbar. "Wenn kriminelle Energie im Spiel ist, hat der Wirtschaftsprüfer im Rahmen der normalen Prüfungshandlungen nur geringe Chancen, dem auf die Spur zu kommen", betont Bilanzexperte Sellhorn.

Mein Konto

Mein Konto