Fällt der US-Dollar noch weiter zum Euro? „Die jüngste Dollar-Schwäche ist erst der Anfang“, sagt Daniel Pfändler von MainSky Asset Management. Wie Anleger vom schwachen Greenback profitieren können. Von Ralf Ferken

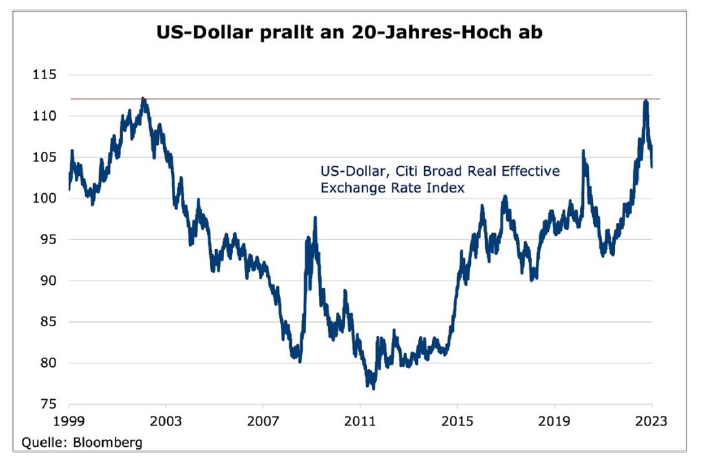

US-Dollar prallt am 20-Jahres-Hoch ab

Von Februar 2022 bis September 2022 dauerte der Sinkflug des Euro, bis der Euro schließlich unter die Parität zum US-Dollar fiel – weil Anleger den Greenback damals als „sicheren Hafen“ ansahen.

„Doch dann kam alles anders“, sagt Daniel Pfändler, Fondsmanager des MainSky Macro Allocation Fund.

„Mit der Rückkehr der Risikobereitschaft vor allem für europäische Aktien erwachte auch der Euro zu neuem Leben und vollzog in einer steilen V-Formation eine Trendwende, die bis heute andauert“, so Pfändler.

Der US-Dollar habe im Spätherbst vergangenen Jahres dagegen ein 20-Jahres-Hoch erreicht, an dem er abgeprallt sei.

Gute Argumente für den Euro

In Europa helle sich die Lage dagegen auf. Das gelte vor allem für die Handelsbilanz und die preisliche Wettbewerbsfähigkeit der Unternehmen.

„Beides waren die treibenden Faktoren für die Euro-Schwäche des vergangenen Jahres“, sagt Pfändler.

Zudem straffe die EZB die Geldpolitik nun schneller als die Fed, was den Euro gegenüber dem US-Dollar weiter stärke.

Das Comeback der Schwellenländer-Währungen

Auch in China bessere sich die Lage, während die Yuan-Aufwertung schon begonnen habe.

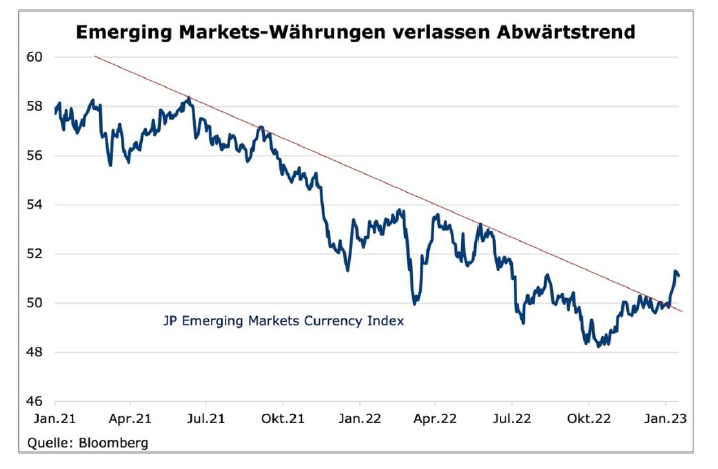

Zudem konnte der JP Emerging Markets Currency Index Anfang 2023 seinen 1,5 Jahre alten Abwärtstrend nach oben durchbrechen.

Dieser Index bildet Währungen aus den Schwellenländern ab. „Dies ist ein weiteres technisches Signal, das die Trendwende im US-Dollar bestätigt“, betont Pfändler.

Somit dürften die Währungen der Schwellenländer ebenfalls vor einem Comeback stehen, resümiert der MainSky-Experte.

Zwei Aktien-ETFs ohne Dollar-Risiko

Von einer Euro-Aufwertung zum US-Dollar können Anleger aus der Eurozone allerdings kaum profitieren.

Doch können sie auf Investments im US-Dollar verzichten, um potenzielle Wechselkursverluste zu vermeiden.

Auch mit währungsgesicherte Fonds und ETFs können Anleger dieses Ziel erreichen, könnten damit aber weiterhin von Kursgewinnen bei US-Aktien und US-Anleihen profitieren.

Sollte die Differenz zwischen US-Zinsen und Euro-Zinsen weiter schrumpfen, würden dann auch die Absicherungskosten für die währungsgesicherten Fonds und ETFs sinken.

Für Aktionäre kämen hier etwa der BNP Paribas Easy S&P 500 ETF EUR Hedged oder der Xtrackers S&P 500 ETF EUR Hedged in Frage, die das US-Dollar-Risiko absichern.

Der BNP-ETF thesauriert die Erträge aus den Dividenden, der Xtrackers-ETF schüttet sie jährlich aus.

Zwei Renten-ETFs mit Aufwertungs-Chance

Auf der Rentenseite können Anleger sich in Asien umschauen, um Wechselkursgewinne einzufahren – vorausgesetzt die betreffenden Währungen entwickeln sich künftig besser als der Euro.

Mit dem ausschüttenden iShares Emerging Asia Local Government Bond ETF können Anleger zum Beispiel in Anleihen aus China, Indonesien oder Südkorea investieren, die in Yuan, Rupiah und Won notieren.

Mit dem ausschüttenden iShares China CNY Bond ETF setzen Anleger ausschließlich auf chinesische Staatsanleihen oder staatsnahe Bankanleihen, die auf Yuan lauten.

Übrigens: So hoch steigen oder so tief fallen die Märkte jetzt

Mein Konto

Mein Konto