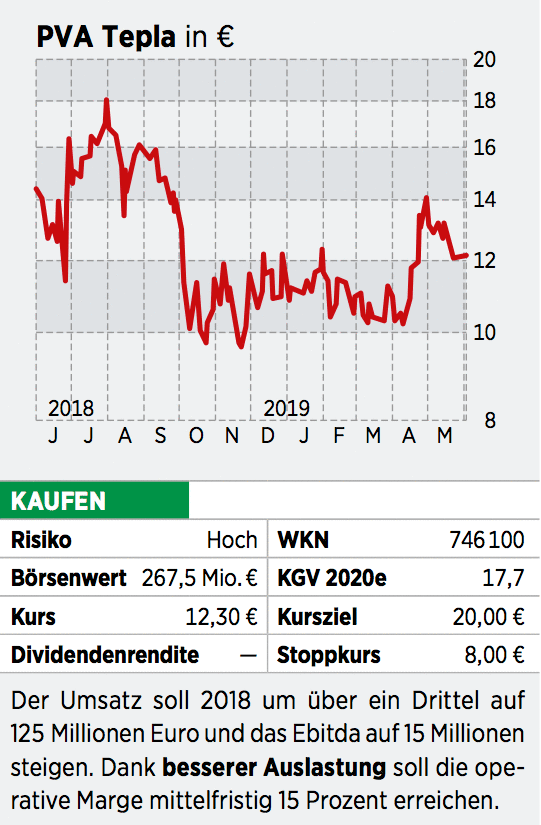

Unter Börsianern gilt das Geschäft von PVA Tepla eigentlich als "Lumpy Business". Die Kunden kaufen entweder in Lumps, sprich Klumpen, oder so gut wie gar nichts. Seit 2017 aber scheint sich der Halbleiterausrüster immer besser vom volatilen Orderverhalten seiner Kunden abzukoppeln. Im vergangenen Jahr erreichte der Auftragseingang mit 171,5 Millionen Euro nicht nur einen Rekordwert, sondern lag auch 1,8-mal höher als der Jahresumsatz. Und die Entwicklung hält an. Während der Umsatz im ersten Quartal dieses Jahres um 54 Prozent auf 29,4 Millionen Euro stieg, gingen mit 61,6 Millionen Euro 2,1-mal mehr neue Bestellungen ein.

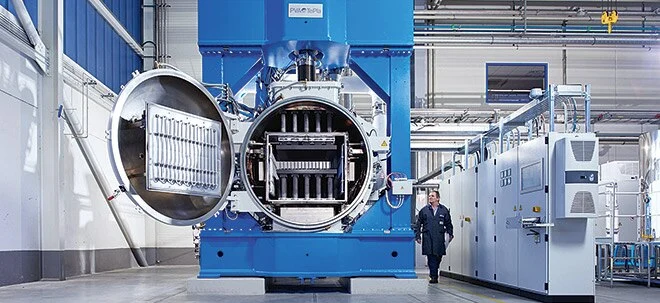

In den Kristallzuchtanlagen von PVA Tepla wachsen Silizium-Einkristalle heran. Die Kristallsäulen sind das Ausgangsmaterial für jeden Halbleiter. Zusätzlich bietet das Unternehmen in Wettenberg mit seinem Metrologie-Segment ein immer breiteres Sortiment an Inspektionssystemen für die Chipproduktion an. 61,4 Prozent der 96,8 Millionen Euro Umsatz wurden 2018 mit der Halbleiterindustrie erzielt. Der Rest stammt aus Anlagen, die Metalle pressen, härten oder nahtfrei schweißen und die etwa zur Herstellung von Bohrvorsätzen dienen.

Den Zyklus durchbrechen

Halbleiterhersteller bauen ihre Produktionskapazitäten eher in Schüben auf, weshalb das Geschäft von PVA Tepla bisher stark mit dem Investitionszyklus der Branche korreliert. Doch Firmenchef Alfred Schopf ist zuversichtlich, dass PVA Tepla in Zukunft kontinuierlich mehr Geschäft macht. "Durch den allgemeinen Kapazitätsausbau in der Halbleiterindustrie, der zusätzlichen Nachfrage aus China sowie unserem wachsenden Metrologie-Geschäft steht unserem Unternehmen seit langer Zeit wieder eine klare und mehrjährige Wachstumsphase bevor", so der Manager zu BÖRSE ONLINE. Tatsächlich will das Reich der Mitte bis 2025 die Hälfte seines Halbleiterbedarfs durch die eigene Fertigung decken und steht dabei laut Schopf "erst am Anfang. Die Nachfrage aus China wird daher zwangsläufig über einen längeren Zeitraum anhalten".

PVA Tepla fasste bereits im vergangenen Jahr mit zwei strategischen Aufträgen in China Fuß. Gegen Lizenzzahlungen im hohen einstelligen Millionenbereich wird die Golden Concord Group (GCL) beim Bau von Kristallzuchtanlagen für den Eigenbedarf unterstützt, während ein anderer Hersteller Maschinen im Wert von bis zu 112 Millionen Euro abnehmen will. Zugleich befindet sich das in Mittelhessen ansässige Unternehmen nach eigenen Angaben in Verhandlungen mit weiteren Interessenten aus dem Reich der Mitte.

Noch mehr Wachstum, aber auch deutlich mehr Fantasie verspricht wiederum der Markt für E-Autos. Unter Autobauern werden derzeit Chips aus Siliziumkarbid (SiC) trotz noch deutlich höherer Kosten als nächste Generation von Steuerungsprozessoren für die Stromer gehandelt. Der Grund: SiC-Halbleiter vertragen fast dreimal höhere Temperaturen als Siliziumchips. Weil weniger Energie durch Wärme verloren geht, erhöhen die Chips den Wirkungsgrad der Akkus. Gleichzeitig können die Kühler kleiner ausfallen, was Strom, Gewicht und Platz spart und damit die Reichweite erhöht. Nur wachsen SiC-Einkristalle mit 0,5 Millimetern pro Tag deutlich langsamer als Siliziumkristalle, die einen Millimeter pro Minute zulegen. Laut PVA Tepla kann eine Anlage damit den Chipbedarf von 500 Elektrofahrzeugen pro Jahr abdecken.

Abhängig von der Kostenentwicklung bei SiC-Chips könnte sich der Bedarf an entsprechenden Kristallzuchtanlagen laut SMC-Research-Analyst Adam Jakubowski daher "mindestens im vierstelligen Bereich" bewegen. Zum Vergleich: Geschätzt sind derzeit weltweit 400 SiC-Kristallzuchtanlagen im Einsatz, keine ausgelegt auf eine Massenfertigung. PVA Tepla wiederum ist laut Schopf "weltweit das einzige Unternehmen, das Siliziumkarbidanlagen frei verkäuflich anbietet". 2018 verkaufte es erstmals Anlagen für die Serienproduktion. Mit "Lumpy Business" könnte PVA Tepla damit bald immer weniger zu tun haben.

Mein Konto

Mein Konto