Die Bauzinsen steigen immer stärker und erreichen Niveaus, die zuletzt vor mehr als zehn Jahren zu sehen waren. Doch wie weit steigen die Zinsen für Immobilien noch und was können Besitzer und Kaufinteressierte tun? Eine Expertin gibt Antworten.

Im Oktober sind die Bauzinsen in Deutschland mit einer Sollzinsbindung von 10 Jahren und 15 Jahren durch die 4,0 Prozent-Marke geschossen. Mirjam Mohr, Vorständin für das Privatkundengeschäft bei Interhyp, sagt zu den hohen Zinsen für Immobilien: "Wie in unserem Interhyp-Bauzins-Trendbarometer von Oktober bereits mitgeteilt, rechnen die von uns befragten Zinsexpertinnen- und experten angesichts der Notenbankpolitik und hartnäckiger Inflation längerfristig weiterhin mit dem aktuellen Zinsniveau. Ausschläge auch deutlich über die Vier-Prozent-Marke bis Jahresende sind dabei möglich. Zinsen über fünf Prozent sehen wir eher nicht, da weitere Leitzinserhöhungen durch die EZB unserer Einschätzung nach unwahrscheinlich sind."

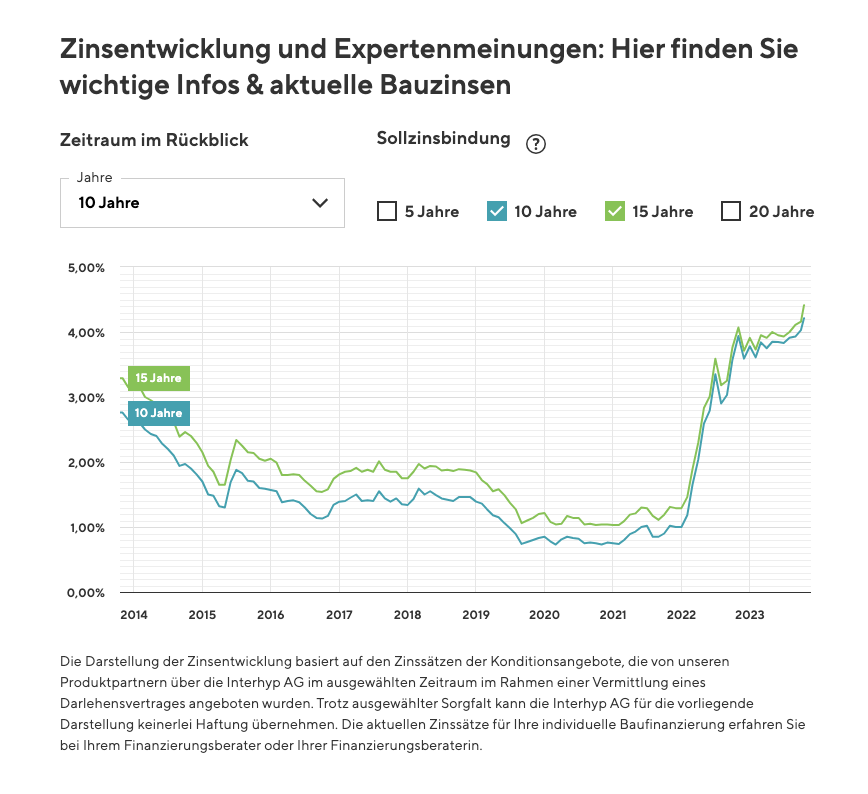

Dabei zeigt auch die Zins-Grafik des Spezialisten für Baufinanzierung Interhyp, wie stark die Zinsen zuletzt gestiegen sind:

Stark gestiegene Bauzinsen - Was können Betroffene tun?

Doch was können Immobilienbesitzer und Kaufinteressenten bei diesen hohen Zinsen nun tun? Dazu sagt Mirjam Mohr, dass Immobilieninteressenten Zinsdellen nutzen sollen, die immer mal wieder vorkommen. Denn selbst bei "kleinen Konditionsdifferenzen von 10 oder 20 Basispunkten" könne wegen der langen Laufzeit eine Hebelwirkung entstehen. "Das ermöglicht teilweise Zinseinsparungen von mehreren tausend Euro. Dafür sollten sich Immobilieninteressenten im Vorfeld beraten lassen und alle notwendigen Unterlagen zusammenstellen. Außerdem kann es sich lohnen, Fördermöglichkeiten in Anspruch zu nehmen", so die Vorständin von Interhyp.

Und bei Immobilienbesitzern, bei denen eine Umschuldung ansteht, rät Mohr dazu, sich frühzeitig mit dem Thema zu beschäftigen: "Wer mehr als ein Jahr Zeit bis zur Anschlussfinanzierung hat, sollte im Beratungsgespräch ein Forward-Darlehen prüfen und klären, ob sich ein bestehender Bausparer in die Anschlussfinanzierung einbinden lässt, um die Restschuld abzusichern." In einem persönlichen Beratungsgespräch würden Kreditnehmerinnen und Kreditnehmern darüber mehr erfahren. Dazu erklärt Mohr weiter: "Wir raten unseren Kundinnen und Kunden: Nicht gleich das Prolongationsangebot der bisherigen Bank annehmen und erstmal Angebote vergleichen. Oft kann es ratsam sein, die Bank zu wechseln. Denn: Man kann dann nicht nur von Neukundenkonditionen profitieren." Schließlich würde die Immobilie auch neu bewertet werden. Und weil viele Immobilienpreise in der Vergangenheit gestiegen seien und Eigentümer bereits Teile abbezahlt hätten, sinke der Beleihungslauf, was die Konditionen für die Bauzinsen günstiger mache. "Die Immobilienneubewertung kann den Zins bei einem Bankwechsel um bis zu 0,5 Prozentpunkte oder mehr verbessern. Die Kosten fürs Umschulden betragen meist nur einen Bruchteil der Ersparnis, die man durch den günstigeren Zinssatz erreich", erklärt Expertin Mohr.

Wann sinken die Bauzinsen für Immobilien wieder?

Diese Frage stellen sich sowohl Immobilienbesitzer als auch Kaufinteressenten. Doch so wie die Experten die Lage einschätzen, wird sich an dem aktuellen Niveau, wohl erstmal wenig ändern. Dazu sagt auch Mirjam Mohr, Vorständin für das Privatkundengeschäft bei Interhyp: "Das neue Zinsniveau ist gekommen, um vorerst zu bleiben. Aber es gibt auch Chancen: Das Angebot an Immobilien ist deutlich höher als in den letzten Jahren und es können wieder attraktive Preise verhandelt werden – vor allem bei älteren Immobilien mit niedrigen Energieeffizienzklassen."

Allerdings sei auch die Politik in dieser Angelegenheit gefragt, findet Mohr. Hier sollten sich Politiker insbesondere die hohen Nebenkosten anschauen und flexiblere Gestaltungen bei der Grunderwerbssteuer ins Auge fassen. "Gerade Erstkäufer und Familien könnten hier zum Beispiel mit Freibeträgen entlastet werden. Das heißt auch: Bürokratie abbauen. Kommunen müssen Bauland schneller freigeben und flexibler auf Nachfrage reagieren können. Wir haben in Deutschland 16 Landesbauordnungen mit jeweils speziellen Vorschriften – hier kann man sicherlich entschlacken."

Das Thema der hohen Zinsen beschäftigt die Menschen in Deutschland also weiter. Dabei haben Kaufinteressenten die Höhe der Zinsen zwar nicht in der eigenen Hand, können aber dennoch verschiedene Schritte unternehmen, um Kosten zu senken und Förderungen zu erhalten. Und wer noch etwas Zeit hat für den Erwerb der Immobilie, der kann versuchen, mit den aktuell hohen Zinsen auf Tagesgeld und Festgeld auch etwas gegen die hohen Kosten zu unternehmen.

Lesen Sie dazu auch: Festgeld-Schallmauer durchbrochen: Klarna, Postbank, Targobank mit hohen Zinsen: Wer bietet jetzt am meisten Festgeld?

oder: 14,25 Prozent Zinsen p.a. mit ING, Deutsche Bank und Commerzbank noch heute sichern – So geht es

Mein Konto

Mein Konto