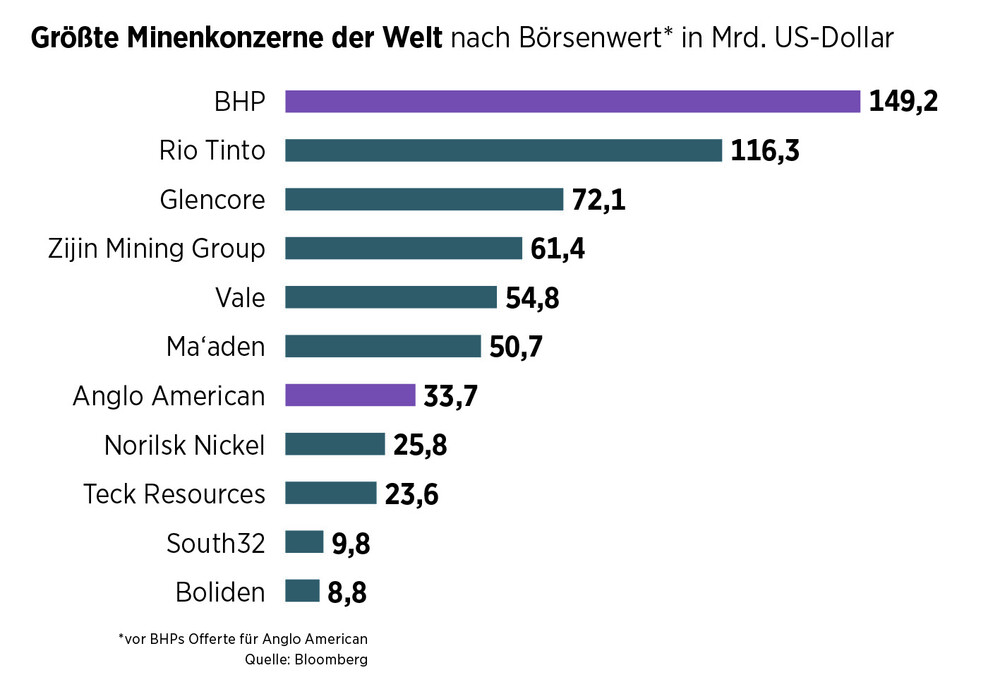

Rohstoffe wie Eisenerz sind begehrt. Kupfer wird in den nächsten zehn Jahren knapp, neue Minen sind teuer. Es beginnt eine Übernahmeschlacht der Minenkonzerne, die Anleger mit Gewinn für sich nutzen können

Staub, Schluchten, Felsen, Geröll, unbefestigter Untergrund: Die größten Muldenkipper der Welt, die tonnenschwere Gesteinsfracht mit begehrten Rohstoffen wie Kohle, Eisenerz, Industriemetalle wie Kupfer, Platin oder Nickel, Bauxit für Aluminium aus den Minen schaffen, vermitteln Urgewalt — Caterpillars Cat 797 mit 4000 PS und 261 Tonnen Eigengewicht, krallt sich mit gewaltig großen 5,8 Tonnen schweren Reifen in den Untergrund, um bis zu 420 Tonnen Gestein aus der Mine zu fahren. Kupfer bringt die Branche mit Superlativen für Kraft und Gewicht derzeit kräftig in Bewegung. Das Buntmetall ermunterte den größten Minenbetreiber BHP Group jüngst zu einer unverbindlichen Offerte für Anglo American.

Anglo American lehnt auch BHPs zweite Offerte ab

Heute lehnte BHPs südafrikanischer Rivale, der ebenfalls on London gelistet ist, auch die auf rund 0,81 BHP-Aktien je Anglo-American-Papier erhöhte und weiterhin unverbindliche Offerte, ein reiner Aktiendeal, ab. Mit dem neuen Angebot wird Anglo American mit 34 Milliarden britischen Pfund, rund 39,5 Milliarden Euro, bewertet. Im April hatte BHP knapp 0,71 eigene Anteilsscheine pro Anglo-American-Aktie geboten, im Gesamtwert 31 Milliarden Pfund, knapp zehn Prozent weniger.

Institutionelle Anleger, die zusammen 15 Prozent an Südafrkas Minenriesen halten, sollen weiterhin Interesse an einer höheren Offerte haben. BHPs Vorbedingung, die zwei an der Börse im südafrikanischen Johannesburg börsennotierten Töchter abzuspalten, die nun erneuert wurde, scheint sie nicht weiter zu stören. Nach den Regeln der Börse in London hat BHP weiterhin bis zum 22. Mai Zei eine verbindliche Offerte für Anglo American vorzulegen. Anschließend läuft eine Frist, innerhalb der das Angebot nachgebessert werden kann. Kommt es nicht zu einer Einigung, ist BHP ein Jahr für Gebote gesperrt.

Die nächste Runde im Übernahmepoker läuft

BHPs Rivale aus Südafrika, an der Börse in London notiert, ist durch hausgemachte Probleme nun ein Übernahmeziel. Das weiß auch „Meticulous Mike“ (Mike, der „Sorgfältige“), wie Mike Henry an der Spitze von BHP von den Medien in Australien, dem Heimatkontinent des Konzerns, genannt wird. Henry soll die Übernahme von Anglo American während der vergangenen Jahre minutiös geplant haben. Dass seine unverbindliche Offerte mit der Vorbedingung, die in Johannesburg börsennotierten Töchter Anglo American Platinum und Kumba Iron Ore vorher abzuspalten, sofort zurückgewiesen wurde, hat den BHP-Lenker sicher nicht überrascht.

Mit den Abspaltungen will BHP das Risiko Südafrika, zum Beispiel häufige Streiks in den Häfen und Minen sowie eine unzuverlässige Stromversorgung, loswerden. Südafrika ist jedoch Anglo Americans Heimat. Die Firma wurde 1917 vom Diamantenhändler Ernst Oppenheimer gegründet, um Gold in Johannesburg zu fördern. Anders als die meisten anderen Rohstoffkonzerne investiert Anglo American viel in Südafrika. Der Pensionsfonds des Landes ist der größte Aktionär. Bei BHP könnte „Südafrika als Land“ den Eindruck bekommen, „einen nationalen Champion an einen internationalen Feind zu verlieren“, meint Dawid Heyl, Portfolio-manager beim Vermögensverwalter Ninety One in Kapstadt. Ninety One hält zwei Prozent an Anglo American.

Spannung steigt im Rohstoffbusiness

Einige Finanzinvestoren wie Paul Singer mit seinem Hedgefonds Elliott Management haben sich für einen Bieterkampf positioniert. Singer erwarb 2,5 Prozent an Anglo American und setzt bei BHP auf deutlich niedrigere Kurse. Der Fonds lieh sich Aktien, rund 0,7 Prozent an BHP und verkaufte sie, mit dem Kalkül, die Papiere später viel günstiger zu erwerben. Die nächsten Monate in der Rohstoffbranche sollten also spannend werden. Mike, der Sorgfältige, werde nicht lockerlassen, heißt es in London und Johannesburg. Mit Anglo Americans aussichtsreichen Kupferminen wäre BHP mit zehn bis elf Prozent Marktanteil bei Kupfer weltweit vorn.

Als Stromleiter ist das Buntmetall unersetzlich. Bis 2035 werde sich der jährliche Bedarf auf 50 Millionen Tonnen verdoppeln, schätzt S & P Global Market Intelligence. Die Treiber: höhere Kapazitäten in Rechenzentren, die Elektrifizierung in vielen Branchen und der für die nächsten Jahrzehnte angelegte Wechsel von fossiler zu klimaneutraler Energie (bei Autos von Benzin und Diesel zu Elektro). In Branchen wie Zement, Stahl und Chemie soll die Primärenergie aus Erdgas und Kokskohle durch Wasserstoff und grünen Strom ersetzt werden. Zudem ist keineswegs sicher, dass Minenkonzerne das 2035 benötigte Kupfer liefern können.

Deutlich höhere Preise sind wahrscheinlich

Wer während der nächsten Jahre am meisten fördert und über hohe Reserven verfügt, wird gut verdienen. Auch die vielen Jahre und die hohen Kosten von der Erschließung bis zur Förderung in einer Kupfermine dürften Konzerne zu einem Gebot für Anglo American ermutigen. Laut S & P Global Market Intelligence dauert es 16 Jahre, um eine Mine in Betrieb zu nehmen. Global Mining Research taxiert die jährlichen Investitionen pro 100 000 Tonnen Förderkapazität auf 3,5 Milliarden Dollar. Bei Minen, die mit ihrem Potenzial zu den Top 20 zählen, Anglo Americans Collahuasi und Quellaveco in Chile und Peru etwa, sei das Vierfache der Investitionen nötig. Für Minenbetreiber ist Cash deshalb besonders wertvoll. BHPs Offerte ist ein Aktiendeal, andere mögliche Angebote wohl auch. BHP fehlen Kupferminen mit großem Ausbaupotenzial.

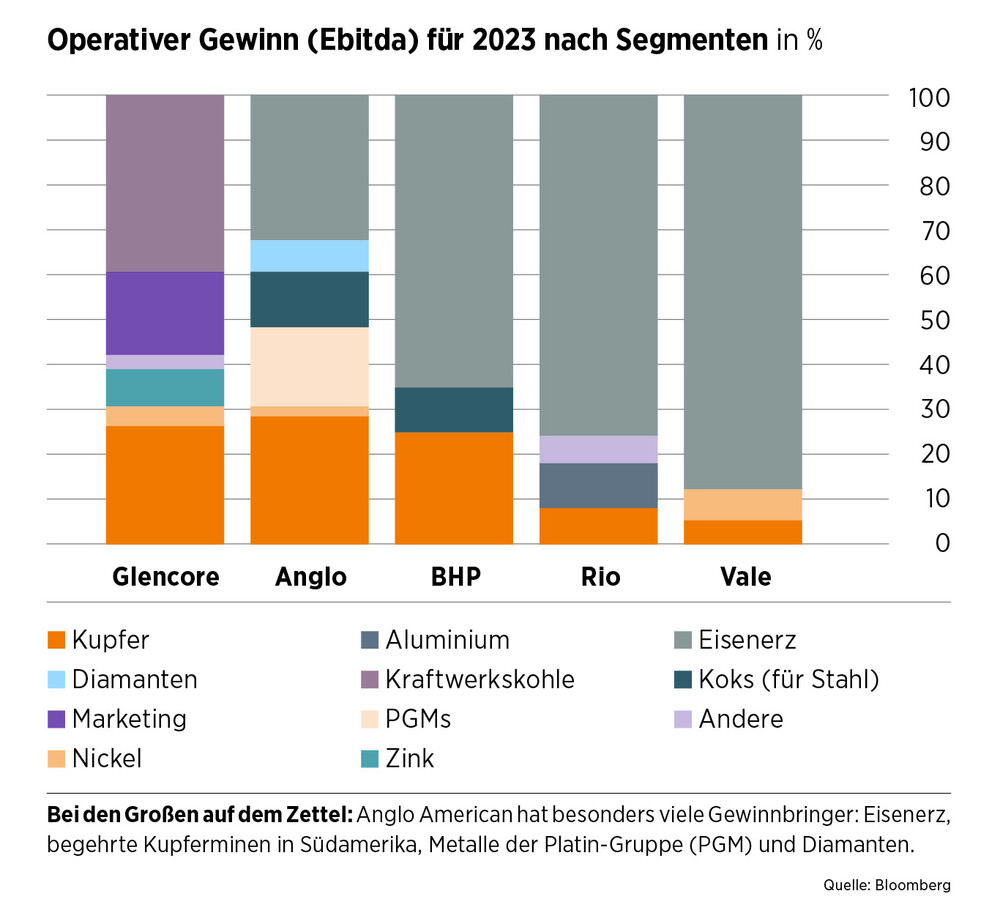

Wer noch sonst, außer Anglo American

Alternative kleinere Ziele, auch für andere, sind die kanadische Ivanhoe Mines, auch mit Präsenz in Südafrika, oder reine Kupferförderer wie Antofagasta in Chile oder Southern Copper, zu 89 Prozent im Besitz von Grupo Mexico. Freeport-McMoRan dürfte für alle zu groß sein. Pläne für Anglo American haben alle Großen in der Schublade. Mit Diamanten und Metallen der chemischen Platin-Gruppe (PGM) hat Anglo Besonderes im Portfolio. Bei 31 Milliarden Dollar Umsatz für 2023 lieferten Minen zehn Milliarden operativen Gewinn (Ebita) sowie 39 Prozent Marge. Mit vier Milliarden Dollar und 50 Prozent Marge ist Eisenerz der größte und profitabelste Bereich. Kupfer und Nickel folgen mit 3,4 Milliarden Dollar und 42 Prozent Marge. Mit Diamanten und dem größten Händler der Edelsteine De Beers verdiente Anglo trotz der zweithöchsten Marge (48 Prozent) nur 100 Millionen Dollar Ebitda. Ein wesentlicher Grund: Künstliche Diamanten bringen die Preise für Rohedelsteine unter Druck. Ein Händler wie De Beers wäre für Luxusriesen wie LVMH oder Kering interessant. Gemessen an 7,3 Milliarden Dollar Kapital, die in De Beers investiert sind, sind für einen Kauf erhebliche Ressourcen notwendig.

Auch Glencore und Rio Tinto hätten als Bieter gute Aussichten

Für Anglo American komplett haben Rio Tinto und Glencore als Bieter die besten Aussichten: Glencore und Anglo besitzen jeweils 44 Prozent der Collahuasi-Mine in Chile. Glencore könnte Anglos Südafrika-Töchter integrieren. Der Rohstoffhändler und Minenkonzern mit Sitz in der Schweiz handelt bisher nur mit Eisenerz und würde gern auch Minen besitzen. Anglo hat die in Südafrika und mit Minas-Rio auch in Brasilien. Glencores jüngster Versuch, sich das Kupferportfolio von Teck Resources zu sichern, ist gescheitert. Für neun Milliarden Dollar bekam Glencore jedoch das Kohlegeschäft der Kanadier. Das bindet Ressourcen für eine Anglo-Offerte. Ein weiteres Handicap: Glencore ist an der Börse halb so viel wert wie BHP und würde bei einem Aktiendeal nur 60 Prozent am größeren Unternehmen bekommen, schätzt Ben Davies, Analyst der Liberum Bank. Als Nummer 2 der Branche hat Rio Tinto diesbezüglich bessere Karten und hat in Südafrika zudem eigene Minen und ein Diamantengeschäft. Seine Kupferlieferungen kann Rio bisher aber nur über den Ausbau seiner Oyu Tolgoi Mine in der Mongolei steigern.

Lesen Sie auch: Zweistellige Kurschancen mit der Allianz-Aktie? Diese Überraschung sorgt jetzt für Kursfantasien

Hinweis auf Interessenskonflikte: Der Vorstand der Börsenmedien AG, alleinige Gesellschafterin der Finanzen Verlag GmbH, Herr Bernd Förtsch ist unmittelbar und mittelbar Positionen über die in der Publikation angesprochenen nachfolgenden Finanzinstrumente oder hierauf bezogene Derivate eingegangen, die von der durch die Publikation etwaig resultierenden Kursentwicklung profitieren können: LVMH

Hinweis auf Interessenskonflikte: Der Vorstand der Börsenmedien AG, Herr Leon Müller, ist unmittelbar und mittelbar Positionen über die in der Publikation angesprochenen nachfolgenden Finanzinstrumente oder hierauf bezogene Derivate eingegangen, die von der durch die Publikation etwaig resultierenden Kursentwicklung profitieren können: Kering

Mein Konto

Mein Konto