Das Angebot von Infrastrukturunternehmen ist oft auch in wirtschaftlich schwierigeren Phasen gefragt, Infrastrukturaktien gelten als eher defensives Investment. Dazu profitieren viele Unternehmen aus dem Bereich von Megatrends. Anleger können etwa über Fonds und ETFs in die Branche investieren.

Sie könnten das sein, was für Anleger gerade Balsam für die gestresste Investorenseele sein dürfte: Infrastrukturaktien. Der Sektor gilt als relativ risikoarm. 2022 haben Infrastrukturaktien gezeigt, was sie können: Im Vergleich zum breiten Aktienmarkt haben sie sich deutlich besser geschlagen. Während der MSCI World Index in US-Dollar gerechnet 18 Prozent verlor, beendete der FTSE Global Core Infrastructure Index das vergangene Jahr mit knapp sechs Prozent Minus, der S&P Global Infrastructure Index lag am Jahresende 0,2 Prozent im Minus. Über die vergangenen 36 Monate brachten die beiden Infrastrukturindizes zwar weniger als der MSCI World (rund 67 Prozent), die Performance kann sich mit 38 Prozent beim FTSE-Index beziehungsweise 62 Prozent beim Index von S&P aber sehen lassen.

Infrastruktur-Investments lohnen sich

Strom, Internet, Wasser oder Straßen — Infrastrukturunternehmen bieten Dinge, die Wirtschaft und Gesellschaft am Laufen halten. Auf sie verzichtet man auch in wirtschaftlich schlechteren Zeiten nicht, die Nachfrage bleibt also oft relativ konstant. Die Infrastruktur wird gern als Rückgrat der Wirtschaft bezeichnet. Die Firmen haben oft recht stabile, berechenbare Cashflows, ihre Verträge oder Konzessionen sind oft langfristig. Die Märkte, in denen sie tätig sind, haben meist hohe Markteintrittsbarrieren. Dazu haben die Unternehmen nicht selten eine starke Preissetzungsmacht und bieten etwa dadurch Inflationsschutz. Den gibt es aber auch, weil die Preise, die die Firmen für ihre Leistungen verlangen, in den Verträgen oft an die Inflation gekoppelt oder Preiserhöhungen anderweitig in den Verträgen verankert sind. On top schütten viele Infrastrukturfirmen konstant hohe Dividenden aus.

Trends treiben an

Nicht nur der als eher defensiv geltende Charakter von Infrastrukturaktien dürfte einige Anleger ansprechen. In den kommenden Jahren dürften viele Infrastrukturunternehmen auch von einigen Mega- trends profitieren.

Weltweit unterstützt die Politik Investitionen in die Erneuerung, in den Ausbau und den Umbau der Infrastruktur. Ein Beispiel ist der Inflation Reduction Act in den USA, durch den viele Milliarden Dollar an Investitionen in Infrastruktur, Klima- und Umweltschutz und Soziales fließen sollen. Und es geht weltweit natürlich auch um die Dekarbonisierung.

Mit Infrastrukturaktien können Anleger zum Beispiel vom Ausbau der erneuerbaren Energien oder von einer Umstellung auf klimaschonenden Transport profitieren. Der Ukraine-Krieg hat zudem die Bedeutung von Energiesicherheit und Energieunabhängigkeit verdeutlicht. Europa setzt nun beispielsweise mehr auf flüssiges Erdgas (LNG). Auch dafür wird viel Geld in die entsprechende Infrastruktur investiert.

Auch die digitale Infrastruktur spielt eine sehr wichtige Rolle. Die Digitalisierung erfordert mehr und neue Datennetze und steigert etwa die Nachfrage nach Funktürmen. Funkmasten spielen eine wichtige Rolle beim Ausbau der 5G-Netze.Nicht zuletzt könnten im Verkehrsbereich zum Beispiel Flughäfen und Mautstraßenbetreiber von einer weiteren Erholung des Reiseverkehrs nach der Corona-Pandemie profitieren.

Infrastruktur ist ein breites Thema — es sind viele Bereiche, die dafür sorgen, dass die Welt am Laufen gehalten wird. Breit gestreut können Anleger beispielsweise mit Fonds und ETFs in den Bereich investieren.

Die besten Fonds für Infrastruktur-Investments

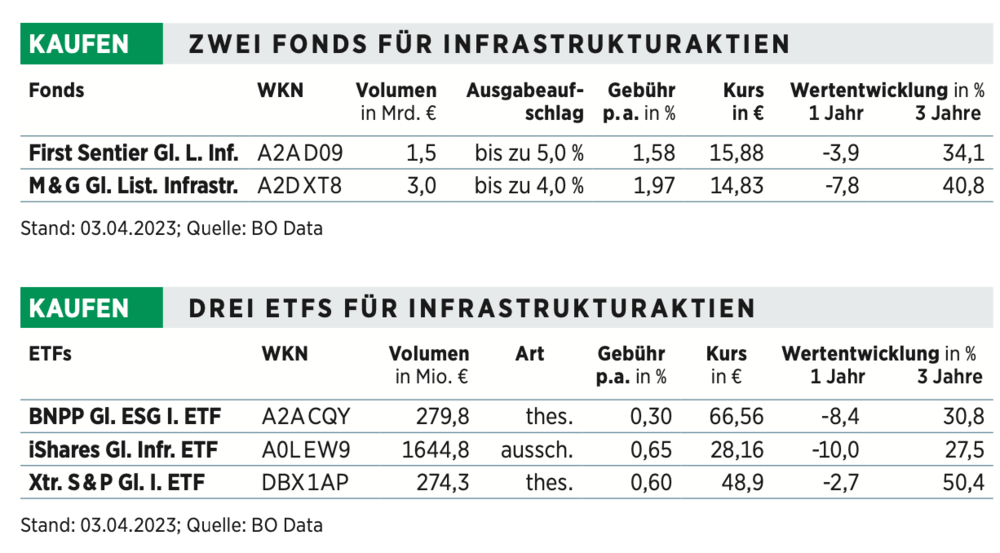

Ein aktiv gemanagter Fonds ist etwa der First Sentier Global Listed Infrastructure.

Er investiert weltweit in Infrastrukturunternehmen. „Zum Infrastruktursektor zählen die Bereiche Versorgung (z.B. Wasser und Strom), Straßen und Schienennetze, Flughafendienste, Seehäfen und -dienste, Öl- und Gasspeicherung und Transport“, heißt es beim Anbieter. Mit gut einem Drittel hatten im Fonds zuletzt Stromversorger das größte Gewicht im Portfolio, gefolgt von Straßen- und Schienennetzen und Flughafenservices. Bei dem Fonds des australischen Vermögensverwalters First Sentier Investors werden auch ESG-Kriterien in den Investment- Auswahlprozess miteinbezogen. Die größten von insgesamt 40 Positionen im First Sentier Global Listed Infrastructure Fonds waren zuletzt der australische Mautstraßenentwickler und -betreiber Transurban, der US-Energiedienstleister Duke Energy und Crown Castle, ein US-Betreiber von Telekommunikationsnetzen. Unter den Top-Ten-Positionen sind auch die US-Eisenbahngesellschaft Union Pacific sowie der spanische Flughafenbetreiber Aena zu finden. Dazu kommt zum Beispiel der US-Funkmastenbetreiber American Tower. Über die vergangenen fünf Jahre hat die Strategie des Fonds eine Wertentwicklung von 44 Prozent eingefahren. Unternehmen aus den USA sind mit gut 55 Prozent recht hoch gewichtet. Dividenden werden bei der in der Tabelle genannten Tranche des Fonds reinvestiert.

Der M& GGlobal Listed Infrastructure investiert ebenfalls weltweit in Infrastrukturaktien von Unternehmen aus den Bereichen Versorger, Energie, Transport, Gesundheit, Bildung, Sicherheit, Kommunikation oder Transaktionen. Wie beim First-Sentier-Fonds werden auch hier Nachhaltigkeitskriterien miteinbezogen. In der Regel wird das Kapital in weniger als 50 Unternehmen investiert. Die drei größten Positionen waren zuletzt der italienische Energiekonzern Enel, der britische Logistik- und Gewerbeimmobilienkonzern Segro und der deutsche Energieversorger Eon. Als größte Branche sind auch in diesem Fonds Versorger vertreten, sie machten zuletzt rund 34 Prozent aus. Firmen aus den USA haben hier eben- falls das größte Gewicht, sind mit rund 39 Prozent aber deutlich schwächer vertreten als im Fonds von First Sentier. Die Wertentwicklung des M & G Global Listed Infrastructure über die vergangenen fünf Jahre kann sich mit rund 61 Prozent absolut sehen lassen. Bei der in der Tabelle aufgeführten Tranche des Fonds werden Dividenden ebenfalls reinvestiert.

Die besten ETFs für den Megatrend Infrastruktur

Breit in Infrastruktur investieren geht natürlich auch per ETF. Die folgenden ETFs sind bei der Anzahl der Unternehmen, in die investiert wird, breiter aufgestellt als die beiden aktiv gemanagten Fonds. Der iShares Global Infrastructure ETF folgt der Entwicklung des FTSE Global Core Infrastructure Index und ist in 239 Unternehmen investiert. Die größten Werte: der US-Energiekonzern NextEra Energy, Union Pacific und American Tower. Im Fonds sind auch der deutsche Flughafenbetreiber Fraport und der deutsche Hafenlogisitiker HHLA vertreten. Versorger machen gut die Hälfte des Fondsvolumens aus. Mit fast zwei Drittel ist der ETF zudem sehr US-lastig.

Etwas konzentrierter ist der Xtrackers S&P Global Infrastructure ETF. Der Indexfonds folgt dem S&P Global Infrastructure Index, der 75 Unternehmen weltweit enthält, die die börsennotierte Infrastrukturbranche abbilden sollen. Um zu diversifizieren, umfasst der Index drei verschiedene Infrastruktur-Cluster: Energie, Transport und Versorger. Die größten Positionen: Transurban, Aena und der kanadische Pipelinebetreiber Enbridge. Bei den Regionen sind die USA mit knapp 40 Prozent um einiges niedriger gewichtet als im iShares-ETF, haben aber das höchste Gewicht. Es folgen Australien, Kanada und Spanien. Industriekonzerne machten zuletzt rund 41 Prozent aus, Versorger rund 39 Prozent, Energie gut 19 Prozent. Der ETF repliziert die Entwicklung des Index indirekt über Swaps. Über die vergangenen ein und drei Jahre hatte der Xtrackers-ETF im Vergleich zum ETF von iShares die Nase vorn, auf Sicht von fünf Jahren führt aber das iShares-Produkt mit 52 Prozent zu 42 Prozent.

Mit 38 Prozent über fünf Jahre kann sich auch der BNPP Easy ECPI Global ESG Infrastructure ETF sehen lassen. Er folgt dem Index ECPI Global ESG Infrastructure. Dieser wählt laut ETF-Anbieter BNP Paribas die 100 höchstkapitalisierten Unternehmen in den globalen Märkten aus, die am besten in der Lage sind, den langfristigen Wachstumstrend bei Infrastrukturen wie Transport, Soziales, Wasser, Abfall, Kommunikation und Energie zu nutzen. Bei der Auswahl wird auch die ESG-Performance von Firmen einbezogen. Die größten Positionen waren zuletzt der US-IT-Sicherheitskonzern Palo Alto Networks, der US-Cloud-Plattformbetreiber Twilio sowie der US-Medienkonzern Warner Bros. Discovery. Unter den Top-Ten-Positionen sind auch der US-Gesundheitskonzern Tenet Healthcare, die Telekomkonzerne Orange und Cellnex Telecom, der US-Umwelt- und Entsorgungsdienstleister Clean Harbors, der österreichische Energiekonzern Verbund und Aena. Der US-Anteil liegt bei rund 45 Prozent. Der Versorgeranteil ist mit gut 25 Prozent deutlich geringer als bei den anderen hier vorgestellten Fonds und ETFs. Größtes Gewicht hat mit knapp 30 Prozent der Industriesektor.

Lesen Sie auch: Hohe Dividenden und niedrige KGVs – Energie-Aktien mit bis zu 10 Prozent Dividendenrendite

oder: Die aktuell besten Tech-Aktien, die sich Anleger jetzt sichern können

Dieser Artikel erschien zuerst in BÖRSE ONLINE 14/2023. Hier erhalten Sie einen Einblick ins Heft.

Mein Konto

Mein Konto